Роль платежного сервиса в онлайн-транзакциях / Fondy corporate blog / Habr

В первой части истории, посвященной эволюции финансовой транзакции, мы показали отражение расчетов между продавцом и покупателем, начиная от чеков и заканчивая цифровыми новациями бесконтактных платежей. Энтропия возрастает, и схемы взаимодействия меняются. В цепочке появляется новое звено — платежный сервис, выполняющий функции обработки и маршрутизации транзакции от плательщика получателю. Эти задачи бизнеса выполняет и наша платежная платформа Fondy.

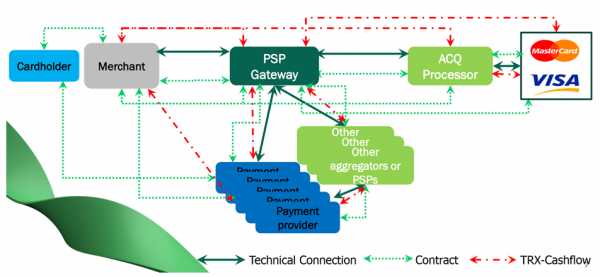

С появлением в онлайне нового участника — платежного шлюза или PSP Gateway (Payment Service Provider Gateway), схема эквайринга стала отличаться от традиционной.

Одно из определений платежного шлюза может звучать так: платежный шлюз — сервис-посредник, выполняющий обработку электронных транзакций и являющийся при этом только маршрутизатором платежа. На техническом языке платежный шлюз — это программный модуль, осуществляющий маршрутизацию платежей между онлайн-магазином и различными банками-эквайерами и прочими поставщиками услуг интернет-эквайринга посредством единого протокола взаимодействия.

Таким образом, платежный шлюз логичнее называть интегратором платежных решений и помнить, что никакой финансово-расчетной функции в его деятельности не заложено.

Рассмотрим роль платежного шлюза во всей цепочке прохождения платежа от плательщика к торговцу. Путь транзакции будет состоять из следующих участников: Владелец карты — Магазин — Платежный шлюз — Эквайринговый процессор — МПС (Visa/ Mastercard) — Банк-эмитент карты — Процессор эмитента.

- Покупатель услуг (владелец карты, физическое лицо)

- Финансовый представитель покупателя (банк 1 — эмитент карты)

- Финансовый представитель продавца (банк 2 — эквайер платежа)

- Платежная система (Visa/ Mastercard/AmericanExpress) как посредник между банком-эмитентом и банком-эквайером в обработке и финансовых расчетах между ними

- Новый участник — платежный шлюз

- Покупатель вводит реквизиты платежа/платежные данные через веб-интерфейс.

- Информация о деталях транзакции передается в платежный шлюз, платежный шлюз направляет ее в банк-эквайер.

- Банк-эквайер отправляет информационный (авторизационный) запрос в платежную систему (Mastercard, VISA, другие).

- В случае получения запроса на авторизацию, банк-эмитент возвращает код авторизации, который разрешает платежной системе совершить сделку.

- Данный код возвращается в платежный шлюз, а оттуда — отчет продавцу с результатом авторизации.

- При положительной авторизации транзакция считается совершенной, торговец может предоставлять услугу или отгружать товар. Средства будут списаны с карты плательщика и возмещены на счет торговца.

Что меняется в современных условиях? У торговца (магазина), благодаря интеграции с платежным шлюзом, появляются дополнительные каналы оплаты, новые поставщики оплат (провайдеры платежей). Возможно, их количество возрастет настолько, насколько платежный шлюз сможет поглотить и спроцессировать запросы от возможных платежных провайдеров.

Тут нужно четко разделять возможности и сферы деятельности интеграторов и агрегаторов.

Функции агрегаторов: интегрировать на сайт продавца сразу несколько способов приема платежей. При такой модели бизнеса платежный сервис вынужден пропускать через свои счета денежные потоки. Поэтому агрегаторы сотрудничают либо с партнерской кредитной организацией, либо сами обладают лицензией банка или небанковской кредитной организации.

Что нужно знать о PSP-провайдерах? Чем они могут быть полезны бизнесу и почему они так быстро вклинились в процессинг платежей? Ответ лежит на поверхности. Они помогают ритейлу принимать платежи в онлайне. Они предлагают единый платежный интерфейс для одного или более чем одного платежного метода.

Они помогают торговцам в сфере электронной коммерции принимать к оплате традиционные платежные карты, альтернативные способы оплаты (прямой дебет, электронные банковские платежи, и кошельковые платежи (PayPal, Qiwi, Яндекс.Деньги, Webmoney). Но в отличие от модели взаимодействия с агрегатором, в рамках сотрудничества с PSP-провайдером мерчанту придется заключить отдельный договор под каждый способ приема платежей.

PSP-провайдер работает исключительно как технический интегратор, предоставляя единый интерфейс для одного и более платежного метода. Он может подключить любой магазин к процессингу выбранного банка-эквайера. ТСП (магазин) должен все еще обращаться в банк или другой финансовый институт для обсуждения ставок комиссий и платежей.

Как вариант, интегратор платежей может работать и по модели агрегатора платежей, обеспечивая единый интерфейс для одного и более платежного метода, собирая платежи и комиссии и контактируя с банками и финансовыми институтами. Но это не типичная история. Для этого ТСП должен заключить договор с агрегатором платежей, а не с кредитной организацией напрямую.

Подробно о разнице между агрегаторами и интеграторами платежей читайте здесь.

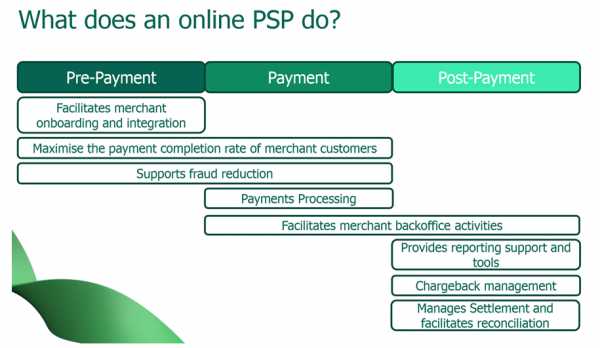

Что делает платежный шлюз?

Австрийско-английский провайдер Kalixa так объясняет свои функции магазинам:

На уроне предоплаты — помогает ТСП с интеграцией, работает над минимизацией мошенничества и рисков. Проводит платежи. Поддерживает бэк-офисную деятельность.

На уровне пост-оплат обеспечивает отчеты. Управление диспутами (опротестование платежей). Управление расчетами и реконсиляцией.

Таким образом, на рынке процессинговых услуг закрепилось две модели работы:

Первая — интеграционная (платежный шлюз) — заключается в прохождении платежей от плательщика напрямую в интернет-магазин или через ПЦ. Это технологическая модель, не предполагающая обработку денежных средств. Интегратор подключит тот банк-эквайер, на который укажет заказчик. Заказчик (магазин) сам заключит договор с банком и платежными системами на расчетное обслуживание. Выполнение всей операционно-финансовой ежедневной рутины лежит на интернет-магазине.

Вторая — модель агрегаторов — помимо объединения в едином технологическом шлюзе всех вариантов приема платежей включает в себя поступление платежей на расчетный счет процессингового центра, и только после этого средства поступают на счет интернет-магазина.

Основные мировые поставщики интеграционных платежных решений на сегодняшний день:

Данные отчета «The Forrester Wave: Global Commerce Payment Providers, Q4 2016»:

Найдите на схеме Форрестера компанию Adyen в верхнем правом углу чарта. А теперь посмотрим на клиентов Adyen, чтобы понять размах их деятельности, а также, куда нужно стремиться:

Это текущее развитие событий. И операционные потоки тут. Больше, чем у Visa? Больше, чем у Mastercard? Специально не проверяем. Но тренд задан, и он читается однозначно. Кросс-платформенные платежи уже не новость, а реальность.

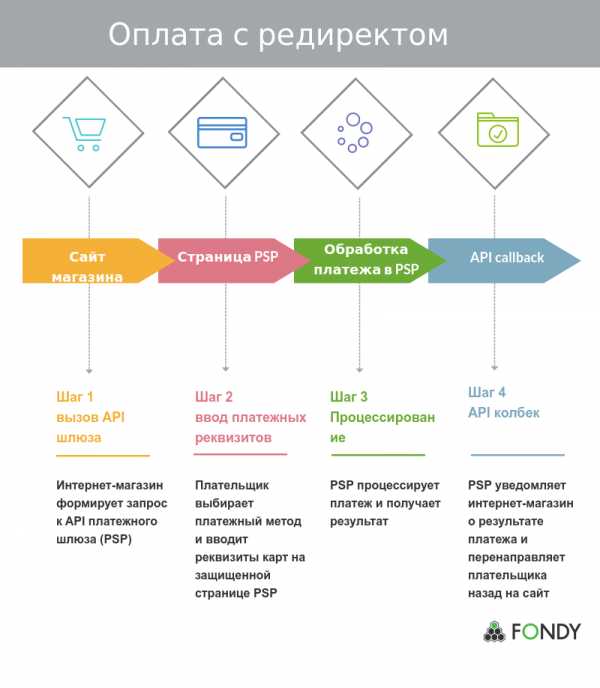

Рассмотрим типичную схему работы PSP, когда PSP использует метод перенаправления (redirect). В таком случае от магазина почти не требуется никаких усилий для интеграции. Выбор технического решения здесь остается за PSP.

Техническое решение PSP может выглядеть как перенаправление на страницу шлюза:

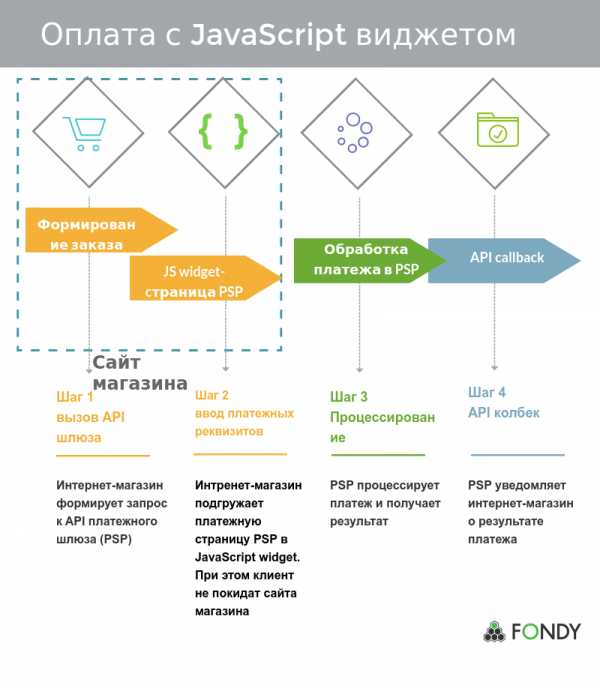

Либо с подгрузкой платежной страницы в JavaScript-виджете:

Успешно состоявшаяся финансовая транзакция зависит от каждого отрезка пути:

- Выбор метода платежа

- Ввод деталей платежа

- Маршрутизация платежа

- Авторизация платежа

И главные задачи PSP здесь — это обеспечить основные потребности бизнеса:

- надежность: уровень сервиса (SLA) и % конверсии платежей в успешные покупки на уровне, выше, чем отдельно взятый банк-эквайер или платежный провайдер сможет обеспечить

- защита: блокировка мошеннических платежей с использованием антифрод-системы без понижения уровня конверсии

- удобство для плательщика: адаптивная платежная страница для любых устройств с высоким уровнем юзабилити

- учет: аналитика, отчеты, акты сверок, необходимые интернет-предприятию

Борьба за успешно прошедшие транзакции — это борьба бизнеса за свою устойчивость. Каждый отказ ведет к утрате доверия со стороны клиента, будь это магазин, ставший клиентом агрегатора или интегратора платежей, или клиент, зашедший на страничку магазина.

Финансовая транзакция — это не просто информационное сообщение, отправленное с сервера одного субъекта другому. Она имеет статус документа-гаранта на передачу прав владения какими-то сущностями (товарами либо деньгами). Важность финансового посредника в процессе этого обмена не может быть недооценена. Покупатель, продавец, банк-эмитент и банк-эквайер, и даже агрегатор платежей, если участвует в процессе, — все они доверяют выбранному процессингу (платежному интегратору, независимому процессинговому центру). В момент подтверждения успешной транзакции сделка считается совершенной.

Для того, чтобы новые технологии, например, технология блокчейна, завоевали умы пользователей, должен случиться очередной виток развития информационно-финансовой системы. От популярного до устоявшегося способа расчетов этому методу еще далеко. Тем не менее, мы с все большим трудом вспоминаем моменты, когда уникальные технологии стали массовыми. Сможет ли единая электронная учетная книга расчетов (блокчейн) упростить процесс расчетов — вопрос времени. У современных процессингов, интеграторов и агрегаторов платежей есть веские причины продолжать совершенствовать свои продукты для прорывных инноваций.

habr.com

10 популярных платёжных онлайн-шлюзов для вашего сайта

3.4KЧто такое платёжный шлюз? Как он работает? Как подойти к выбору платежного шлюза для сайта? Мы ответим на эти и другие вопросы, так что усаживайтесь по удобнее.

Что происходит в промежутке, когда клиенты вводят номер банковской карты, и когда вы получаете оплату? Как происходит оплата? За это вы можете благодарить платёжные шлюзы.

Процесс оплаты через 2Checkout

Они выполняют роль посредника, обрабатывая введённую при оформлении заказа информацию, производя авторизацию и переводя платежи продавцам. Они также используются и в классической торговле. Так зачем же нам использовать платёжный шлюз?

Они берут на себя шифрование важной информации – например, данных банковской карты каждого клиента. А также помогают вашему сайту отвечать определённым стандартам, обеспечивая безопасные транзакции между вами и клиентами.

Кроме этого платежные шлюзы экономят время и сокращают объем работы. Они также обеспечивают гибкость в способах оплаты, которые могут использовать клиенты. Что повышает вероятность совершения продаж, расширяя возможности клиентов по выбору подходящего способа оплаты.

Когда речь заходит о сторонних инструментах, необходимо оценить особенности каждого из них. Вот пять важных факторов, которые необходимо принять во внимание:

Вам нужен платёжный шлюз, предоставляющий возможность проведения безопасной оплаты для ваших клиентов.

И заметьте, что отображение эмблем безопасности – мощный инструмент. Более 80% потребителей чувствуют себя в безопасности, видя логотипы заслуживающих доверие сервисов приема платежей, использующихся на сайте.

За транзакции, проведённые от имени вашей компании, придётся платить комиссию. Поэтому обратите внимание на стоимость услуг выбранного платежного шлюза.

Эти комиссии могут включать в себя плату за транзакции, выписки, за возврат денег, за ведение счёта, сборы с клиентов за использование определённого метода оплаты.

Чем проще для клиентов осуществить оплату заказа, тем более вероятно, что они его сделают. Используя на сайте платёжный шлюз, предоставляющий широкий выбор методов оплаты, вы увеличиваете ваши продажи.

40% участников исследования сказали, что они будут чувствовать себя в большей безопасности, покупая у компании, предлагающей большой набор методов оплаты. Подумайте об этом.

Важным является и то, как выбранный сервис приема платежей интегрируется в вашу текущую платформу, как с технической, так и с дизайнерской точки зрения.

Некоторые платёжные шлюзы позволяют клиентам производить транзакции оплаты прямо на их сайте, тогда как другие ведут пользователей на другой сайт для завершения заказа.

Некоторые платежные шлюзы предоставляют API, который внедряется непосредственно на ваш сайт, другие перенаправляют посетителей на сторонние сервисы. Подумайте, что обеспечит лучший пользовательский опыт для ваших покупателей. Если клиенты доверяют вашему сайту, они будут не против дополнительного перенаправления.

Теперь перейдём к выбору платёжного шлюза. Мы подобрали десять лучших платежных шлюзов и выделили все их ключевые особенности.

Вливайтесь в команду гиганта электронной коммерции, чтобы предоставить своим клиентам проверенный и знакомый путь осуществления платежей на вашем сайте.

Ключевые особенности:

- Интеграция с сайтом осуществляется при помощи API. Это значит, что Amazon Payments легко настроить под существующий дизайн сайта. Зачастую это так же просто, как добавить бесплатный плагин. Кроме этого транзакции осуществляются прямо на вашем сайте.

- Amazon доступен на всех устройствах.

Цена: 2.9% + $0.30 за транзакцию внутри страны

Этот шлюз:

- WePay оснащен средствами обработки сложных платежей, таких как платежи от нескольких лиц или краудфандинговые кампании, и работает с сайтами различных размеров.

- WePay предлагает удобную службу поддержки для компаний, использующих их платёжный шлюз.

- WePay предлагает современные методы платежей, такие как Apple Pay и Android Pay.

Цена: 2.9% + $0.30 за транзакцию

PayPal имеет статус ветерана электронной коммерции.

Ключевые особенности:

- PayPal доказал свою успешность: платежный шлюз приносит компаниям, использующим его, до 44% дополнительной конверсии при оплате. Система предоставляет онлайн-поддержку и широкую совместимость корзины покупок со всеми основными платформами электронной коммерции.

- Доступны различные версии данной платформы, такие как PayPal Payments Pro, PayPal Express Checkout и Braintree.

- Всего за 15 минут вы сможете добавить простую кнопку PayPal на сайт.

Недостатки? Клиентам придётся покинуть сайт, чтобы оплатить совершенную покупку (обновитесь до версии Pro, чтобы принимать платежи прямо на сайте – за $30 в месяц).

Цена: 2.9% + $0.30 за транзакцию внутри страны

Сервис платежей от Authorize.net может помочь вам расширить бизнес с помощью набора надёжных и гибких инструментов.

Ключевые особенности:

- Кроме обширного списка доступных методов оплаты, включая чеки и мобильные платежи, сервис принимает повторяющиеся платежи или платежи по подписке.

- Бесплатный сервис безопасности Advanced Fraud Detection Suite.

- Предлагает обширные возможности поддержки, включая бесплатную помощь по телефону, онлайн-чату, систему ответов по тикетам.

Цена: 2.9% + $0.30 за транзакцию

2Checkout предоставляет настраиваемые шлюзы оплаты и простую интеграцию с сайтом.

Ключевые особенности:

- Поддерживает15 различных языков и 87 валют.

- Сервис предоставляет лёгкий в настройке API.

- Доступная техническая документация.

Цена: 2.9% + $0.30 за транзакцию внутри страны

С помощью Dwolla продавцы могут принимать банковские платежи. Компания также предоставляет плагины корзины покупок и расширение для интеграции с сайтом.

Ключевые особенности:

- Предлагает быстрые переводы для платежей ACH.

- API.

- Высокая степень безопасности.

Цена: Свяжитесь с Dwolla для получения информации.

Stripe предоставляет обширную функциональность. Этот шлюз используют Pinterest, Lyft, Slack и OpenTable.

Ключевые особенности:

- Предоставляет клиентам возможность купить продукт непосредственно из твита и сохранить информации о банковской карте для последующего совершения покупок в один клик.

- Сервис Sigma от Stripe позволяет просматривать данные о продажах и прочую аналитику в режиме реального времени.

- Поддерживает альтернативные варианты оплаты, такие как Alipay, ACH и Bitcoin.

Цена: 2.9% + $0.30 за транзакцию внутри страны

Worldpay предлагает различные платёжные решения.

Ключевые особенности:

- Worldpay включает в себя настраиваемые карты лояльности.

- Персонализированные отчёты о вашем бизнесе.

- Поддерживает более 300 способов оплат.

Цена: 2.75% + £0.20

Merchant e-Solutions – это сервис для приема онлайн, мобильных или наличных платежей.

Ключевые особенности:

- Предоставляет персональную консультацию по установке.

- Круглосуточная служба поддержки.

- Легкий в настройке API.

Цена: Различные комиссии — смотрите Прайс-лист

Simplify Commerce — подразделение MasterCard, работа которого нацелена на облегчение получения платежей для вашего бизнеса.

Ключевые особенности:

- Простая интеграция с помощью Ruby, PHP, Python и Java

- Использование на iOS и Android.

- Высокая степень защиты пользовательских транзакций.

Цена: Смотрите Варианты оплаты

Хотите увидеть все шлюзы рядом и проанализировать потенциальные недостатки? Ваше желание для нас закон!

| Amazon Payments | WePay | PayPal | Authorize.Net | 2Checkout | |

| Комиссия за транзакцию | 2.9% + $0.30 | 2.9% + $0.30 | 2.9% + $0.30 | 2.9% + $0.30 | 2.9% + $0.30 |

| Международные транзакции | 3.9% + $0.30 | недоступно | 4.4% + фиксированная | Плюс 1.5% | Плюс 1.5% |

| Месячная плата | $0 | $0 | $0 | $25 | $0 |

| Плата за возврат | $20 | $15 | $20 | $25 | $20 |

| Первоначальная плата | $0 | $0 | $0 | $49 | $0 |

| Карты и виды оплаты | Все основные виды | Все основные виды | Все основные виды | Все основные виды | Все основные виды |

| Валюты | 100+ | недоступно | 25 | недоступно | 87 |

| Dwolla | Stripe | Worldpay | Merchant e-Solutions | Simplify Commerce | |

| Комиссия за транзакцию | Свяжитесь с Dwolla | 2.9% + $0.30 | 2.75% + £0.20 | Варьируется | 2.75% + $0.30 |

| Международные транзакции | недоступно | Плюс 1% | недоступно | недоступно | недоступно |

| Месячная плата | недоступно | $0 | £19.95 | $29 | недоступно |

| Плата за возврат | недоступно | $15 | £15 | $20 | недоступно |

| Первоначальная плата | недоступно | $0 | $0 | $99 | $0 |

| Карты и виды оплаты | Платежи ACH | Все основные виды | Все основные виды | Все основные виды | Все основные виды |

| Валюты | недоступно | 135+ | 135+ | 150+ | недоступно |

Выбрав подходящий платёжный шлюз для сайта, вы улучшите пользовательский опыт и мотивируете клиентов делать заказы.

Данная публикация представляет собой перевод статьи «The 10 Most Popular Online Payment Gateways» , подготовленной дружной командой проекта Интернет-технологии.ру

www.internet-technologies.ru

commerce — Обработка заказа до/после перенаправления на платежный шлюз на основе формы

Я использую фреймворк электронной коммерции django-oscar (Oscar). В Оскаре процесс оформления выложен следующим образом:

- Сбор информации о доставке.

- Выберите способ оплаты и введите информацию о платеже.

- Предварительный заказ и подтверждение.

- Заморозить корзину (чтобы избежать манипуляций), обработать платеж и разместить заказ.

Я интегрируя форму на основе платежного шлюза (требуется размещение формы с деталями платежа), а теперь процесс проверки становится грязным:

а. Соберите информацию о доставке.

b. Выберите метод оплаты.

c. Предварительный заказ и подтверждение.

d. Заморозьте корзину и поставьте неоплаченный заказ.

e. Перенаправление на платежный шлюз.

f. По возврату отметьте заказ как оплаченный.

я застрял с этими вопросами:

1) (с) и (г) должны быть выполнены в одном шаге, потому что нет никакого взаимодействия между сайтом и пользователем ранее (е) — Я не могу POST-перенаправить клиента на платежный шлюз, поэтому нажатие «подтвердить» напрямую перемещает его туда. И поскольку заказ уже размещен к тому времени, когда отображается страница предварительного просмотра, клиент не может вернуться оттуда — корзина будет пустой. Я могу поставить другую страницу между предварительным просмотром и шлюзом оплаты, но это не похоже на элегантное решение. Есть еще один?

2) Размещение заказа означает выделение предметов и их удаление из запасов (другие покупатели не смогут их купить), иначе к моменту возвращения клиента с платежного шлюза некоторые предметы могут стать недоступными. Неизбежно некоторые заказы будут оставлены неоплаченными, поэтому предметы останутся зарезервированными. Когда и как они должны быть «безоговорочными» и возвращаться в акции?

Мне кажется, что эти проблемы не являются специфическими для Оскара, и каковы наилучшие практики, связанные с ними?

Спасибо!

P.S. Я нашел несколько дискуссий об интеграции платежных шлюзов на основе форм в Oscar (https://groups.google.com/forum/#!topic/django-oscar/ccClzX6M9To, Integrating a redirection-included method of payment in django-oscar), но ничего не сообщил о проблемах.

e-commerce payment-gateway django-oscar234

stackoverrun.com

Accentpay

Accentpay предоставляет решение по приему платежей и осуществлению выплат с использованием банковских карт и крупных платежных систем для любых компаний, работающих в сфере e-commerce во всех странах мира.

Мы подготовили инструкции по интеграции, чтобы сделать процесс подключения к Accentpay, а также прием платежей, быстрым и легким.

| ТЕРМИНАЛ Web-приложение, где пользователь выбирает платежную систему, вводит реквизиты и оплачивает заказ. | ПЛАТЕЖНЫЙ ШЛЮЗ Инструмент для взаимодействия с API для выполнения различных запросов и операций. | ТОКЕН ТЕРМИНАЛ Web-приложение, которое позволяет регистрировать токены для безопасных выплат на банковские карты. | КЛИЕНТСКИЙ ИНТЕРФЕЙС Личный кабинет Мерчанта для управления операциями и работы с различными отчетностями. |

Стандартный режим работы Терминала включает простую интеграцию с поддержкой максимального количества платежных инструментов.

В стандартном режиме работы пользователь создает на сайте Мерчанта заявку на оплату, которая передается в виде соответствующего запроса на Терминал. Затем пользователь выбирает подходящий способ оплаты, а также (при необходимости) осуществляет ввод требуемых реквизитов на защищенной странице (присутствует возможность сохранения реквизитов пользователя).

После совершения платежа пользователю на сайте Мерчанта отображается окно с результатом совершения платежа.

Обзор проведения платежа

Порядок проведения платежа

| № этапа | Действие | Комментарий |

|---|---|---|

| 1 | Заявка на оплату заказа | Пользователь оформляет заявку на пополнение счета в системе Мерчанта. |

| 2 | Запрос на Терминал | Система Продавца формирует и отправляет запрос на Терминал. |

| 3 | Окно выбора платежной системы | Отображается страница выбора Платежной Системы. Если Мерчанту подключен только один Платежный инструмент или Мерчант использовал Follow up, то будут пропущены шаги 3 и 4 |

| 4 | Выбор платежной системы | Пользователь выбирает Платежную систему на Терминальной странице. |

| 5 | Окно ввода реквизитов | Пользователю отображается окно ввода реквизитов платежа. |

| 6 | Ввод реквизитов платежного средства | Пользователь вводит реквизиты выбранного платежного средства (банковской карты, электронного кошелька, ваучера и пр.). Нажимает на кнопку “Оплатить”. При необходимости происходит перенаправление на страницу оплаты Платежной системы, где пользователь совершит оплату. |

| 7 | Окно результата платежа | Платежный терминал сообщает пользователю результат платежа. Если у Мерчанта настроен возврат с Терминала, Пользователю будет предложено вернуться на сайт Мерчанта по ссылке. |

| 8 | Возврат на сайт по ссылке (опционально) | Пользователь переходит на соответствующую страницу сайта Продавца, которая отобразит статус платежа в системе Мерчанта. |

| 9 | Окно результата платежа (опционально) | Сайт Продавца сообщает пользователю результат проведения операции. Продавец не должен считать платеж успешным при переходе пользователя на страницу success_url. Проведение платежа пользователя в пользу Продавца подтверждается только получением оповещения об операции. |

| 10 | Оповещение о результате платежа | Система Accentpay отправляет оповещение о статусе платежа. |

| 11 | Оповещение о результате платежа на e-mail | Система Accentpay отправляет Пользователю уведомление о совершении платежа на e-mail, указанный в запросе открытия Терминала или в запросе создания Заказа. |

Этап 1. Подготовка к интеграции

Почтовый адрес технической поддержки Accentpay: [email protected]Для начала технической интеграции необходимо передать Вашему менеджеру следующую информацию:

- Название Вашей компании

- Название Вашего сайта

- Основная валюта сайта

docs.accentpay.com