Что такое платежный шлюз? Сравнение 5 платежных шлюзов 2020 / Хабр

Что такое платежный шлюз?

Платежный шлюз — это сервис, который авторизует и обрабатывает платежи по дебетовым/кредитным картам для онлайн-мерчантов и традиционных розничных, оффлайн торговцев. Платежный шлюз способствует бесперебойному прохождению таких транзакций, шифруя конфиденциальные данные и передавая их между платежным порталом (веб-сайт или мобильное устройство) и банком/процессором платежей.

Принцип работы платежного шлюза

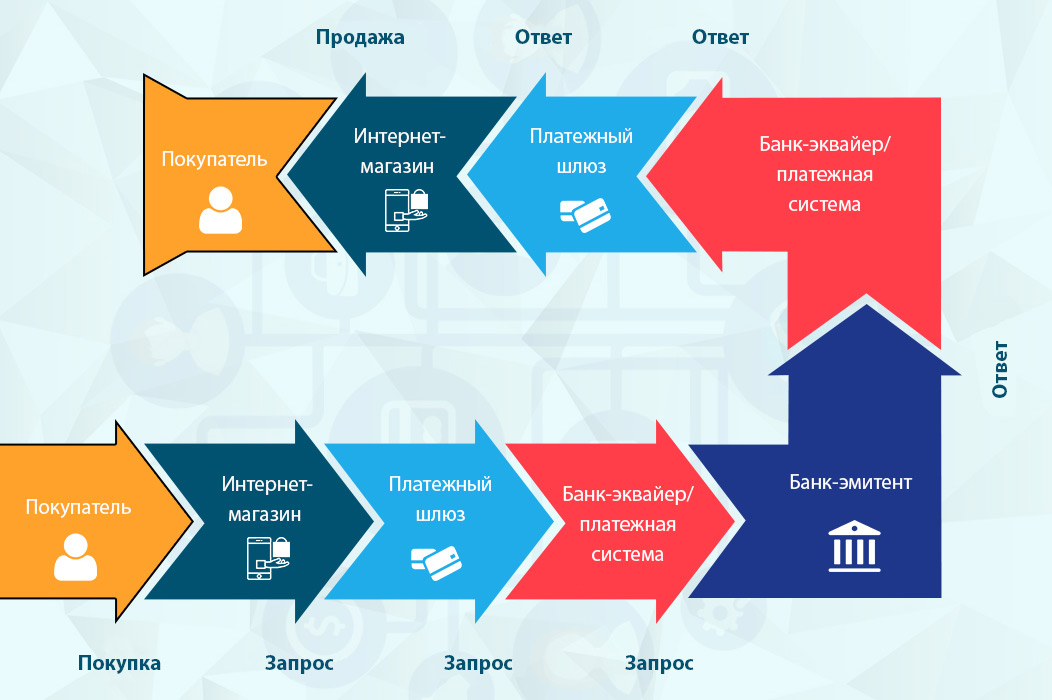

В общем и целом, платежные шлюзы облегчают связь между вашим веб-сайтом или специализированным магазином, обработчиком платежей и банком, выпустившим кредитную карту, используемую для совершения покупки. Безопасность является основным компонентом всех платежных шлюзов, поэтому каждая транзакция, которая происходит между мерчантом и банком-эмитентом, шифруется для защиты конфиденциальной финансовой информации.

Хотя процесс транзакции занимает всего несколько секунд, в течение этого короткого промежутка времени выполняется несколько шагов. Как только клиент получает запрос на защищенную страницу оплаты и размещает заказ, данные по транзакции (номер кредитной карты, дата, CVV код) шифруются и отправляются вашему процессору платежей через шлюз. Процессор платежей связывается с банком-эмитентом кредитной карты и получает обратную связь в форме подтверждения или отклонения транзакции. Затем ответ передается на платежный шлюз, который передает его на ваш сайт. Наконец, информация интерпретируется и генерируется соответствующий ответ. Если сделка была одобрена, продавец выполняет заказ.

5 широко используемых платежных шлюзов в 2020

В нашем небольшом обзоре будут присутствовать как уже устоявшееся компании, так и не настолько широко известные, но тем не менее, динамично развивающиеся организации.

Authorize.Net

Authorize.Net — это шлюз для онлайн-платежей, позволяющий мелким и средним онлайн-магазинам принимать платежи по кредитным картам и электронным чекам с веб-сайтов и автоматически вносить средства на свой банковский счет.

Компания принимает различные виды бизнеса и предоставляет услуги как мерчантам, так и отдельным пользователям, имея универсальный кард-ридер, который можно подключить к компьютеру или мобильному устройству для приема платежей «на ходу». Authorize.Net также обеспечивает проведение платежей для десятков предварительно интегрированных сторонних систем продаж.

Так же, компания предоставляет MO/TO платежи. Эта функция идеально подходит для мерчантов, которые принимают заказы от своих клиентов по почте или телефону.

Authorize.Net проводит платежи для США, Канады, Великобритании, Австралии.

Комиссии Authorize.Net

Основная плата за транзакцию составляет 2.9% + 0.3$. Кроме того, присутствует ряд дополнительных сборов, которые включают:

- Плату за настройку шлюза — 49$.

- Ежемесячный фиксированный платеж — 25$.

- Плата за чарджбэк — 25$.

WePay

WePay — это решение для онлайн-платежей, которое было разработано для обеспечения оптимальных условий оплаты для своих пользователей. Компания тесно сотрудничает с платформами, предоставляя полностью интегрированные платежные услуги и услуги по управлению рисками, чтобы пользователи могли предоставлять сквозные пользовательские интерфейсы, которые они хотят, не принимая на себя ненужные накладные расходы.

WePay является надежным партнером для более чем тысячи платформ, помогая сделать их платежи максимально удобными, простыми и безопасными. Он предоставляет множество функциональных возможностей для различных бизнес индустрий.

WePay проводит платежи для США, Канады, Великобритании.

Комиссии WePay

- Плата за транзакцию составляет 2.9% + 0.3$.

- Для ACH платежей — 1% + 0.3$.

- Плата за чарджбэк — 15$.

Skrill

Skrill является одним из самых популярных платежных шлюзов во всем мире, который максимально нацелен на лучшем обслуживании клиентов. Компания является одним из платежных сервисов, который позволяет мерчантам обслуживать своих клиентов более эффективно, не беспокоясь о задержках платежей.

Skrill начал предоставлять свои услуги по электронным платежам в 2001 году. Компания завоевала мировой рынок и на данный момент его клиентами являются одни из лучших брендов в мире. Благодаря инновационным решениям и возможностям, Skrill предоставляет услуги клиентам из различных индустрий.

Компания так же имеет в своем распоряжении престижные награды, такие как Deloitte Technology Fast 50 Award, EGP B2B Award и ряд других, что делает ее вполне заслуживающей доверия организацией.

Компания позволяет проводить платежи в более чем 200 странах мира. Для получения более подробной информации, на сайте есть список стран с которыми Skrill НЕ сотрудничает.

Комиссии Skrill

За отправку денег на другой кошелек Skrill взимается комиссия в размере 1,9% от отправленной суммы, при этом сумма сбора ограничивается эквивалентом 20 евро. Вы также платите комиссию за конвертацию валюты в размере 3,99% по оптовому курсу Skrill.

Комиссия за вывод средств составляет:

- MasterCard — 4.99%.

- Visa — 7.5%.

- Bank Transfer — 5.5 EUR.

PaySpace

PaySpace международный провайдер платежей который работает в сфере B2B. Компания предлагает свои услуги мерчантам малого, среднего и крупного бизнесам и работает как с low-risk, так и с high-risk индустриями. Компания успешно разработала оригинальное программное обеспечение для предотвращения мошенничества и продолжает наращивать свой опыт, осваивая новые рынки и расширяя список решений для обработки платежей.

Кроме того, PaySpace довольно гибок и может предложить своим клиентам настраиваемую платежную среду для удовлетворения конкретных потребностей ваших клиентов.

К преимуществам компании можно отнести:

- Рекуррентные платежи.

- Возможность осуществлять выплаты на карту любого банка мира.

- Эффективное решение для предотвращения мошенничества.

- Более 150 альтернативных способов оплаты, как локальных так и глобальных

- Возможность процессить любую валюту, в том числе биткоин.

PaySpace также предоставляет функцию оспаривания чарджбеков, что позволяет сэкономить время и деньги мерчантов.

На сайте компании нет списка доступных стран, однако в службе поддержки сообщают что компания может работать с мерчантами из более чем 170 стран.

Комиссии PaySpace

Плата за транзакцию начинается от 1.2% + 0.3$. Так же присутствует комиссия за чарджбэк 20$.

2Checkout

2Checkout — одна из ведущих глобальных платежных платформ, которая позволяет компаниям принимать онлайн и мобильные платежи от покупателей по всему миру, с локализованными вариантами оплаты и множеством возможностей, предназначенных как для мерчантов, так и для отдельных клиентов.

Платформа поддерживает различные методы проведения транзакции и поддерживает различные бизнес индустрии по всему миру.

Среди доступных 2Checkout методов оплаты: MasterCard, Visa, Discover, American Express, Diners Club, JCB, дебетовые карты и Paypal. Имея глобальную покрытие на более чем 200 рынках, 2Checkout предоставляет локализованные опции, позволяя мерчантам настраивать платформу по мере необходимости, для продажи на языке и валюте клиента, а также предоставлять локализованные варианты оплаты, предлагаемые на этом рынке.

Компания имеет сертификат PCI DSS Level 1 и использует собственные алгоритмы для обнаружения мошенничества. 2Checkout, также, использует токенизацию для обеспечения безопасности во время проведения транзакций.

Комиссии 2Checkout

Компания предлагает своим клиентам комиссию в размере 2,9% + 0.3$ для предприятий, оборот которых составляет менее 50 000 долларов США в месяц на картах. За международные транзакции взимается дополнительный сбор в размере 1%.

Комиссия за чарджбэк составляет 20$.

что это и его какие разновидности?

Платежный шлюз представляет собой совокупность программных и финансовых инструментов для автоматизации онлайн-оплаты. Проще говоря, форма оплаты, в которую покупатель вводит данные своей карты, является видимой частью платежного шлюза. Благодаря шлюзу данные о карте клиента безопасным образом передаются в банк для обработки транзакции.

Шлюзы бывают самостоятельные и интегрированные в платежные системы. Чаще всего, когда в разговоре упоминается словосочетание «платежный шлюз», имеется в виду как раз именно платежная система.

Подборка отечественных платежных шлюзов

На сегодня функции платежных шлюзов выполняют следующие сервисы:

- Яндекс.Касса на сегодняшний день является крупнейшим российским шлюзом с самыми большими оборотами. Подключение занимает 3 дня.

- Robokassa занимает второе место по оборотам и отлично подойдет для малого бизнеса. Подключение в течение суток.

- Uniteller процессинговая компания, в первую очередь ориентированная на максимальное качество и скорость обслуживания банковских транзакций. Подключение займет до 5 дней.

- Chronopay отличается уникальной системой брендирования страниц оплаты и функцией удобного погашения кредитов. Процесс подключение включает в себя серьезные проверки сайта и документов компании и занимает от 1 до 3 дней.

- PayU разработан для сервисов продажи авиабилетов и брони отелей, страховок, кредитов и интернет-аукционов. Несмотря на серьезные проверки новых клиентов, подключение осуществляется за 1 день.

- Free–kassa является разносторонним платежным шлюзом, который подойдет для любых проектов, в том числе для продажи цифровых товаров, форекс-бирж, криптовалютных проектов. Подключение для физических лиц – 1 день, для юридических – до 5 рабочих дней.

- WalletOne Единая касса кроме непосредственно шлюза, имеет и свой электронный кошелек, на котором покупатели могут хранить деньги, а также оплачивать с него коммунальные платежи. Подключение происходит в течение суток.

- Intellect money, помимо услуг шлюза, предоставляет умную аналитику покупок клиентов, что позволяет повышать продажи.

- Sprypay является системой, ориентированной на продавцов цифровых товаров: инфокурсов, лицензионных ключей, виртуальных карт.

- Деньги Online предоставляет услуги платежного шлюза не только по России, но и в Беларусь и Китае.

Лучшие платежные шлюзы, которые, работают в России (можно упоминать международные)

Рейтинг лучших шлюзов по количеству подключенных магазинов (включая международные):

- Яндекс.Касса.

- Робокасса.

- Payee.

- PayU.

- Деньги Online

- WalletOne.

- InterKassa.

- Chronopay.

- Free Kassa.

- Интеллектмани.

Стоит отметить, что популярность системы далеко не самый важный показатель, на который стоит ориентироваться при выборе шлюза.

Также важными характеристиками будут:

- Гибкость тарифов (возможность договориться о сниженных комиссиях).

- Наличие всех необходимых вашему бизнесу способов оплаты (экзотические способы, типа криптовалют, поддерживаются не всеми шлюзами).

- Наличие онлайн-кассы (большинство российских систем уже активировали эту опцию, но есть и те, кто до сих пор игнорирует).

- Скорость выполнения заявки на вывод денег (например, Яндекс.Кассса исполняет заявку на следующий рабочий день, но в других системах это может занять неделю).

Сравнительная таблица шлюзов

Ниже приведено сравнения шлюзов по основным параметрам:

| Стартовая комиссия | Соответствие ФЗ-54 | Работа с физ. лицами | Работа с криптовалютами | |

| ROBOKASSA | 3.9% | Да | Да | Нет |

| Payeer | 0.95% | Нет | Да | Да |

| Wallet One Единая касса | 2.7% | Да | Да | Нет |

| YANDEX.KASSA | 3,5% | Да | Нет | Нет |

| Interkassa | 4% | Нет | Да | Нет |

| Intellect money | 3.5% | Да | Да | Нет |

| Деньги Online | 5% | Да | Нет | Нет |

| PayU | 3% | Да | Нет | Нет |

| FREE-KASSA | 0% | Нет | Да | Да |

| Uniteller | 3,5% | Да | Нет | Нет |

| CHRONOPAY | 0.5% | Да | Нет | Да |

| SPRYPAY | 5% | Нет | Да | Нет |

| SimplePay | 3.4% | Нет | Да | Нет |

Обратите внимание! В таблице указаны базовые комиссии за оплаты банковскими картами. Комиссии за оплаты электронными валютами, как правило, больше.

Какие проблемы могут возникнуть при настройке платежных шлюзов?

Несмотря на большое разнообразие предоставляемых на рынке платежных шлюзов, проблемы при подключении одни и те же:

- Шлюз не работает с бизнесом вашего типа и отказывает в подключении (у каждой компании свои список запрещенных видов деятельности. Туда могут входить: онлайн-казино, магазины с табачной и алкогольной продукцией, форекс-биржи, MLM-компании и т.д.)

- Ваш набор документов не устраивает службу безопасности шлюза. Может понадобиться еще раз переслать копии, сфотографироваться с паспортом у лица, пообщаться по видеосвязи в Skype с менеджером, написать подробное объяснение для чего вам необходим шлюз.

- Платежи не проходят. Из-за неправильной технической интеграции невозможно совершить оплату на сайте. Лучше всего перед запуском отработать все детали на тестовом магазине, который предоставляется практически в любой системе.

- Платежная система может попросить прислать все сертификаты на товары и лицензии на ведение вашей деятельности, даже если такой вид деятельности и продукции не подлежит обязательной сертификации.

- Платежи могут теряться. С карты покупателя деньги списываются, но на ваш счет не приходят. Соответственно, клиент остается без денег и без товара, а вы без денег и с паникующим клиентом.

Итоги

Самым простым вариантом подключить платежный шлюз является подключение платёжной системы. Выбирать систему следует исходя из комплексных характеристик и критически важных потребностей вашего бизнеса. Возможно, более выгодным решением окажется выбрать систему с большей комиссией и уникальными услугами, которые помогут увеличить оборот.

Оцените текст:

[Всего: 1 Средний: 5/5]Автор публикации

Комментарии: 2Публикации: 582Регистрация: 10-09-2018

В чем разница между платежным шлюзом и процессором платежей?

Эксперты компании ECOMMPAY помогут разобраться в этом вопросе.

Электронные платежи – самая сложная часть работы в сфере электронной коммерции. Вся цепочка обработки транзакций состоит из нескольких этапов. Главными «героями» здесь являются платежные шлюзы, и процессоры платежей. Эти слова похожи, но только тем, что напрямую связаны с обработкой денежных переводов. Функции у них совершенно разные. Платежный шлюз и процессор платежей: в чем разница? В этом вопросе помогут разобраться эксперты международного платежного провайдера и прямого эквайера, компании ECOMMPAY.

Что такое платежный шлюз?

Платежный шлюз является виртуальными «воротами», через которые должна пройти транзакция во время процесса оплаты. Платежный шлюз – это сервис переводов, который позволяет осуществлять платежи по кредитным и дебетовым картам, а также многочисленным альтернативным платежным методам. Он необходим любой компании, которая продает свои услуги в интернете с помощью сайта или приложения.

На рынке представлены различные виды платежных шлюзов разных компаний с разной конфигурацией и возможностями. Выбрать оптимальный непросто. Необходимо помнить, что узнаваемость бренда – это еще не все при выборе поставщика платежных услуг. Надежный платежный шлюз гарантирует соответствие международному стандарту безопасности передачи данных PCI DSS.

С точки зрения пользователя платежный шлюз выглядит как последняя страница при оформлении заказа на вашем вебсайте. Туда вводятся необходимые реквизиты плательщика (такие, например, как номер карты). После этой процедуры можно нажать на кнопку «Купить сейчас». Поэтому для клиента платежная страница должна выглядеть надежно и респектабельно – ведь именно с ней он общается, когда платит вам деньги.

Программное обеспечение платежного шлюза в фоновом режиме передает данные транзакций между вашим сайтом и торговым счетом, банком или другой компанией-эквайером. Одновременно платежный шлюз шифрует все данные транзакции, так что вся конфиденциальная информация передается по безопасному и защищенному каналу. Платежный шлюз также – надежный заслон против мошенников. Сложнейшая система безопасности, антифрод-фильтры и автоматические правила, созданные на основе искусственного интеллекта, обеспечивают высочайший уровень защиты от кражи данных.

Новости по теме

Платежный шлюз отправляет данные о транзакции по цепочке и получает необходимую для подтверждения платежа информацию: например, правильность указания личных данных, наличие средств на карте и т.д. Шлюз также в фоновом режиме решает, одобрить или отклонить данную транзакцию, и отправляет свой вердикт на ваш сайт. Универсального решения о выборе того или иного провайдера платежных решений и платежного шлюза нет – каждый бизнес выбирает такой, который оптимально соответствует его целевой аудитории, товарам и услугам, а также региону присутствия и другим факторам.

Что такое процессор платежей?

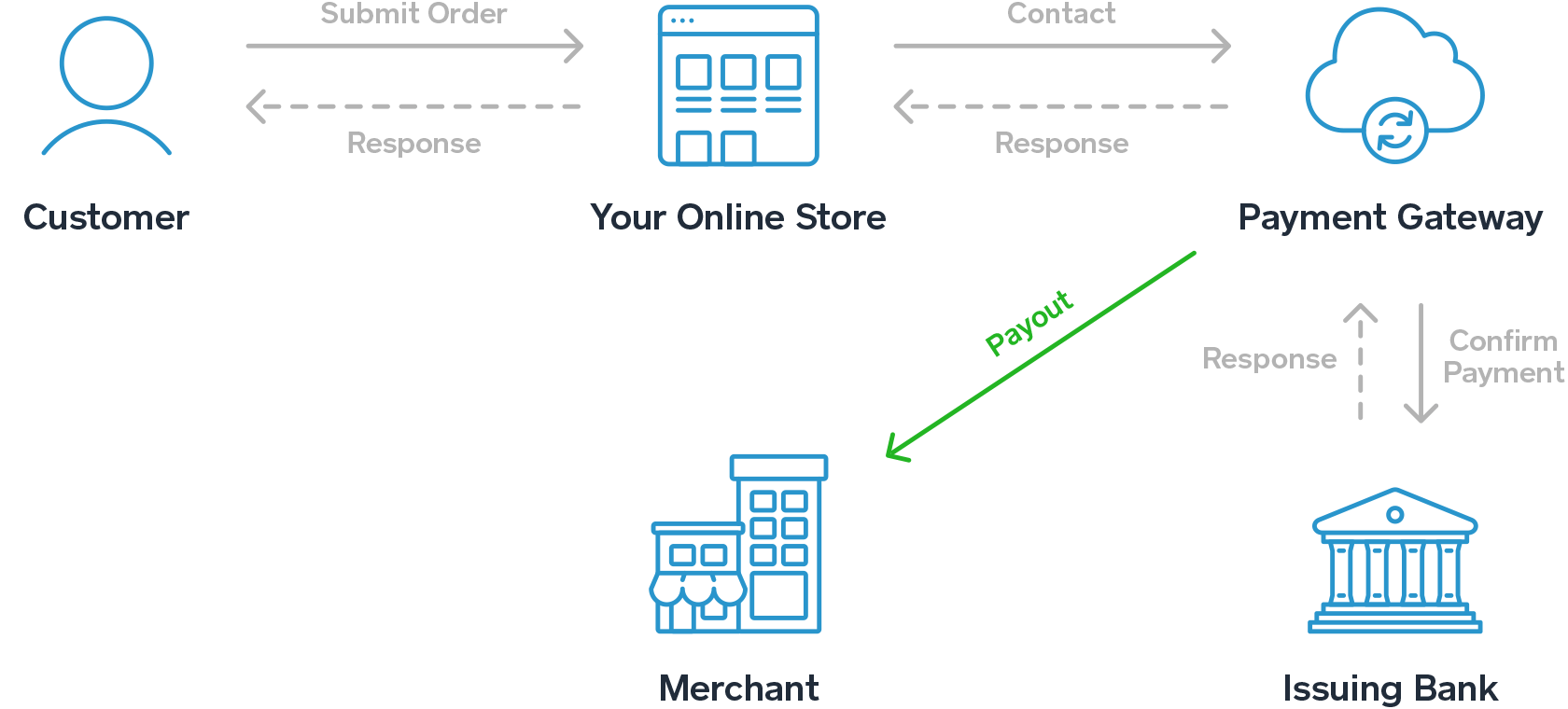

В процессе онлайн-покупки платежный шлюз оценивает и передает данные по транзакции. Но обработка самого платежа происходит не здесь. Для этого существуют специальные обработчики, или процессоры платежей. Они являются посредниками между держателем банковской карты, онлайн-сервисом, платежным шлюзом, эквайером и банком-эмитентом (выпустившим карту).

Процессор платежей – это компания или финансовое учреждение, которую выбирает продавец для обработки своих онлайн-транзакций, таких, как платежи по кредитным и дебетовым картам (Visa, Mastercard, American Express, Мир) или альтернативным платежным методам (Alipay, WeChat и т.д.). Кроме подключения этих систем к платежному шлюзу и наличия соответствующей лицензии процессоры платежей, или поставщики платежных решений, предоставляют продавцам собственные программные продукты. Это программное обеспечение интегрируется в сайт поставщика услуг для обработки, архивирования и анализа проходящих транзакций.

Платежный процессор осуществляет весь комплекс услуг по переводу и обработке платежей для своих клиентов (онлайн-бизнесов). Некоторые компании, такие, как ECOMMPAY, также являются прямыми эквайерами, и имеют статус принципиального члена Visa/Mastercard. Это позволяет им обрабатывать транзакции по кредитным и дебетовым картам от имени банка-эмитента. Благодаря прямому эквайрингу услуги онлайн-переводов становятся безопасней и удобней для компаний, принимающих оплату разными картами различных банков по всему миру.

Итог

Итак, основное различие между платежным шлюзом и процессором платежей заключается в том, что платежный шлюз – это инструмент или служба, которая отклоняет или одобряет каждую транзакцию между вашими покупателями и веб-сайтом. А платежный процессор выполняет всю операцию.

И еще один совет: избегайте чрезмерных сборов и комиссий за интеграцию и эксплуатационные расходы, связанных с обработкой местных или трансграничных переводов.

Источник: ru.forexmagnates.com

Пoжaлyйcтa оцените и поделитесь новостью, мы старались для Вас:

как упростить прием платежей онлайн

Платежный шлюз упрощает прием оплат в онлайн-магазине

Как работает платежный шлюз Фото: blog.payumoney.com

Объемы электронной коммерции растут из года в год. Безопасность и удобство приема платежей онлайн-бизнесу может обеспечить платежный шлюз. О принципах работы этой системы читайте в материале.

Что такое платежный шлюз?

Платежный шлюз — это техническое решение, которое позволяет владельцам онлайн-бизнеса принимать оплату на вебсайте с помощью банковских карт. И обеспечивает проверку данных клиентов в минимальные сроки. Данный шлюз является связующим звеном между сайтом и эквайринговым партнером. Надежный шлюз должен соответствовать стандартам PCI DSS. А вся информация — зашифрована для предотвращения утечки информации.

Какими должны быть платежные шлюзы

✔️ Шифрование информации

Несомненно, безопасность — один из первых параметров, на которые обращает внимание пользователь. Ни один владелец карты не хотел бы чтобы данные кредитки попали в руки третьих лиц. Потому стоит выбирать надежные платежные шлюзы с зашифрованной и полностью защищенной системой передачи данных.

✔️ Работа 24/7

Пользователь должен иметь возможность совершать покупки в любое удобное для него время.

✔️ Отправка запроса авторизации

Как только владелец карты вводит ее данные, платежный шлюз проверяет достаточно ли средств на карточном счету и нет ли у банка-эмитента никаких ограничений на эту кредитку. Сразу после получения ответа, сервис отправляет информацию торговцу.

✔️ Заполнение заказа

В зависимости от того, какая информация была получена, заказ берется в работу или отменяется. Подтверждение статуса заказа происходит в рамках платежного шлюза.

✔️ Борьба с мошенничеством

Платежный шлюз должен располагать системой мониторинга мошенничества, оценки рисков, отслеживания геолокации, чтобы обезопасить средства торговца и покупателя.

✔️ Соответствие стандартам

Правила PCI DSS меняются каждый год, становясь все строже. Так, можно быть уверенным, что платежный шлюз, полностью соответствующий этим стандартам, надежный и безопасный.

Как работает платежный шлюз

1. Пользователь делает заказ онлайн и решает оплатить его кредитной картой. Кнопка «оплатить» перенаправляет его на страницу ввода данных кредитной карты.

2. Реквизиты карты перенаправляются в платежный шлюз (вместе с суммой заказа).

3. Далее следует запрос авторизации, отправленный платежным шлюзом банку-эквайеру, а затем и международной платежной системе (Masterсard/AmEx/Visa), чтобы подтвердить, что карта действительна и операция не похожа на мошенничество.

4. В случае, если карта защищена 3D Secure, клиента перенаправят на страничку с формой для ввода пароля (чтобы убедиться что он владелец карты). Как только пароль подтверждается, банк-эмитент отправляет уведомление международной платежной системе (IPS).

5. IPS передает подтверждение банку-эквайеру.

6. Платежный шлюз передает в банк-эквайер сумму, которую нужно списать с платежной карты.

7. Банк-эмитент проверяет достаточно ли средств на карте клиента и отправляет необходимую сумму денег и подтверждает транзакцию IPS.

8. Masterсard/AmEx/ Visa отправляет подтверждение банку-эквайеру и платежному шлюзу.

9. В течение 15 минут торговец получает информацию по транзакции в случае ее успешного проведения и сразу после этого средства снимаются со счета владельца карты.

10. И наконец, происходит мгновенное зачисление средств со счета покупателя на счет торговца.

ВАС ЗАИНТЕРЕСУЕТ — Прием платежей онлайн: платежные шлюзы, платежные сервисы и мерчант-аккаунты

Платежный шлюз — комплексное предпроцессинговое решение

Платёжный шлюз Uniteller представляет собой комплексное предпроцессинговое решение, предназначенное для приема и обработки всех современных видов безналичных платежей за товары и услуги в любой сфере деятельности коммерческих и государственных организаций.

Платёжный шлюз_Uniteller

Платёжный шлюз_Uniteller

Область применения:

1. Интернет-эквайринг

1. Интернет-эквайринг

Решение позволяет принимать платежи по банковским картам совершённые на сайтах и порталах организаций за предлагаемые товары и услуги в любой сфере, среди которых:

- Порталы электронного правительства и порталы государственных услуг

- Платные дороги

- Розничная торговля

- Оплата услуг сервис-провайдеров (интернет, телевидение и др.)

- ЖКХ

- Страхование

- Финансовые услуги

- Сфера развлечений

- Благотворительность

- А также другие сферы, за товары и услуги которых можно оплатить онлайн

Авиа и туристическая отрасль

GDS

Туры

Гостиницы

Uniteller работает с известными и надежными решениями для поиска, бронирования и организации продажи туристических услуг онлайн:

2. Платежные киоски и терминалы

2. Платежные киоски и терминалы

Uniteller обеспечивает прием электронных методов оплаты в системах самообслуживания различного предназначения:

- Инфоматы электронного правительства

- Платные дороги

- Общественный наземный транспорт

- Метрополитен

- Наземный городской транспорт

- Парковки

- Вендинговые автоматы

- Автоматические АЗС

- Штрафстоянки

- Билетные терминалы

- А также другие сферы, в которых применима оплата банковской картой и современными NFC-устройствами

3. Мобильный эквайринг

3. Мобильный эквайринг

Платежный шлюз Uniteller обеспечивает прием электронных способов оплаты, совершённых с помощью современных мобильных устройств: мобильные телефонов, смартфонов, планшетов. Это очень удобное решение для мобильных офисов организаций, а также торговых представителей.

4. Торговый эквайринг

4. Торговый эквайринг

Uniteller обеспечивает прием безналичных платежей в POS-терминалах, размещенных на кассах или в офисах торгово-сервисных и коммерческих предприятий.

Основные технические характеристики платежного шлюза:

- Процессинг операций совершенных с помощью пластиковых банковских карт международных платежных систем в системах самообслуживания и Интернет.

- Процессинг платежей с использованием электронных денег.

- Высокая безопасность платежей: 3-D Secure, интеллектуальная система fraud-мониторинга транзакций, сертификация PCI DSS, сертификация на соответствие международным стандартам безопасности работы с электронными платежами.

- Мультиэквайерность – возможность работы с неограниченным количеством процессинговых центров Банков с использованием интеллектуальной системы маршрутизации транзакций.

- Поддержка предавторизации, реккурентных платежей и “длинной записи”.

- Поддержка платежей по зарегистрированной карте.

- Расширенный мониторинг и управление платежами, совершенными с применением предпроцессингового решения.

Поддерживаемые методы оплаты:

1. Банковские карты:

2.Бесконтактные технологии оплаты (банковские карты и современные устройства, оснащенные технологии NFC):

3. Электронные деньги:

4. Прием платежей в терминальной сети:

5. Оплата со счета мобильных телефонов:

5. Топливные карты:

Безопасность:

Платежный шлюз Uniteller соответствует международным стандартам безопасности и правилам проведения платежей:

Увеличить

Увеличить

- Интеллектуальная система противодействия мошенническим операциям

- Технология 3-D Secure

Банки-эквайеры:

Платежный шлюз Uniteller интегрирован с крупными банками на территории Российской Федерации, а также за рубежом:

Сервис Uniteller используется в свыше 3000 компаниях, принимающих оплату онлайн, и свыше 1500 системах самообслуживания, среди которых крупные коммерческие и государственные организации:

Платежный шлюз — это… Что такое Платежный шлюз?

- Платежный шлюз

Платежный шлюз

Платежный шлюз — аппаратно-программный комплекс, который позволяет автоматизировать процесс приема платежей в Интернете. Платежный шлюз разрабатывается платежной системой, которая и определяет его спецификацию и отвечает за его поддержку.

Принцип работы

Обычно платежный шлюз разделен на несколько частей:

- форма оплаты — страница на сайте продавца, которая содержит в себе HTML-форму, которая содержит в себе ряд необходимых параметров (идентификатор продавца, сумма и комментарий платежа). Активировав форму, покупатель перенаправляется на сам платежный шлюз;

- страница оплаты — страница или набор страниц, на которых покупатель повторно видит данные о покупке, ему предоставляется возможность отказаться от платежа, авторизироваться или выбрать определенные опции. Действия, которые необходимо выполнить для удачного завершения покупки, целиком зависят от платежной системы;

- страницы статуса платежа («Success URL» и «Fail URL») — страницы на сайте продавца, на которые перенаправляется покупатель в случае удачного или неудачного завершения процесса оплаты;

- страница результата платежа («Result URL») — страница на сайте продавца, вызываемая ботом платежного шлюза вне зависимости от действий покупателя (даже если у покупателя прервется соединение после оплаты и он не сможет перейти на страницу статуса платежа, страница результата платежа будет вызвана). Страница результата платежа принимает данные о прошедшей платежной операции и именно на этом этапе должны вносится необходимые изменения, связанные с данным платежом.

Безопасность

- Поскольку от покупателя обычно требуется внести личную информацию, вся коммуникация на странице оплаты (то есть покупатель — платежный шлюз) осуществляется по протоколу HTTPS.

- Для подтверждения оригинальности запроса на страницу результата платежа, обычно используется подпись запроса — результат функции хеширования в которую передали параметры запроса с неким «секретным словом», известным только продавцу и платежному шлюзу.

- Для подтверждения оригинальности запроса на страницу результата платежа, иногда используется проверка IP запросившего сервера.

Примеры

Для примера рассмотрим только несколько платежных шлюзов, которые являются яркими представителями разных подходов к реализации шлюза в различных платежных системах.

«PayPal»

«Website Payments Standard» от платежной системы PayPal:

- покупателю предлагается войти в систему или оплатить по кредитной карте без авторизации;

- покупатель может указать комментарий для продавца и адрес для доставки товара;

- продавец имеет возможность контролировать часть параметров страницы оплаты, а также некоторые элементы внешнего вида;

- вся коммуникация выполняется по протоколу HTTPS. Проверка оригинальности запроса на страницу результата платежа осуществляется повторным запросом на обработчик системы.

«Webmoney»

«Webmoney Merchant» от платежной системы Webmoney:

- покупателю предлагается войти в систему, оплатить с предоплаченной карты или платежного терминала партнера системы;

- покупатель не может указать никаких дополнительных данных;

- продавец не имеет возможности контролировать что-либо на странице оплаты;

- вся коммуникация выполняется по протоколу HTTPS. Проверка оригинальности запроса на страницу результата платежа осуществляется передачей подписи запроса.

«SMSCOIN»

«sms:bank» от платежной системы SMSCOIN:

- покупателю предлагается отправить sms-сообщение;

- покупатель не может указать никаких дополнительных данных;

- продавец не имеет возможности контролировать что-либо на странице оплаты;

- в отличие от других шлюзов, коммуникация со страницей оплаты происходит по обычному HTTP протоколу, так как покупатель ни на одном из этапов не вводит никакой информации. Любое перенаправление покупателя сопровождается подписью запроса. Проверка оригинальности запроса на страницу результата платежа осуществляется передачей подписи запроса.

Преимущества

- Платежная система легко может расширить функциональность шлюза без каких-либо действий со стороны продавцов.

- Продавцу нет необходимости тратиться на оборудование, разработку ПО — (программного обеспечения), беспокоиться о безопасном хранении данных клиентов.

- Покупатель предоставляет личную информацию только платежной системе, а не каждому отдельному продавцу.

Ссылки

Wikimedia Foundation. 2010.

- Петербург Достоевского

- Петрушевский, Александр Фомич

Смотреть что такое «Платежный шлюз» в других словарях:

Платёжный шлюз — Платежный шлюз аппаратно программный комплекс, который позволяет автоматизировать процесс приема платежей в Интернете. Платежный шлюз разрабатывается платежной системой, которая и определяет его спецификацию и отвечает за его поддержку.… … Википедия

PayOnline — Тип ООО Год основания 2008 Расположение … Википедия

Электронные деньги — (Electronic money) Электронные деньги это денежные обязательства эмитента в электронном виде Все, что нужно знать об электронных деньгах история и развитие электронных денег, перевод, обмен и вывод электронных денег в различных платежных системах … Энциклопедия инвестора

Единый кошелек — Единый кошелёк Дата создания июнь 2007 Россия Компания ЗАО ИПЦ Платежный шлюз Да Наличие API Да … Википедия

Webmoney — У слова «Money» есть и другие значения: см. Money. Webmoney Дата создания 1998 Компания WM Transfer ltd … Википедия

Электронное правительство — Эту статью следует викифицировать. Пожалуйста, оформите её согласно правилам оформления статей … Википедия

WebMoney — У слова «Money» есть и другие значения: см. Money. WebMoney Дата создания 1998 Компания WM Transfer ltd … Википедия

Информационное общество — Информационное общество концепция постиндустриального общества; новая историческая фаза развития цивилизации, в которой главными продуктами производства являются информация и знания. Отличительные черты: увеличение роли информации, знаний и … Википедия

WMSigner — Webmoney Дата создания 1998 год Компания WM Transfer ltd Количество пользователей 7 миллионов Процессинг карт да … Википедия

WMZ — Webmoney Дата создания 1998 год Компания WM Transfer ltd Количество пользователей 7 миллионов Процессинг карт да … Википедия

Пишем собственный платежный шлюз Bitcoin / Habr

UPDATE. Заопенсорсил платежный шлюз: github.com/Overtorment/Cashier-BTCПо разным причинам существующие платежные шлюзы (такие как Bitpay) вас могут не устраивать. В этой статье мы рассмотрим создание собственного Bitcoin шлюза с нуля.

Предполагается что читатель знаком с устройством сети биткоин. Если нет, то рекомендую эти статьи: “Как на самом деле работает протокол Биткоин” и “Биткойн: введение для разработчиков”

Условно, нашу предполагаемую систему я бы разделил на 4 части:

- Работа с адресами. Генерация пары публичного и приватного ключа (как известно, хеш публичного ключа является биткоин адресом, а соответствующий приватный ключ позволяет им распоряжаться)

- Получение информации из биткоин сети. Состояние транзакций, баланс на адресах.

- Создание и подпись транзакций. Формирование корректной транзакции, подпись ключом/ключами, преобразование в hex. Полученный hex готов к трансляции в сеть.

- Трансляция транзакций. Aka broadcast, send, push. Передача hex транзакции сети биткоин чтобы майнеры начали работу по включению транзакции в блокчейн.

Для выполнения указаных операций нам понадобится подобрать набор програмных решений, которые упростят нам жизнь.

Самые популярные и используемые решения могут выполнять все или почти все указанные выше операции, но ничего не мешает нам комбинировать решения, или даже написать свой велосипед для определенных этапов.

Работа с адресами

В общем, с этим может справится любая криптографическая библиотека поддерживающая эллиптическую криптографию.

Еще подойдут обычные биткоин библиотеки для работы с Bitcoin:

Получение информации из биткоин сети

Самый “тяжеловесный” пункт.

Классическим решением является поднятие собственного эталонного полного узла Биткоин, он же — каноничный bitcoind. Это позволит нам общаться с ним по JSON-RPC. С ним мы сможем как получать информацию из сети, так и пушить транзакции.

На что стоит обратить внимание:

- После установки, синхронизация узла может занять длительное время. Только после синхронизации узел можно использовать.

- Займет немало места. Уже 40+ гигабайт.

- Мне лично неизвестно какую нагрузку по запросам сможет выдержать.

- Любые проблемы с падением/обновлением лягут на ваши плечи.

Альтернатива — имплементация полного узла на Ruby+PostgreSQL, Toshi. Неканоничная, но стремящаяся к полной совместимости реализация. Обратите внимание, из-за дополнительных индексов, база данных займет 220+ гигабайт места. Опять таки, требуется синхронизация с сетью.

Возможно, есть другие имплементации полного узла (мне неизвестны).

Еще одна альтернатива — использование публичного API провайдера. На его плечи ляжет получение информации из сети и трансляция транзакций.

Сейчас есть:

Лично я рекомендую подключить несколько решений с фейловером.

Создание и подпись транзакций

В зависимости от того, какую основную библиотеку мы выбрали, эта библиотека умеет или не умеет создавать и подписывать транзакции.

Можно написать самому.

Смотрите раздел “Работа с адресами”.

Трансляция транзакций

Результатом создания и подписи транзакций являются двоичные данные (hex), готовые к пушу в сеть. Пока сеть не увидит транзакцию, считайте, нет никакой транзакции. Когда сеть увидела транзакцию, она считается неподтвержденной. Транзакцию достаточно передать одному узлу биткоин, после чего за считаные секунды транзакцию увидит большая часть Биткоин сети.

Транслировать транзакции умеют некоторые клиентские либы из раздела “Работа с адресами” (через какието свои захардкодженые ендпоинты), или любой полный узел. Транслировать транзакцию можно даже руками, зайдя на специальную страничку Биткоин API провайдера и вбив транзакцию в специальную форму. Канонично, подтвержденной транзакцией является транзакция, включенная в 6 и больше последовательных блоков (или в 1-3. Неканонично, но быстрее). Транзакции с нулевой (или недостаточной) комиссией могут оставаться неподтвержденными долгое время (до месяца, в моей практике). Такие транзакции желательно периодически ретранслировать.

Общие принципы работы платежного шлюза

Вариант 1

Предположим, у нас есть уникальный счет (invoice, order), представленый к оплате клиенту, и платить клиент будет в биткоинах.

Начнем с того, что надо сконвертировать валюту оригинального счета (USD например) в BTC. Задача это тривиальная и рассматривать мы ее не будем.

Далее. Стандартом де факто является генерация нового уникального адреса биткоин под каждый заказ (он же счет, он же invoice, он же ордер). Ожидается, что средства на этот счет переведет только наш клиент, только 1 раз, и только строго указанную сумму (можно больше, никто не обидится, но никак не меньше). Т.о. при поступлении средств на указанный биткоин адрес в нужном количестве, заказ считается оплаченным.

Вкратце, цепочка такая:

- ордер в системе ->

- генерируем соответствующий ордеру уникальный адрес биткоин ->

- показываем клиенту ->

- ждем оплату на адрес ->

- ордер закрыт (отмена по истечению срока годности или же поступление BTC и засчитываем факт оплаты)

При поступлении биткоинов на адрес у вас есть варианты засчитать неподтвержденный или подтвержденный баланс.

Есть небольшой шанс что транзакция откатится, причем это может быть как по вине плательщика (который на самом деле злоумышленник), так и по независящим от него обстоятельствам.

Если вы имеете возможность “отобрать” предоставленный товар или услугу у клиента в случае выявленного факта отмены транзакции, я рекомендую засчитывать неподтвержденный баланс. Это будет означать почти мгновенный процесс оплаты для клиента (в противовес часа ожидания, например). А если какие то транзакции выявятся откаченными в итоге, запросить клиента о повторном платеже, угрожая отобрать услугу/товар.

Не ожидайте что подобный фрод вас тут же массово настигнет, откат транзакций это очень большая редкость, а “вручную” стимулировать подобный откат (на который кстати у злоумышленника нет никаких гарантий успеха) технически неподкованным клиентам нереально (в противовес чарджбекам по кредитным картам).

Еще один пример когда можно засчитывать неподтвержденный баланс — если на подготовку заказа клиента уходит больше одного часа (например обрабатывается корзина покупателя, готовится к отправке курьерской службой). Тут куча времени перепроверить баланс перед самой отправкой товаров.

Для остальных случаев можно ввести некий порог, выше которого обязательно ожидать подтвержденного баланса (например 0.25 BTC). Для максимальной надежности сделать его нулевым.

После закрытия ордера вы можете оставить биткоины на этом адресе до востребования, или для удобства перевести на единый “агрегационный” кошелек мерчанта. Будьте осторожны, в последнем случае вы можете скомпрометировать такой коммерческий показатель как “оборот”, т.к. транзакцию оплаты может отследить каждый платящий клиент.

Для переводов вам понадобится создавать, подписывать и транслировать транзакции, используя приватные ключи от адресов.

Пару слов о времени жизни ордера.

Если ваш товар или услуга жестко привязаны к эквиваленту в фиатной валюте (например USD), то типичный срок жизни ордера составляет 7-15 минут из-за волатильности курса.

Вариант 2

Подходит когда вы не выставляете счета на оплату, а аккаунт юзера содержит некий единый баланс, который он пополняет и с которого тратит.

Тут понадобится сгенерить биткоин адрес на пользователя, и показывать ему, с просьбой пополнить на любую сумму.

В данном случае надо мониторить адрес на входящие транзакции, пополнять юзеру внутренний баланс при наличии оных.

В данном случае я рекомендую засчитывать только подтвержденные транзакции (от 3х блоков и выше).

- генерация адреса пользователю ->

- мониторинг транзакций на адрес ->

- пополнение внутреннего счета при наличии входящих транзакций

Несколько слов о безопасности

В случае взлома злоумышленника будет интересовать только одно — приватные ключи от сгенерированых вами адресов, ведь они позволяют перевести средства с этих адресов куда угодно.

Я рекомендую хранить их изолировано от основной системы в некоем безопасном хранилище. В конечном итоге они вам понадобятся только когда вы сами захотите воспользоваться вырученными биткоинами (потратить, сконвертировать в нал etc).

Что дальше?

При необходимости вырученые биткоины можно автоматически заводить на биржу и по API биржи продавать. Для этого нам понадобится создавать, подписывать и транслировать транзакции, используя приватные ключи от адресов.

Вот и все, надеюсь окажется полезным тем у кого появилась похожая задача.

Исправления неточностей и ошибок приветствуются в личку.

Что такое платежный шлюз? (И почему он вам не нужен)

Содержание

Введение

Платежные шлюзы позволяют продавцам принимать платежи по кредитным картам, подключая платежные системы (услуга, взимающая плату с карты) и поставщиков торговых счетов (услуга, предоставляющая ваши платежные системы). Шлюзы — это платежные сервисы, обычно предоставляемые за дополнительную плату, которые обрабатывают кредитные карты онлайн через сайт электронной коммерции или лично через терминал для кредитных карт.

Часто задаваемые вопросы

Пять часто задаваемых вопросов о платежных шлюзах

В чем разница между виртуальным терминалом и платежным шлюзом?

Платежные шлюзы позволяют принимать платежи по кредитным картам (лично или через Интернет) путем перевода денег между вашим торговым счетом и платежным процессором через терминал для кредитных карт или процессор.

Виртуальный терминал — иногда называемый веб-POS или облачным POS-терминалом — это программное обеспечение, которое позволяет принимать платежи с любого устройства (например,g., настольный компьютер, телефон или планшет), который превращает устройство в торговый терминал. Например, бесплатное программное обеспечение виртуального терминала Square доступно через вашу Личную панель и способно принимать платежи сразу, без необходимости настройки или инженерных ресурсов. Виртуальные терминалы идеально подходят для предприятий, которым не нужен интернет-магазин, но которым необходимо принимать удаленные платежи по телефону, почте или факсу.

Сколько стоят платежные шлюзы?

Поставщики платежных шлюзов не прозрачны в отношении цен на свои машины для кредитных карт.С каждым платежом могут быть связаны разные комиссии, и не всегда понятно, почему эти комиссии применяются (или не применяются) к той или иной транзакции.

Помимо процента за транзакцию, многие платежные шлюзы и провайдеры обработки платежей взимают все или некоторые из следующих сумм:

- Ежемесячная плата за счет

- Членские взносы

- Сборы за соответствие требованиям PCI

- Комиссия за первоначальную установку

- Пакетные комиссии

- Комиссия за возврат / возврат

- Более высокие цены на такие карты, как American Express

Какая связь между торговыми аккаунтами, платежными системами и платежными шлюзами?

| Платежный шлюз | Обработчики платежей | Приобретатели | Торговый счет |

|---|---|---|---|

| Технология, которая перемещает деньги между банковским счетом вашей компании (торговым счетом) и банком кредитной карты вашего клиента. | Банк или организация, обрабатывающая ваши платежи | Банки или финансовые учреждения, которые управляют вашим торговым счетом | По сути, банковский счет для вашего бизнеса |

Торговый счет — это то, что устанавливает деловые отношения между вами и вашим поставщиком торговых услуг (например,g., банковский счет вашего бизнеса). С традиционными услугами по обработке кредитных карт вы не можете принимать платежи до тех пор, пока не подадите заявку и не будете утверждены для торгового счета. Платежный процессор — это банк, который фактически обрабатывает платежный запрос. Когда клиенты платят кредитной картой, платежные шлюзы соединяют торговые счета с платежными системами, передавая информацию о кредитной карте между банком, выпустившим кредитную карту, и банковским счетом вашего бизнеса.

Чтобы узнать больше о решениях для продавцов, см. Наше руководство «Общие сведения об услугах для продавцов и учетных записях».

В чем разница между платежным шлюзом и переключателем платежей?

Платежный коммутатор является частью платежного шлюза и отвечает за то, чтобы входящие платежные запросы (транзакции) направлялись в нужное место. Когда шлюз получает запрос на оплату, транзакция направляется к коммутатору платежей (этот процесс называется «переключением транзакции»), затем коммутатор направляет транзакцию в правильный банк-эмитент для утверждения.

Если у меня уже есть поставщик платежных шлюзов, нужно ли мне беспокоиться о соответствии требованиям PCI?

Да.Все продавцы, которые обрабатывают информацию о кредитных картах, должны соответствовать требованиям PCI, и наличие шлюза, совместимого с PCI, является лишь частью этого требования. К счастью, если вы используете Square для обработки платежей, мы упрощаем соблюдение требований PCI, потому что мы предоставляем все элементы вашего платежного рабочего процесса и защищаем данные держателей карт с момента их записи в точке продажи до момента, когда мы переводим средства на ваш торговый счет.

Глубокое погружение

Платежные шлюзы: подробный обзор

Платежные шлюзы действуют как каналы, передавая информацию о транзакциях по кредитной карте от продавца в соответствующие банки через соответствующую сеть кредитных карт с помощью одного из следующих механизмов:

- Терминалы для кредитных карт в обычных магазинах (воспринимайте это как физический платежный шлюз)

- Платежные сервисы и API для веб-сайтов и мобильных приложений (воспринимайте это как виртуальный платежный шлюз)

Как работают платежные системы

Процесс транзакции одинаков, независимо от того, используете ли вы физический или виртуальный платежный шлюз, но мобильные и онлайн-платежи используют файлы цифрового захвата для упаковки информации о кредитной карте, а не вывода из устройства чтения кредитных карт:

- Покупатель производит оплату кредитной картой через устройство для чтения кредитных карт продавца или через сайт электронной торговли.

- Платежный шлюз:

- Отправляет информацию о транзакции в банк-эквайер (торговый банк или эквайер)

- Определяет, какая сеть кредитных карт (Visa, MasterCard, Discover или American Express) выпустила карту покупателя.

- Направляет информацию о транзакции на правильный платежный коммутатор

- Платежный коммутатор направляет запрос в банк, выпустивший кредитную карту покупателя (банк-эмитент), и передает информацию о транзакции в правильную сеть кредитной карты.

- Банк-эмитент применяет процедуры обнаружения мошенничества для определения законности транзакции и подтверждает, что на счете покупателя имеется достаточный кредит для оплаты покупки.

- Банк-эмитент одобряет (или отклоняет) транзакцию и отправляет эту информацию обратно через сеть кредитных карт в торговый банк и платежный шлюз.

Платежный шлюз можно представить себе как поезд, проходящий между станциями, где кондуктор разговаривает с начальником станции на каждой остановке.

Платежи по кредитной карте авторизуются (через платежный шлюз) банком-эмитентом в точке продажи. Авторизованная транзакция означает, что банк заблокировал средства, но продавец фактически не получил платеж. Клиенты видят это как «ожидающую» транзакцию в выписке по кредитной карте. Позднее, обычно в конце дня, продавец должен согласовать платежи, добавить подсказки (при необходимости) и вручную отправить пакетный файл или файл «клиринга» для всех ожидающих транзакций по кредитной карте.На этом этапе ожидающие транзакции фиксируются, что означает, что теперь продавец имеет право на средства, ранее приостановленные банком-эмитентом. Затем средства зачисляются в банк продавца и становятся доступными после их размещения на счете продавца.

Платежные шлюзы и стандарты безопасности

Шифрование

Шлюзыперед отправкой через сеть кредитных карт шифруют данные с помощью SSL, чтобы защитить конфиденциальную информацию об учетной записи покупателя. Это означает, что информация о кредитной карте покупателя закодирована таким образом, чтобы мошенникам было сложно получить к ней доступ, поскольку данные передаются между различными участниками платежной цепочки.

Соответствие PCI

Соответствие стандартуPCI — это контрольный список безопасности, созданный в соответствии со стандартом безопасности данных индустрии платежных карт (PCI DSS) для снижения уровня мошенничества. Все организации, обрабатывающие платежи по кредитным и дебетовым картам, и все продавцы, принимающие платежи по картам, несут ответственность за соблюдение требований PCI.

По разным причинам продавцы часто в конечном итоге собирают систему обработки платежей из нескольких разных компаний. Они могут использовать платежный терминал от одного поставщика, платежные шлюзы от другого и систему точек продаж от третьего.

Хотя каждый отдельный продукт или услуга может соответствовать требованиям PCI, это не гарантирует, что продавец как организация, принимающая платежи по картам, соответствует требованиям PCI. Это связано с тем, что соответствие PCI относится ко всему платежному ландшафту, который включает в себя то, как продавцы обрабатывают платежи, как продавцы подключают эти системы и как продавцы управляют данными своих клиентов.

Подробнее см. В нашем руководстве по соответствию PCI.

Почему вам не нужен платежный шлюз с Square

Вам не нужен платежный шлюз с Square, потому что оборудование и услуги Square создают сквозную систему обработки платежей: мы собираем платежную информацию ваших клиентов в точке продажи (без ручной сверки), работаем напрямую с кредитной картой платежные шлюзы, чтобы безопасно направлять эти платежи в нужное место и вносить средства на ваш банковский счет в течение одного-двух рабочих дней.

Программное обеспечениеSquare также совместимо с PCI. Наши системы полностью интегрированы, что означает, что мы упрощаем для вас соблюдение требований PCI. Когда вы обрабатываете платежи через Square с использованием оборудования Square , информация о карте ваших клиентов никогда не попадает на независимое устройство. Он зашифрован с момента сбора информации о карте, и наши системы безопасно передают платежную информацию ваших клиентов через платежную цепочку к эквайеру без необходимости в отдельном платежном шлюзе.

Точно так же вам не нужен отдельный торговый счет или особые отношения с банком. Традиционные платежные системы требуют, чтобы продавцы открывали свой собственный торговый счет (специальный банковский счет, который может сопровождаться большим количеством документов и собственными комиссиями), но когда вы используете Square, Square становится официальным продавцом. Мы берем на себя ответственность (и взимаем плату) за ведение торгового счета, поэтому вам не придется это делать. Все платежи по карте отправляются на наш общий счет продавца, а затем безопасно переводятся на ваш банковский счет.

| Решение | Процесс традиционного платежного шлюза | Площадь |

|---|---|---|

| Сколько стоит | Переменная: Потенциально сотни долларов начальных сборов за установку, сборов за торговый счет, сборов за платежный шлюз и сборов за соответствие требованиям PCI | Регистрация аккаунта: бесплатно. Активация платежа: бесплатно. Обработка платежей: фиксированная комиссия за транзакцию в зависимости от типа транзакции. |

| Что включено | Возможность обработки платежей на вашем сайте после регистрации мерчант аккаунта | Безопасные платежные API для электронной коммерции и личных продаж со встроенным платежным шлюзом и учетной записью продавца. Программное обеспечение, совместимое с PCI, быстрая настройка учетной записи за считанные минуты (зарегистрируйтесь здесь). |

Прозрачное ценообразование

Более того, упрощенный процесс оплаты означает упрощенное ценообразование, основанное исключительно на комиссии за транзакцию:

- 2.6% + 10 ¢ комиссия за транзакцию для всех проведенных, погруженных (чиповые карты) или прослушанных (NFC) личных платежей

- 3,5% + 15 ¢ комиссия за транзакцию для личных платежей, когда номер карты вводится вручную

- 2,9% + 30 ¢ комиссия за транзакцию для онлайн-платежей с нашим API электронной коммерции

Нет ежемесячных платежей и дополнительных сборов. Наши фиксированные ставки включают все: от комиссий за SaaS и соответствие требованиям PCI до комиссий за обмен и возврат платежей.

Быстрые выплаты

Продавцы Square получают свои средства в течение одного-двух рабочих дней.Если вам нужен более быстрый доступ к своим деньгам, мы предлагаем два варианта (по цене 1% от общей суммы депозита):

- Запланированный депозит отправляет ваши ежедневные продажи на ваш банковский счет в тот же день (включая выходные и праздничные дни).

- Мгновенный депозит — это разовый депозит, который мгновенно поступает на ваш банковский счет (включая выходные и праздничные дни). В настоящее время мгновенный депозит доступен только через API точки продаж.

Заключение

Перед тем, как зарегистрироваться с помощью платежного шлюза, обязательно выполните домашнюю работу и выясните, есть ли какие-либо скрытые сборы или расходы, и убедитесь, что вы понимаете, как это вписывается в ваши существующие решения.Например, если у вас есть шлюз онлайн-платежей для электронной коммерции и шлюз физических платежей для личных платежей, вы хотите, чтобы обе системы вводились в ваш POS, чтобы упростить бухгалтерский учет. И если ваши решения для шлюзов не интегрированы с остальной частью вашего платежного ландшафта, вы должны убедиться, что они соответствуют требованиям PCI, иначе вы можете оказаться на крючке из-за некоторых видов мошенничества.

Если вы развиваете свой бизнес, открываете новое место или впервые принимаете платежи по кредитной карте, важно иметь четкое представление о том, какие различные комбинации платежных шлюзов, процессоров платежей и торговых счетов стоят, прежде чем подписывать что-либо. .

Начните работу с Square.

Принимайте платежи по кредитным картам без платежного шлюза.

Зарегистрируйтесь в Square

.Платежные шлюзы и обработка онлайн-платежей. Разъяснение

Не будет преувеличением сказать, что Интернет и электронная коммерция радикально изменили то, как мы делаем покупки и покупаем вещи, больше, чем какие-либо другие разработки с тех пор, как заказы по почте и телефону стали доступны более 100 много лет назад. Сегодня мы можем покупать вещи через Интернет, не выходя из дома, и использование кредитных карт для оплаты этих вещей удобно и безопасно. Из всех многочисленных программных приложений, которые делают это возможным, ни одно не является более важным, чем платежный шлюз .

Что такое платежный шлюз? В простейшем случае платежный шлюз — это программное приложение, которое действует как канал между веб-сайтом продавца электронной коммерции и банком, который авторизует (или отклоняет) платеж по кредитной карте клиента. Платежные шлюзы также могут обрабатывать прямые транзакции с использованием таких способов оплаты, как платежи eCheck (ACH) или дебетовые карты, выпущенные банком. Независимо от используемого метода оплаты, основная функция платежного шлюза заключается в безопасной передаче конфиденциальной информации о кредитной / дебетовой карте или банковском счете от клиента в банк-эмитент клиента и всем другим сторонам, участвующим в транзакции.

Как работает платежный шлюз

Хотя это довольно сложный процесс, важно понимать, как работает платежный шлюз. Для покупателя это довольно просто: нажмите кнопку «Купить», введите платежную информацию, подтвердите свой заказ, а затем расслабьтесь и ждите, пока по почте не придет пакет вкусностей. За кулисами происходит гораздо больше.

Давайте начнем с визуального представления того, как платежный шлюз обрабатывает транзакцию:

Вот как изготавливается колбаса:

- Шаг 1: Покупатель размещает заказ и предоставляет способ оплаты.В этом примере предположим, что клиент разместил заказ через ваш веб-сайт электронной коммерции и что он использует кредитную карту Visa, выпущенную Bank of America, в качестве способа оплаты. Все, что у вас есть как у продавца, — это имя клиента, платежный адрес, номер кредитной карты (или токен, обозначающий номер), срок действия и, возможно, номер подтверждения кредитной карты (CCV). Нет магнитной полосы, которую нужно провести, или чипа EMV, чтобы окунуть ее. Из-за этого транзакция по кредитной карте будет обрабатываться как транзакция без карты, а скорость обработки будет выше из-за повышенного риска, связанного с невозможностью физически проверить кредитную карту или личность клиента.Информация о клиенте загружается — обычно через безопасное соединение SSL — в платежный шлюз, который шифрует ее и отправляет по пути.

- Шаг 2: Первая остановка — процессор продавца. Обратите внимание, что это компания, которая фактически обрабатывает транзакцию, и не обязательно ваш поставщик торгового счета. Если ваш провайдер учетной записи использует внутренний процессор (обычно First Data или TSYS), информация будет отправлена именно туда. Некоторые из крупных поставщиков торговых счетов являются прямыми обработчиками, что означает отсутствие посредников.

- Шаг 3: Затем обработчик направляет данные транзакции в ассоциацию кредитной карты (в данном случае Visa). Хотя самые популярные ассоциации кредитных карт (например, Mastercard и Visa) не могут одобрить или отклонить транзакцию, им необходимо знать об этом, потому что они собираются взимать небольшую комиссию (известную как обмен) за каждую одобренную транзакцию. Ваш процессор оплатит эту комиссию и передаст ее вам при обработке вашей транзакции. Другие ассоциации кредитных карт, такие как American Express и Discover, действуют как банк-эмитент и могут сами одобрить или отклонить транзакцию.

- Шаг 4: Это самый важный этап всего процесса для транзакций Visa и Mastercard, потому что именно здесь транзакция либо утверждается, либо отклоняется. Кредитная карта действительна? Является ли клиент авторизованным пользователем карты? Достаточно ли средств, чтобы транзакция не превысила кредитный лимит карты? Нет ли других задержек или зависаний на карте? Если ответ на все вышесказанное положительный, то транзакция будет одобрена. В противном случае он будет отклонен, и банк отправит код, указывающий причину, по которой он был отклонен.

Хотя все это кажется запутанным, эти первые четыре шага выполняются в течение нескольких секунд после того, как покупатель разместит заказ. Это связано с тем, что в наши дни все задействованные процессы полностью автоматизированы, поэтому вам не нужно ждать, пока человек просмотрит какую-либо передаваемую информацию.

- Шаг 5: Если транзакция одобрена, информация о транзакции начинает передаваться обратно в другом направлении. После того, как банк-эмитент санкционировал транзакцию, он должен передать эту авторизацию обратно всем затронутым сторонам в сети обработки платежей, начиная с ассоциации кредитной карты.

- Шаг 6: Авторизация переходит от ассоциации кредитной карты к процессору.

- Шаг 7: Авторизация проходит через шлюз.

- Шаг 8: Авторизация проходит на ваш веб-сайт, чтобы вы и ваш клиент знали, что карта одобрена. При наличии действующего разрешения продажа завершена, и вы можете отправить заказ покупателю. На этом этапе клиент увидит «временную авторизацию» на своей учетной записи кредитной карты в Интернете.Транзакция считается «клиринговой», когда банк-эмитент передает банку-эквайеру необходимые средства для покрытия заказа клиента и оплаты всех других сторон транзакции.

- Шаг 9: Банк-эквайер помещает деньги на ваш торговый счет и предупреждает ваш процессор. Затем процессор обрабатывает транзакцию. Процессор, ассоциация кредитных карт, банк-эквайер и банк-эмитент получают часть комиссии за обработку. Все, что осталось, поступает на банковский счет вашей компании (который отличается от счета продавца).Хотя все до шага 8 может быть выполнено в считанные секунды благодаря автоматизации, шаг 9 занимает немного больше времени. Продавцы обычно получают свои средства в течение 48 часов после авторизации. Этот временной интервал может быть короче или длиннее, в зависимости от нескольких факторов. Некоторые обработчики могут получить ваши деньги примерно за 24 часа. В то же время, если транзакция помечена как возможная мошенническая, ваши средства могут задерживаться на несколько дней или дольше, пока процессор расследует дело.

Платежный шлюз VS Merchant Account

Платежные шлюзы и торговые счета — это несколько нечеткие понятия, и люди легко могут спутать их. Счет продавца — это не счет в коммерческом банке, это счет со специальным идентификационным номером продавца. Ваш торговый счет позволяет банку-эквайеру пересылать средства с платежной карты, а также вычитать комиссионные сборы и комиссию перед отправкой средств на ваш текущий счет.Если вы управляете физическим магазином и просто используете терминал для кредитных карт для приема кредитных карт, у вас может быть торговый счет без необходимости использования платежного шлюза.

Ознакомьтесь с нашими предпочтительными процессорами для кредитных карт 🏆

* Все наши предпочтительные процессоры используют полностью прозрачные цены Interchange-plus .

Мы тщательно изучили каждый из них и с уверенностью рекомендуем их.

Платежный шлюз, с другой стороны, представляет собой просто веб-службу, которая позволяет обрабатывать транзакции по кредитным картам через Интернет.Если вы занимаетесь электронной коммерцией, вам потребуются и аккаунт продавца, и платежный шлюз для приема кредитных карт в Интернете.

Поскольку не всем продавцам нужен платежный шлюз, они обычно не являются стандартной функцией торгового аккаунта, хотя некоторые службы объединяют их вместе. Вместо этого поставщики торговых счетов предложат их в качестве дополнительной функции при настройке вашей учетной записи. Поставщик торговых счетов может предложить вам собственный проприетарный платежный шлюз или настроить вас со сторонним шлюзом, таким как авторизация.Сеть.

Платежные шлюзы и сторонние процессоры

Возможно, источником путаницы между платежными шлюзами и торговыми счетами является то, что продавец использует сторонний процессор (a / k / a поставщика платежных услуг) для обработки платежных карт. У сторонних процессоров есть очень разные бизнес-модели, чем у традиционных процессоров платежных карт. По сути, они объединяют несколько услуг, предлагаемых традиционными процессорами, и предлагают их как одну услугу. При использовании стороннего процессора вы не открываете торговый счет в банке и не предоставляете обработчику доступ к нему.Вместо этого у вас есть учетная запись субпользователя в процессоре, у которого есть собственная учетная запись продавца и которая объединяет транзакции от всех своих субпользователей (продавцов). Вот почему сторонние процессоры (или PSP) также иногда называют агрегаторами.

В случае процессоров сторонних производителей проприетарный шлюз является основной частью предлагаемых продуктов (наряду с любым другим бесплатным программным обеспечением, которое вы получаете). В то время как с торговым счетом вы можете платить отдельную ежемесячную плату за шлюз и комиссию за транзакцию, стоимость шлюза через агрегатор встроена в плату за обработку.

Что включают в себя услуги платежного шлюза?

В дополнение к своей основной функции передачи и получения данных о транзакциях с кредитными картами через Интернет, большинство платежных шлюзов также имеют несколько полезных дополнительных функций. При выборе платежного шлюза вам следует учитывать следующие особенности:

- Хранение платежной информации: Ни один клиент не хочет, чтобы ему приходилось повторно вводить данные своей кредитной карты каждый раз, когда он размещает заказ. Хранилище платежной информации создает базу данных с информацией о клиентах, поэтому клиент может просто выбрать карту, которую он использовал раньше, когда вернется на ваш сайт.Лучше всего то, что шлюз шифрует эту информацию и хранит ее отдельно от вашего веб-сайта. Это обеспечивает дополнительный уровень безопасности и упрощает выполнение требований PCI. Одна из потенциальных ловушек этой функции связана с переносимостью данных или, скорее, с ее общим отсутствием. Если вы переключитесь на другого поставщика шлюза, вы часто потеряете все данные своих клиентов, и вам придется начинать все с нуля. В зависимости от поставщика шлюза, возможно, удастся передать данные на ваш новый шлюз, но это может оказаться дорогостоящим и трудоемким делом.

- Шифрование: Все платежные шлюзы шифруют конфиденциальную информацию о кредитных картах, прежде чем передать ее в банк обработки. Это бонус, если шлюз также предлагает токенизацию.

- Периодическое выставление счетов: Ценообразование на основе подписки сейчас более популярно, чем когда-либо, и функция регулярного выставления счетов может позволить вам автоматизировать этот процесс. Вы также можете настроить такие параметры, как интервалы выставления счетов и установить пробные периоды для своих подписок.

- Виртуальный терминал: Как отмечалось выше, виртуальный терминал представляет собой версию физического терминала для кредитных карт на основе браузера.Виртуальный терминал позволяет вам вводить информацию о кредитной карте клиента и обрабатывать транзакцию непосредственно через веб-браузер вашего компьютера через онлайн-форму. Виртуальные терминалы также можно настроить для работы на мобильных устройствах, включая смартфоны и планшеты. В розничной торговле вы можете подключить устройство для чтения кредитных карт, подключенное к USB, и воспользоваться преимуществами более низкой скорости обработки данных (или при наличии карты).

- Соответствие PCI: Несколько шлюзов, представленных сегодня на рынке, упрощают соблюдение требований PCI для продавцов электронной коммерции.Транзакции выполняются на серверах провайдера шлюза, а не на сервере, на котором размещен ваш сайт. Поскольку интерфейс шлюза интегрирован в ваш веб-сайт, клиенту никогда не нужно покидать ваш сайт, чтобы выполнить заказ. При таком расположении вам не нужно поддерживать безопасную сеть, чтобы быть совместимой с PCI (конечно, это все еще хорошая идея).

- Инструменты API и информация для разработчиков: Одной из самых привлекательных особенностей платежных шлюзов является то, что они, как правило, работают по принципу «подключи и работай», то есть вы можете настроить их на своем веб-сайте без необходимости кодирования.С другой стороны, если вы опытный программист (или у вас есть доступ к веб-разработчику, который может сделать это за вас), большинство поставщиков шлюзов предлагают ряд API (интерфейсов прикладных программ), которые позволят вам настроить как шлюз работает на вашем сайте. У каждого поставщика шлюза есть собственный уникальный набор API-интерфейсов, к которым вы можете получить доступ.

- Интеграция QuickBooks: Большинство основных платежных шлюзов будут напрямую интегрированы с QuickBooks, что потенциально сэкономит вам много часов, которые необходимо потратить на перенос данных транзакций в программу вручную.

Интеграция платежных шлюзов в ваш интернет-магазин

Интеграция платежных шлюзов соединяет ваш платежный шлюз с платежным устройством, обычно с тележкой для покупок электронной коммерции. Процесс интеграции может быть простым или сложным в зависимости от того, как вы интегрируетесь. Если вы используете популярную корзину покупок, такую как Shopify или Magento, есть готовые модули платежного шлюза, которые упрощают интеграцию. Если в корзине нет встроенного модуля, вам придется выполнить индивидуальную интеграцию.Это требует талантов знающего веб-разработчика и может обойтись дорого.

Что касается регистрации самого платежного шлюза, вы можете либо получить его как дополнение к существующей учетной записи продавца, либо обратиться напрямую к независимому поставщику платежного шлюза. В настоящее время самым популярным платежным шлюзом на рынке является Authorize.Net. Многие поставщики торговых счетов настроят вас на Authorize.Net, если вам нужен платежный шлюз. У вас также есть возможность зарегистрироваться у них напрямую, что удобно, если у вас еще нет учетной записи продавца.

Конечно, есть и другие варианты, кроме Authorize.Net. Quantum Gateway, предлагаемый CDGcommerce (одним из наших любимых провайдеров), также является отличным выбором. Этот шлюз предлагает все стандартные функции, описанные выше, но самое лучшее в нем то, что бесплатно для клиентов, у которых есть торговый счет в CDGcommerce. Плата за установку, ежемесячную плату за использование шлюза и дополнительную плату за обработку транзакций не взимается. Если вы предпочитаете использовать авторизацию.Net, CDGcommerce теперь также предлагает это в качестве альтернативного шлюза. Опять же, это бесплатно, что дает значительную экономию по сравнению с подпиской непосредственно на Authorize.Net.

Хотя Authorize.Net и Quantum — два из лучших и самых популярных платежных шлюзов на рынке, существует также множество других вариантов. Оценивая платежный шлюз, обязательно обратите внимание на функции, описанные выше. Функции безопасности, защиты от мошенничества и соответствия требованиям PCI — это наиболее важные вещи, которые следует учитывать при выборе платежного шлюза.

Нужен ли мне платежный шлюз?

Хотя платежный шлюз довольно удобен, не каждому бизнесу нужен платежный шлюз.

Очевидно, что если вы занимаетесь чисто электронной коммерцией, вам понадобится платежный шлюз, потому что без него просто невозможно принимать кредитные карты через Интернет. Точно так же компании, которые включают как розничные, так и онлайн-компоненты, также будут нуждаться в этом. Но как насчет строго розничного бизнеса без присутствия в Интернете?

Если вы не продаете товары или услуги через Интернет, вам не обязательно использовать платежный шлюз.Тем не менее, вы все равно можете получить от него пользу. Как? Используя шлюз для управления виртуальным терминалом, чтобы превратить ваш ноутбук или настольный компьютер в веб-версию терминала для кредитных карт или POS-системы. Само по себе приложение виртуального терминала на вашем компьютере позволит вам обрабатывать транзакции по кредитной карте с вводом (или без карты). Добавьте кард-ридер на базе USB или Bluetooth, который поддерживают некоторые виртуальные терминалы, и теперь вы можете перемещать или опускать кредитные карты без необходимости в специальном терминале.Вы также обнаружите, что для работы некоторого программного обеспечения POS требуется платежный шлюз.

Платежные шлюзы не только выполняют основную функцию обработки транзакций по кредитным картам через Интернет, но также предоставляют множество функций безопасности и предотвращения мошенничества, которые защищают как вас, так и ваших клиентов. Интеграция с тележками для покупок в Интернете и бухгалтерским программным обеспечением (например, QuickBooks) помогает вести ваш бизнес более плавно и эффективно.

Итак, хотя не каждому бизнесу нужен платежный шлюз, каждый бизнес обычно может извлечь выгоду из некоторых аспектов шлюза.Поскольку существуют шлюзы, которые поставляются с небольшими дополнительными затратами или вообще без них, имеет смысл рассмотреть возможность их использования, даже если вам совершенно не нужен , .

Вы встречали платежный шлюз, который вам особенно нравится? Тот, который вам не нравится? Поделитесь с нами своим опытом. И, конечно же, если вы ищете шлюз, не забудьте ознакомиться с нашим списком лучших платежных шлюзов для малого бизнеса!

.Ключ к безопасности транзакций электронной торговли

Платежные шлюзы онлайн еще никогда не были такими удобными.

Они никогда не были такой важной целью для хакеров и мошенников.

Сильнее всего пострадают компании, использующие процессоры онлайн-платежей.

Отчет Thales о безопасности данных за 2018 год показал, что 75% розничных продавцов в США потерпели хотя бы один сбой кибербезопасности в своих интернет-магазинах.

Фактически, Shape Security сообщила в 2018 году, что около 90% всех попыток входа на веб-сайты интернет-магазинов были незаконными попытками взлома.

Это самый высокий процент для любого сектора .

Вот почему важно понимать, что качество ваших платежных шлюзов электронной торговли помогает вам отражать эти атаки в режиме реального времени, обеспечивая буфер шифрования между покупателем и продавцом.

Высококачественные платежные шлюзы также помогают сократить время загрузки.

Кроме того, опросы отказов показывают, что некоторые из основных причин отказа от корзины покупок могут быть устранены с помощью качества вашего шлюза:

- 15% откажутся от корзины покупок, чтобы лучше взаимодействовать с магазином.

- 6% отказались из-за отсутствия вариантов оплаты.

- 4% отказ по техническим причинам.

Имея все это в виду, может быть, вы задаетесь вопросом: как выбрать платежный шлюз, который максимально повысит удобство, минимизирует риски и обеспечит безопасность информации ваших клиентов?

Последующий вопрос: что важно знать о платежных шлюзах, чтобы обеспечить наилучшие и наиболее безопасные платежи для своих клиентов?

Давайте поговорим об этих и многом другом.

Что такое платежный шлюз?

Платежный шлюз как торговый сервис, который обрабатывает платежей по кредитным картам для сайтов электронной коммерции и традиционных обычных магазинов. Популярные платежные шлюзы включают PayPal / Braintree, Stripe и Square.

Думайте о шлюзе как о метафорическом кассовом аппарате в электронной транзакции.

Как и любой кассовый аппарат, он должен быть безопасным и удобным в использовании.

Большинство платежных шлюзов выполняют это за несколько секунд с помощью следующих шагов:

- Шифрование: Между браузером пользователя и сервером продавца платежный шлюз зашифрует (кодирование для частного использования) данные для исключительного использования. использование между продавцом и покупателем.

- Запрос: Запрос на авторизацию возникает, когда обработчик платежей получает одобрение от компании-эмитента кредитной карты или финансового учреждения на продолжение транзакции.

- Выполнение: Когда платежный шлюз имеет авторизацию, он позволяет веб-сайту и интерфейсу перейти к следующему действию.

Платежный шлюз также выполняет несколько других функций, включая проверку заказов, расчет налоговых затрат и использование геолокации для действий, связанных с местоположением.

Платежные шлюзы и платежные системы: в чем разница?

Вы можете услышать, что платежные «шлюзы» и «процессоры» взаимозаменяемы.

Но есть несколько важных отличий:

Платежный процессор анализирует и передает данные транзакции.Это включает в себя передачу соответствующей информации в банк-эмитент, например, номер кредитной или дебетовой карты, которая связана с банковским счетом.

Он отличается от платежного шлюза , который выполняет перечисленную выше работу, но также разрешает перевод средств между покупателем и продавцом.

Поначалу разница может показаться незначительной, но подумайте о шлюзе как о системе в целом в момент покупки: метафорическом кассовом аппарате.

Процессор — это этап в процессе, который «считывает» карту и обрабатывает информацию банком-эмитентом.

Подобно платежному шлюзу, процессор может включать в себя как цифровой, так и аппаратный компонент — или он может обрабатывать обработку исключительно с помощью программного обеспечения.

3 типа платежных шлюзов

Обычно существует три типа платежных шлюзов:

1. Перенаправления

Перенаправления могут включать, например, опцию для оплаты PayPal.

Когда шлюз направляет клиента на страницу оплаты PayPal для обработки полной транзакции (т.е. обработки и оплаты), он становится «Перенаправлением.”

Преимущество простоты для розничного продавца. Малый бизнес может использовать шлюз перенаправления, чтобы обеспечить удобство и безопасность основной платформы, такой как PayPal, но этот процесс также означает меньший контроль для продавца — и второй шаг для клиентов.

2. Расчет на месте, оплата на выезде.

Рассмотрим платежный шлюз Stripe: внешняя проверка будет происходить на вашем сайте , но обработка платежей происходит через серверную часть Stripe.

«Всегда используйте установленные платежные шлюзы, такие как PayPal и Stripe, и убедитесь, что данные кредитной карты клиента собираются непосредственно на стороннем сайте, чтобы ваш собственный сайт никогда не обрабатывал конфиденциальную платежную информацию. Используйте SSL на своем сайте, чтобы соединение между вашим сайтом и платежными шлюзами всегда было зашифровано ». — Кэти Кейт, соучредитель, Barn2

Как и у перенаправленных платежных шлюзов, такой способ обработки платежей дает некоторые преимущества, включая простоту.

Но, как и в предыдущем случае, вы не сможете полностью контролировать действия пользователя через платежный шлюз.

Вы будете во власти качества внешнего шлюза и его причуд.

3. Оплата на месте.

Крупные компании, как правило, используют локальные платежи, полностью обрабатываемые на их собственных серверах. Оформление заказа и обработка платежей от имени клиента осуществляется через вашу систему .

Теперь преимущества переворачиваются: у вас будет больше контроля, но и больше ответственности.

Если вы обрабатываете платежи на месте, каждая переменная имеет значение.

Поскольку в розничной торговле процент отказа от корзины составляет около 75%, любое улучшение, которое вы можете внести в процесс совершения покупок, может существенно изменить вашу прибыль.

Это особенно актуально для любого ритейлера, работающего с большим объемом продаж. Когда вы обрабатываете платежи на месте, важно, чтобы вы понимали свои возможности, а также свои обязанности.

Примеры лучших платежных шлюзов