Платежные агрегаторы 2021: сравнительная таблица :: Shopolog.ru

Несколько лет назад мы составили сравнительную таблицу по платежным сервисам и агрегаторам работающим на российском рынке. По результатам этой публикации мы получили множество отзывов как от представителей самих платежных агрегаторов, так и от их клиентов.

В результате полученного опыта мы расширили и одновременно уточнили критерии оценки и готовы представить новое сравнение платежных агрегаторов 2021 года. Основная цель этого материала — помочь владельцам и руководителям интернет-магазинов сделать правильный выбор в пользу компании, которая будет выполнять очень ответственную и важную функцию в цепочке процессов онлайн-бизнеса. Материал публикуется при информационной и консультационной поддержке компаний: Best2pay, ИнвойсБокс, Cypix.

Параметры оценки

За основу нашего обзора мы взяли 6 наиболее значимых на наш взгляд параметров. Кратко расскажем о каждом из них.

- Год основания.

Полезная информация, на которую стоит обратить внимание. Безусловно компании с большим стажем работы могут похвастаться и богатым опытом, и стабильностью.

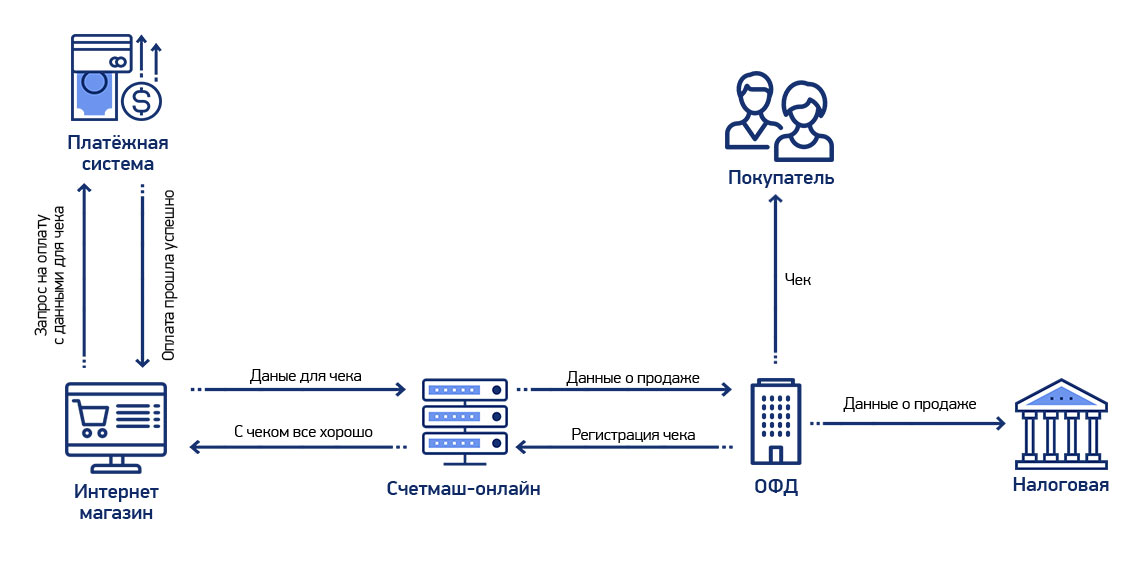

Полезная информация, на которую стоит обратить внимание. Безусловно компании с большим стажем работы могут похвастаться и богатым опытом, и стабильностью. - Подключение. В таблице отображена информация о стоимости самой процедуры подключения. У большинства агрегаторов она бесплатна. Плата за подключение в основном связана с разработкой индивидуального плана и проекта по настройке системы. Подключение платежной системы к интернет-магазину возможно различными способами: готовые модули интеграции для большинства популярный CMS, WS-интеграция платежного скрипта в сайт интернет-магазина (оплата производится непосредственно на сайте, без переадресации на страницу агрегатора), также есть способ работать через выставление счета на email клиента, данный способ подойдет тем компаниям, которым требуется вручную проверить наличие товара на складе.

- Вывод денежных средств. Здесь мы отображаем информацию о сроках получения денег. Важно понимать, как и когда вы сможете получить полученные от клиентов деньги.

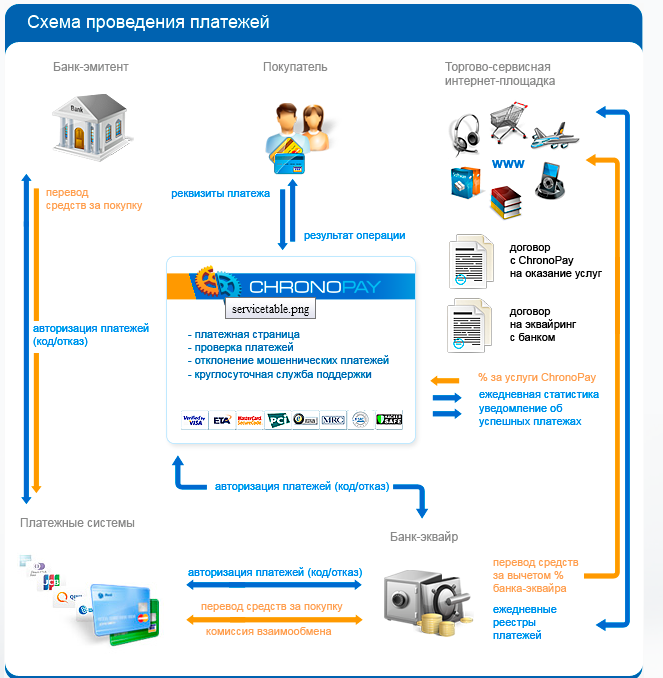

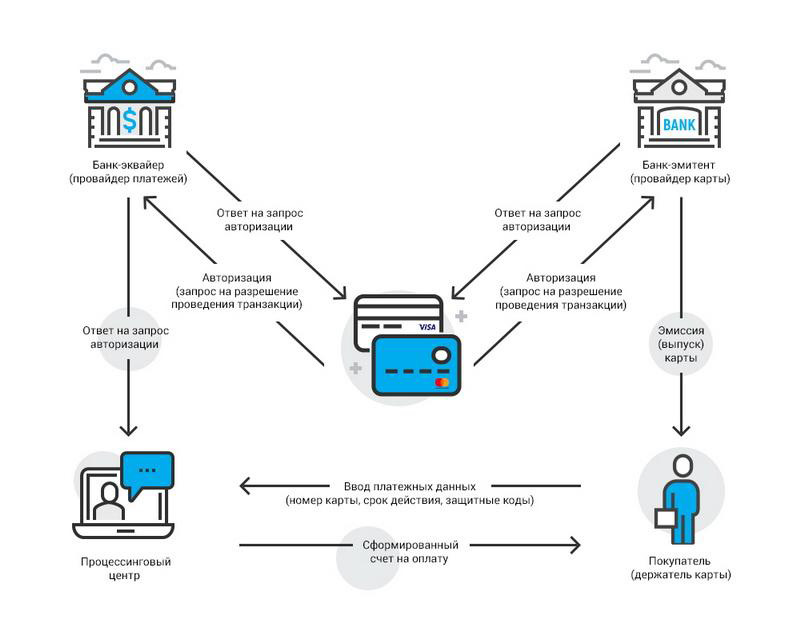

- Карты, банки-эквайеры, платежные системы. Большинство агрегаторов в части приема оплаты по картам сотрудничают с несколькими банками-эквайерами, что позволяет организовывать бесперебойную работу для клиента. Еще необходимо учитывать важный момент. Если у вас основную долю платежей по картам составляет некий банк (допустим «А») и шлюз также подключен к банку «А», то транзакция по списанию с карты клиента и начислению на ваш счет мерчанта может быть реализована без участия платежных систем типа VISA и MasterCard, и значит потенциально комиссия системы может быть снижена.

- Возможности и недостатки. Тут мы собрали различные «фишки», важные особенности и недостатки каждого из агрегаторов.

- Способы оплаты и комиссия. Наверно, наиболее важный параметр. Мы отобрали самые популярные способы оплаты в интернет-магазинах и запросили информацию у представителей компаний о размерах комиссий по ним. Указана комиссия самой системы и агрегатора.

Также необходимо отметить, что комиссия агрегаторов напрямую зависит как от способа приема платежа, так и от отрасли, в которой работает мерчант. Например, для туристической компании, ЖКХ-услуг и для интернет-магазина тарифы будут отличаться. В нашем рейтинге мы сравниваем условия и комиссии именно для интернет-магазинов.

Мы попросили некоторых участников нашего исследования проанализировать события и тренды на рынке электронных платежей в 2020 году и дать небольшой прогноз на развитие рынка в целом в 2021 году.

Дина Лебедева, СОО Best2Pay:

Компания Best2Pay на рынке с 2012 года, мы успешно развиваем рынок онлайн — платежей.

Наша миссия — делать платежи удобнее. Best2Pay экономит время сотням тысяч клиентов банков, МФО, маркетплейс, агрегаторов, безопасной сделки, retail, интернет-магазинов и сервисов чаевых.

Мы создаем новые возможности расчетов для всех участников рынка e-commerce. В России ежегодно растет рынок компаний, объединяющих заказчиков и исполнителей в сферах услуг. Компаниям необходимо наращивать число заказчиков и число исполнителей. Поэтому платежный сервис актуален как для первых, так и для вторых. Платежные сервисы от Best2Pay — инструмент, который позволит совершать платежи от заказчика к исполнителю напрямую, не теряя контроль над финансовыми потоками в двух моделях: P2P и Безопасная сделка.

Модель сервиса: площадка-агрегатор/маркетплейс объединяет пользователей, которые хотят получить услугу или товар и тех, кто эту услугу или товар предоставляет.

Рынок с2с сервисов растет и объединяет много новых сфер применения. Некоторые сегодня стали достаточно популярными, преодолев недоверие к приобретению услуг в интернете. При этом часть сервисов находится в зачаточном состоянии из-за отсутствия качественных путей интеграции и взаимодействия с платежными формами. Качественный платежный сервис для обеих сторон — это залог успеха в проведении финансовых операций на площадке.

Преимущества решения:

- Возможность интеграции по API

- Бесплатное подключение

- Сопровождение в процессе реализации и после

- Высокий уровень безопасности — PCI DSS level 1 v.3.2 & Online Antifraud

- Возможность сплитования — выплата разным исполнителям в рамках одного заказа и сервиса

- Скорость — оплата поступит исполнителю, когда система даст команду агрегатора на перечисление.

- Простота — минимальное взаимодействие с системой и удобный интерфейс

- Контроль — все управление от холдирования до списания доступно только агрегатору.

Ключевое направление нашего бизнеса — платежные сервисы для крупнейших банков страны. Это определяет особые требования к уровню наших технологий и надежности наших систем.

И этот уровень доступен для каждого из наших клиентов. Всегда. Вне зависимости от размера их бизнеса.

Александр Ларионов, ИнвойсБокс:

Одним из развивающихся трендов в 2021 году будет рост рынка корпоративных продаж в электронной коммерции. Факторы, которые повлияют на рост b2b сегмента:

- Укрепление налоговой дисциплины бизнеса со стороны государства — приведет бизнес к пониманию, что покупка с оплатой со счета компании и включение расходов в затраты сокращает налогооблагаемый доход.

- Запуск производителями собственных электронных торговых площадок, ориентированных на бизнес-покупателей.

- Приход СБП на рынок B2B платежей — оживит корпоративные расчеты и сформирует спрос на корпоративные продажи в электронной коммерции.

В соответствии с трендом будут востребованы платежные сервисы, которые обеспечат автоматизацию процессов расчета с бизнес-покупателями, независимо от метода оплаты (платежкой или по СБП).

Кроме того, останется востребованность и в расчетах c2b — но с трендом на максимальное упрощение процесса продажи и взаимодействия с покупателем. Выиграет тот, кто сможет предоставить максимального количество услуг за те же деньги, которые сейчас Интернет-магазины платят платежным системам. Решения задачи отхода от необходимости поддержания сложной ИТ-инфраструктуры для приема платежей — будет являться одним из основных драйверов развития платежных сервисов.

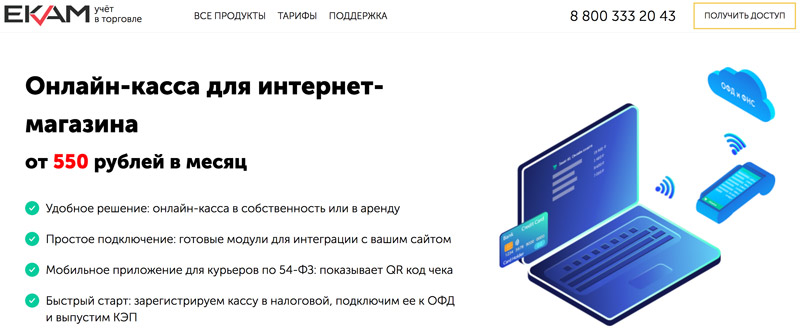

Инвойсбокс строит концепцию развития сервисов из этих 2-х трендов. В b2b — полная автоматизация и сопровождение расчетов с корпоративными клиентами и в этом направлении компания лучшая на рынке. В c2b — мы развиваем дополнительные сервис удерживая размер комиссии в рамках рынка. Уже сейчас предпринимателю, который работает с Инвойсбокс нет необходимости покупать или арендовать онлайн кассу, регистрировать ее в ФНС, платить за смену фискальных накопителей и прочее, все обеспечивает наша компания.

В 2021 году мы готовим к запуску еще несколько сервисов, существенно облегчающих жизнь предпринимателям.

Лидеры отрасли

Данный обзор-сравнение содержит данные о 30 платежных агрегаторах. Сопоставив основные параметры представленных агрегаторов, можно выделить лидеров существующего рынка. Это компании, предоставляющие наиболее благоприятные условия для своих клиентов, а также оказывающие широкий спектр дополнительных услуг и обладающие репутацией надежных партнеров. Такие агрегаторы предоставляют максимальное количество подключаемых способов оплаты, оказывают оперативную помощь и поддержку клиентам, а также предоставляют различные инструменты для максимально комфортной и эффективной работы, например, выставление счета на email покупателя, демо-доступ для мерчантов, быстрая интеграция, кастомизация платежной страницы и другое.

Проанализировав каждую компанию, мы определили 10 платежных агрегаторов, набравших наибольшее количество баллов:

- Best2pay

- ИнвойсБокс

- Cypix

- ЮKassa

- Platron

- Robokassa

- PayU

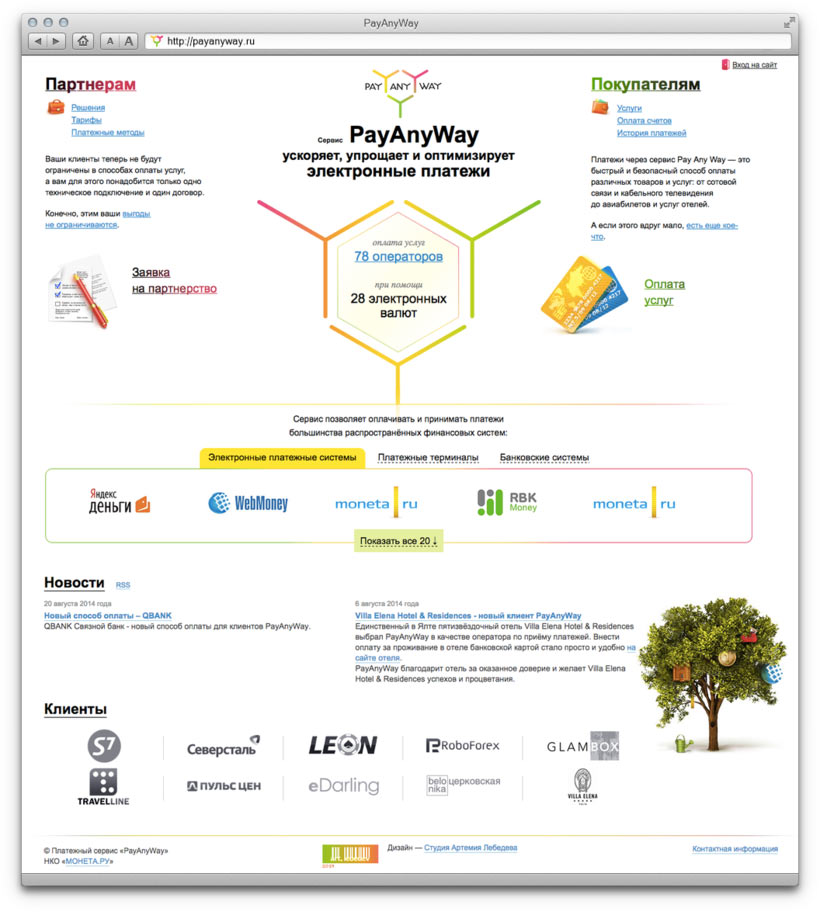

- Payanyway

- PayMaster

- Pikassa (PIM Solutions)

ENOT.

io

io

ENOT — это агрегатор платежных систем, который позволяет проводить оплаты и принимать более 7 видов онлайн-платежей со всего мира.

Сервис работает с физическими, юридическими лицами и самозанятыми.

Доступен быстрый вывод на карту или электронный кошелек, а также массовые выплаты через API. Есть готовое решение по 54-ФЗ, которое поможем наладить работу с онлайн-кассой.

Способы приема:

- Банковские карты всего мира (МИР, Visa, MasterCard)

- Perfect Money

- ЮMoney

- QIWI

- Система Быстрых Платежей (СБП)

- Apple Pay

- Samsung Pay

- Банковские переводы

Способы вывода средств:

- Банковские карты (МИР, Visa, MasterCard)

- Баланс мобильного телефона

- Payeer

- Perfect Money

- ЮMoney

- QIWI

- Bitcoin

- USDT

Best2pay

Компания Best2Pay (ООО «Бест2пей») является процессинговым центром, агрегирующим онлайн-платежи для компаний, работающих в следующих областях:

- Электронная коммерция

- Стартапы в сфере услуг

- Мобильные приложения

Международная компания Best2Pay основана и возглавляется специалистами и экспертами с многолетним опытом работы в банковской сфере и электронной коммерции.

Компания «Best2Pay» прошла сертификацию Payment Card Industry Data Security Standard (PCI DSS) и соответствует стандартам безопасности индустрии платежных карт, учрежденным международными платежными системами Visa, MasterCard, American Express, JCB и Discover.

Представляет линейку продуктов Best2Pay, ориентированную как на частных лиц (переводы на карту), так и на предпринимателей и банки (E-Commerce), а также разработчиков (M-Commerce). Best2Banks Best2Business Best2Card Best2Mobile.

Такие как:

Для банков и МФО

- переводы с карты на карту

- интернетэквайринг для банков

- прием платежей через IVR

- погашение кредитов, пополнение счетов

- выплаты на карты

Бизнесу

- эквайринг

- 54ФЗ чеки бесплатно

Агрегаторам (BAAS)

- Финансовое облако

- Виртуальные карты

- Безопасная сделка

ИнвойсБокс

ИнвойсБокс (InvoiceBox) — международная группа компаний, предоставляющая сервис в области электронной коммерции.

Компания работает на рынке информационных технологий с 2003 года. Первым коммерческим продуктом фирмы стал сервис «ИНТЕРНЕТ-ТРАНСФЕР» Основная услуга, которую ИнвойсБокс предоставляет своим заказчикам, является аутсорсинг расчетов с покупателями при интернет-продажах.

Компания предоставляет полный комплекс услуг по организации прямых электронных продаж крупным поставщикам, при этом покупатели получают возможность оплачивать товары и услуги через системы Интернет-банкинга, Эквайринга, банкоматов и касс банков:

Ведет организацию приема платежей, подходящих производителям, интернет-магазинам, ритейлерам,поставщикам и нерезидентам РФ.

- Оплата популярными способами ( Карты МИР, Visa,MasterCard, интернет банки, терминалы)

Осуществляет сервис приемки и обработки оптовых заказов.

Предоставляется услуга приема платежей от юрлиц .

- Выставление счетов, контроль оплат, обеспечение документооборота, клиентская поддержка при проблемах с оплатой.

Мгновенные выплаты физическим лицам.

Предоставляются услуги нерезидентам РФ.

Разработаны готовые модули для СMS-система (1С-Битрикс, Simpla, WordPress, OpenCart, Magento, Amiro, UMI и пр.). Допустимо использовать модуль API для выставления счетов прямо на сайте.

Cypix

Cypix — платёжный сервис для сервисов электронной коммерции, основной функционал — эквайринг и выплаты.

Цель сервиса — дать малому интернет-бизнесу такое же удобство для продаж онлайн по всему миру, как внутри больших маркетплейсов.

Cypix шесть лет на рынке, с 2015 года, за это время сформирована отличная техническая база — рекурренты, сплит платежа, подробная статистика, эффективный антифрод, эффективная маршрутизация и другие.

Компания предлагает услуги эквайринга для российских и зарубежных компаний:

-

Персональный менеджер,

-

живая техподдержка

-

понятная документация для интеграции

-

готовые модули для популярных CMS.

-

по массовым выплатам можно работать без интеграции, через личный кабинет Cypix.

Робокасса

Российский сервис для организации приема онлайн-платежей. Поддерживает наиболее популярные инструменты для оплаты интернет-покупок: банковские карты Visa и MasterCard, электронные кошельки Webmoney, Яндекс.Деньги, Деньги@Mail.Ru, RBK Money и др., баланс мобильного телефона, интернет-банк ведущих Банков России, банкоматы и терминалы оплаты, а также приложение для iPhone.

Для бизнеса существует сервис «Робочеки»- бесплатная онлайн-касса.

Работают с организациями, ИП и самозанятыми.

Подключение происходит за один день, бесплатно. Комиссия зависит от способа оплаты.

Для интернет магазинов существует оплата через мессенджеры и соцсети.

Робокасса предлагает простой и удобный сервис Робомаркет, который позволяет создать интернет магазин с понятным дизайном и мобильным приложением.

PayAnyWay

Платежный сервис, предоставляющий единый интерфейс для оплаты онлайн-платежей самыми распространенными способами: электронные деньги, интернет-банкинг, денежные, банковские и почтовые переводы, терминалы оплаты и салоны связи, банковские карты и SMS-оплата со счета мобильного телефона. Принятые платежи перечисляются на банковский счет организации ежедневно и без комиссии.

Принятые платежи перечисляются на банковский счет организации ежедневно и без комиссии.

Организация предоставляет услугу Системы Быстрых Платежей, с комиссией от 0,4 %, оплатой по ссылке и QR.

Сервис PayAnyWay предоставляет подробную статистику по всем операциям, а также различные формы отчетности.

Из новых сервисов можно отметить:

- ENOT.io

- Wellcoinpay

- Fkassa.Wallet

- Capusta.Space

Ссылка на полную табличку в Google (сайт нарушает закон РФ) Документах. В ней вы найдете не только данные по тарифам, но достоинства и недостатки сервисов.

Надеемся, что данный обзор поможет вам в решении вопроса по организации приема платежей на вашем сайте. Ждем ваших комментарием, вопросов и предложений.

Платежи на сайте и в приложении

Подключаем интернет-эквайринг и онлайн-кассы

на сайтах и в приложениях. Запускаем

нестандартные финтех-проекты с нуля.

- 2″/>

Payture подключает каскадирование платежей, кастомизирует шаблоны оплаты и настраивает интеллектуальную антифрод-систему,

чтобы увеличить платежную конверсию до

Повышаем конверсию

платежей до

52,0<span>%</span>99,7%

Серверы Payture размещены в 4 независимых дата-центрах в России, Латвии и Казахстане. Это обеспечивает отказоустойчивость шлюза и позволяет проводить в секунду до

Обрабатываем в секунду

1000 транзакций1000 транзакций

Интернет-эквайринг Payture выбирают

лидеры отрасли электронной коммерции в России и СНГ.

Мы успешно работаем в индустрии более

Успешно развиваем

платежную отрасль

12 лет12 лет

Payture — обладатель Gold Digital Vendor Status по версии Mastercard за разработку современного облачного хранилища карточных данных Masterpass для России и СНГ

Payture — обладатель Gold Digital Vendor Status

Payture — официальный сервис-провайдер

платежных систем Mastercard, Visa, МИР

Payture — официальный сервис-провайдер платежных систем

Нам доверяют:

Нам доверяют:

Наши преимущества

Современная

отказоустойчивая система

Выдерживает высокие нагрузки и использует резервные каналы в случае технических проблем

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Подходит для локальных и глобальных компаний

Мультивалютные расчеты, работа с нерезидентами и прием иностранных карт

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Подходит для локальных и глобальных компаний

Мультивалютные расчеты, работа с нерезидентами и прием иностранных карт

Современная

отказоустойчивая система

Выдерживает высокие нагрузки и использует резервные каналы в случае технических проблем

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Подходит для локальных и глобальных компаний

Мультивалютные расчеты, работа с нерезидентами и прием иностранных карт

Современная

отказоустойчивая система

Выдерживает высокие нагрузки и использует резервные каналы в случае технических проблем

Все возможные методы

оплаты

Банковские карты, бесконтактные платежи, Masterpass, СБП, альтернативные методы оплаты

Интеллектуальное антифрод

решение

Помогаем предотвратить мошеннические чарджбэки и снизить затраты на безопасность

Выход на новые рынки

Payture предлагает эксклюзивные условия партнерства от платежных агрегаторов России, стран СНГ и Европы.

Также мы готовы к интеграции с новыми партнерами, чтобы поддержать запуск вашего продукта на международном рынке.

Возможности для вашего бизнеса

Оплата картой на сайте — это удобно

Ставка комиссии по интернет-эквайрингу зависит от оборота компании, отрасли, метода оплаты и настроек безопасности. Оставьте заявку, чтобы узнать подробнее и рассчитать комиссию.

Массовые выплаты

Payture поддерживает технологию массовых выплат физическим лицам. Зачисляем средства по номеру карты или по номеру счета.

Холдирование

Временная заморозка средств на счету клиента с последующим списанием или отменой.

Привязка карты

Клиент вводит данные карты в личном кабинете один раз. Последующие покупки совершаются только по вводу CVV.

Рекарринг

Регулярное списание средств, например, раз в месяц. Пользователь подтверждает каждый платеж.

Рекурренты

Регулярное автоматическое списание средств без подтверждения платежа, например, в сервисах по подписке.

Локализация

Страница оплаты автоматически переводится на язык страны местонахождения пользователя.

Возвраты

Полный или частичный возврат средств на карту пользователя, который вы осуществляете в личном кабинете.

P2P-переводы

Безопасные сервисы перевода денег с карты на карту между физическими лицами — востребованы среди банков и финансовых сервисов.

Локализация

Страница оплаты автоматически переводится на язык страны местонахождения пользователя.

Возвраты

Полный или частичный возврат средств на карту пользователя, который вы осуществляете в личном кабинете.

P2P-переводы

Безопасные сервисы перевода денег с карты на карту между физическими лицами — востребованы среди банков и финансовых сервисов.

Массовые выплаты

Payture поддерживает технологию массовых выплат физическим лицам. Зачисляем средства по номеру карты или по номеру счета.

Холдирование

Временная заморозка средств на счету клиента с последующим списанием или отменой.

Привязка карты

Клиент вводит данные карты в личном кабинете один раз. Последующие покупки совершаются только по вводу CVV.

Рекарринг

Регулярное списание средств, например, раз в месяц. Пользователь подтверждает каждый платеж.

Рекурренты

Регулярное автоматическое списание средств без подтверждения платежа, например, в сервисах по подписке.

Локализация

Страница оплаты автоматически переводится на язык страны местонахождения пользователя.

Возвраты

Полный или частичный возврат средств на карту пользователя, который вы осуществляете в личном кабинете.

P2P-переводы

Безопасные сервисы перевода денег с карты на карту между физическими лицами — востребованы среди банков и финансовых сервисов.

Массовые выплаты

Payture поддерживает технологию массовых выплат физическим лицам. Зачисляем средства по номеру карты или по номеру счета.

Холдирование

Временная заморозка средств на счету клиента с последующим списанием или отменой.

Привязка карты

Клиент вводит данные карты в личном кабинете один раз. Последующие покупки совершаются только по вводу CVV.

Альтернативные методы платежей

Подключаем прием платежей через электронные кошельки, мобильную коммерцию, терминальные сети чтобы увеличить платежную конверсию и лояльность клиентов.

Платежи в одно касание

Payture первым на рынке запускает новые платежные инструменты и делает оплату на сайтах клиентов удобнее.

Удобный личный кабинет

Удобная визуализация данных

Все самое важное на одном графике —

вам хватит одного взгляда, чтобы оценить

объем трафика (оборот) в натуральном

и стоимостном выражении, динамику

конверсии и среднего чека.

Фильтры и отображение данных

Настраивайте визуальные фильтры для

любой комбинации параметров, выбирайте

представление данных в графическом или

табличном виде, используйте наложение

графиков один на другой для

наглядного сравнения

Эффективная работа над ошибками

Анализируйте причины неуспешных транзакций

и оптимизируйте ваши платежные формы,

чтобы увеличить конверсию

и получить максимальные результаты.

Раздельные права доступа

Настройте разные уровни доступа для

отдельных сотрудников: одним будет

достаточно просмотра статистики, другим

потребуется ручное управление

терминалами и доступ к настройкам.

Гибкая настройка отображения данных

Выбирайте удобный формат отображения

данных, быстро переключайтесь между

валютами и анализируйте те показатели,

которые важны для вашего бизнеса.

Оповещения там, где вам удобнее

Получайте моментальные уведомления об

аномальных изменениях трафика,

подозрительных транзакциях или результатах

автоматического мониторинга системы.

Понятная визуализация

данных

Настраиваемые фильтры статистики

Эффективная работа над ошибками

Раздельные права

доступа

Гибкая настройка отображения данных

Оповещения там,

где вам удобнее

Отзывы о Payture

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi.ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

Payture — лучший процессинговый центр в России! Они смогли реализовать под нас сложное платежное решение, которое все конкуренты называли невозможным. Кроме того, сделали это очень быстро и удобно. Мы не раз убеждались в лояльности и оперативности нашего платежного шлюза. И всегда рекомендуем Payture как надежного партнера всем интернет-магазинам.

Вадим ЗайцевГенеральный директор Click Avia

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi.ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi. ru

ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

Payture — лучший процессинговый центр в России! Они смогли реализовать под нас сложное платежное решение, которое все конкуренты называли невозможным. Кроме того, сделали это очень быстро и удобно. Мы не раз убеждались в лояльности и оперативности нашего платежного шлюза. И всегда рекомендуем Payture как надежного партнера всем интернет-магазинам.

Вадим ЗайцевГенеральный директор Click Avia

Сейчас большая часть фильмов доступна бесплатно, а для доступа к остальным мы предлагаем несколько вариантов оплаты. Самый удобный и популярный инструмент для пользователей, конечно, онлайн оплата банковской картой. Для удобства киноманов есть возможность привязать карту в личном кабинете и настроить рекуррентные платежи, что позволяет максимально быстро оплатить просмотр фильма и автоматически продлевать подписку. За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

За все годы работы с Payture любая доработка и изменения в настройках сервиса проходили гладко. Партнеры, как и заявляли, обеспечивают высокую доступность сервиса и максимально дружелюбны, не только к нам, но и к нашим клиентам.

Ирина ГрандельДиректор по развитию бизнеса ivi.ru

Payture в числе первых партнеров Mastercard в России, кто начал подключать онлайн-магазины к новому глобальному сервису Masterpass, который распространяется во всем мире. Благодаря многолетнему опыту и профессионализму команды процессингового центра наши ожидания по срокам и качеству запуска Masterpass в России оправдались. Теперь быстрая и безопасная оплата Masterpass доступна не только пользователям из Европы и США, но и российским покупателям, которые могут легко и просто «в один клик» делать покупки в онлайн-магазинах России и по всему миру — везде, где есть логотип Masterpass.

Ирина ЛапшинаMasterPass Business Development

Мы довольны сотрудничеством с Payture. Благодаря мультивалютности мы сумели организовать единую точку входа денежного потока со всех типов клиентов. Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Гибкая кастомизация платежной страницы отвечает всем нашим требованиям, а привлекательные ставки вкупе с удобным зачислением на существующий счет в ЕС определили наш выбор

Виталий МихайловФинансовый директор Kiwitaxi

Благодаря внедрению в автобусные пассажирские перевозки современных технологий на базе решения «Электронный билет», процесс бронирования через Интернет стал простым и интуитивно понятным широкому кругу пользователей. Основным требованием к Payture было максимально быстро и надежно организовать проверку платежных данных. В России только этот платежный шлюз обладает достаточной экспертизой и опытом в тревел индустрии. Коллеги предложили нам особые условия сотрудничества, помогли настроить оперативные отчеты и создать уникальную страницу оплаты.

Артем АлтуховФинансовый директор компании Busfor

Мы сотрудничаем с Payture более 6 лет. За это время было много новых проектов и «вызовов со стороны рынка», которые обе компании в конструктивном ключе оперативно решили. Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Компания Payture отвечает всем жестким требованиям, предъявляемым нами к платежному шлюзу. Кроме того, Payture является технологическим лидером в своем сегменте, что позволяет нам одним из первых реализовывать такие платежные сервисы, как Apple Pay и Google Pay. Главное в работе бизнес-партнера — это надежность, конструктивность и предсказуемость, чем наш партнер обладает на 100%. Ждем новых совместных проектов!

Васясин АлексейДиректор Рамблер/касса

Для нас, как для крупного онлайн-ритейлера, важно чтобы процесс оплаты на сайте был максимально дружелюбным и понятным. Наша платежная страница, благодаря Payture, очень адаптивная. Она подстраивается под любое устройство, с которого к нам заходит покупатель и меняется в зависимости от приложения. Вместе с нашим платежным шлюзом мы выходим на новые рынки, например, уже активно работаем в Казахстане.

Доминик ПикерУправляющий директор компании Lamoda

О нас пишут

Появление технологии Android Pay в приложении Lamoda стало возможным благодаря интеграции с Payture

Яндекс запустил новый метод оплаты Yandex Pay, который поддерживает Payture

Все клиенты Payture проходят строгую проверку банковскими службами безопасности и имеют прямые договорные отношения с банками-эквайерами

Payture разработал комплекс мер по повышению эффективности платежных страниц

Процессинговый центр Payture поделился статистикой попыток мошеннических операций

Payture предложил комплексное решение для перехода на онлайн-кассы

Сервис поиска и бронирования автомобильных трансферов Kiwitaxi начал сотрудничать с Payture

Почему Payture начал развивать собственную систему защиты от онлайн-мошенничества

Пользователи оставляют незавершенными 70% покупок в онлайн-магазинах. Payture рассказал, почему так происходит и что сделать, чтобы конверсия увеличилась.

Payture рассказал, почему так происходит и что сделать, чтобы конверсия увеличилась.

Payture первым из российских IPSP завершил интеграцию с новым платежным инструментом и запустил онлайн-платежи In-App с помощью Samsung Pay.

Google объявил о запуске в России платежного инструмента Payment Request API, который поддерживает Payture

Alpha Fintech has today announced a partnership with Payture, a leading payment gateway in the CIS region

Payture стал одним из первых платежных сервисов, завершивших интеграцию с Android Pay

Появление технологии Android Pay в приложении Lamoda стало возможным благодаря интеграции с Payture

Яндекс запустил новый метод оплаты Yandex Pay, который поддерживает Payture

Подключить

онлайн-платежи

Подключить онлайн-платежи

Нажимая кнопку «ОТПРАВИТЬ», я соглашаюсь с Политикой конфиденциальности и Положением о порядке обработки персональных данных и подтверждаю Согласие на обработку персональных данных

Статья 14.

1. Требования к привлечению платежного агрегатора оператором по переводу денежных средств \ КонсультантПлюс

1. Требования к привлечению платежного агрегатора оператором по переводу денежных средств \ КонсультантПлюс- Главная

- Документы

- Статья 14.1. Требования к привлечению платежного агрегатора оператором по переводу денежных средств

Подготовлена редакция документа с изменениями, не вступившими в силу

Федеральный закон от 27.06.2011 N 161-ФЗ (ред. от 14.07.2022) «О национальной платежной системе» (с изм. и доп., вступ. в силу с 01.10.2022)

Статья 14.1. Требования к привлечению платежного агрегатора оператором по переводу денежных средств

(введена Федеральным законом от 03.07.2019 N 173-ФЗ)

1. Оператор по переводу денежных средств, являющийся кредитной организацией, в том числе небанковской кредитной организацией, имеющей право на осуществление переводов денежных средств без открытия банковских счетов и связанных с ними иных банковских операций в соответствии с Федеральным законом «О банках и банковской деятельности», вправе на основании договора привлекать платежного агрегатора, признаваемого банковским платежным агентом, для осуществления деятельности, указанной в подпунктах «а» и «б» пункта 31 статьи 3 настоящего Федерального закона (далее — операции платежного агрегатора), в соответствии с требованиями настоящей статьи, а также для проведения в соответствии с требованиями законодательства Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма идентификации клиентов — юридических лиц и индивидуальных предпринимателей, с которыми заключаются договоры о приеме электронных средств платежа и (или) об участии в переводе денежных средств.

2. Привлечение оператором по переводу денежных средств банковского платежного агента для осуществления операций платежного агрегатора может осуществляться при одновременном соблюдении следующих условий:

1) осуществлении банковским платежным агентом деятельности в форме юридического лица, созданного в соответствии с законодательством Российской Федерации;

2) заключении банковским платежным агентом договоров о приеме электронных средств платежа и (или) об участии в переводе денежных средств с юридическими лицами и индивидуальными предпринимателями от имени оператора по переводу денежных средств и на определенных им условиях. Условия таких договоров могут быть определены оператором по переводу денежных средств в стандартной форме, содержащей правила, которые могут быть приняты юридическими лицами и индивидуальными предпринимателями не иначе как путем присоединения к предложенному договору в целом;

3) предоставлении банковским платежным агентом оператору по переводу денежных средств сведений о юридических лицах и индивидуальных предпринимателях, с которыми заключены договоры о приеме электронных средств платежа и (или) об участии в переводе денежных средств, в порядке, установленном договором между оператором по переводу денежных средств и банковским платежным агентом;

4) предоставлении банковским платежным агентом оператору по переводу денежных средств информации, необходимой для урегулирования споров, связанных с использованием электронных средств платежа;

5) предоставлении банковским платежным агентом неограниченному кругу лиц в каждом месте осуществления операций платежного агрегатора до начала осуществления таких операций следующей информации:

а) наименование и место нахождения оператора по переводу денежных средств и банковского платежного агента, а также их идентификационные номера налогоплательщика;

б) номер лицензии оператора по переводу денежных средств на осуществление банковских операций;

в) реквизиты договора между оператором по переводу денежных средств и банковским платежным агентом, на основании которого осуществляются операции платежного агрегатора;

г) способы подачи претензий и порядок их рассмотрения;

д) номера телефонов оператора по переводу денежных средств, банковского платежного агента.

3. В соответствии с заключенными договорами о приеме электронных средств платежа и (или) об участии в переводе денежных средств банковский платежный агент вправе:

1) проводить идентификацию клиентов — юридических лиц и индивидуальных предпринимателей, указанных в части 1 настоящей статьи, в соответствии с требованиями законодательства Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма;

2) предоставлять юридическим лицам и индивидуальным предпринимателям программные средства и (или) технические устройства, обеспечивающие прием электронных средств платежа;

3) участвовать в переводе денежных средств в пользу юридических лиц и индивидуальных предпринимателей по операциям с использованием электронных средств платежа.

4. В случае проведения банковским платежным агентом идентификации клиентов — юридических лиц и индивидуальных предпринимателей, указанных в части 1 настоящей статьи, в соответствии с требованиями законодательства Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма должно обеспечиваться соблюдение следующих требований:

1) наличие в штате банковского платежного агента сотрудника, ответственного за соблюдение требований законодательства Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма;

2) отсутствие неснятой или непогашенной судимости за преступления в сфере экономики у физических лиц, занимающих должности единоличного исполнительного органа банковского платежного агента, главного бухгалтера банковского платежного агента (при наличии) и сотрудника банковского платежного агента, указанного в пункте 1 настоящей части.

5. В случае привлечения оператором по переводу денежных средств банковского платежного агента для осуществления операций платежного агрегатора, предусматривающих предоставление юридическим лицам и индивидуальным предпринимателям программных средств и (или) технических устройств, обеспечивающих прием электронных средств платежа, должны обеспечиваться:

1) соблюдение банковским платежным агентом установленных Банком России в соответствии с частью 3 статьи 27 настоящего Федерального закона требований к защите информации при осуществлении переводов денежных средств;

2) предоставление банковским платежным агентом оператору по переводу денежных средств информации об операциях с использованием электронных средств платежа, совершенных в пользу юридических лиц и индивидуальных предпринимателей, с которыми банковским платежным агентом заключены договоры о приеме электронных средств платежа и (или) об участии в переводе денежных средств;

3) запрет на передачу банковским платежным агентом информации о любой операции с использованием электронных средств платежа, совершенной с использованием предоставленных банковским платежным агентом программных средств и (или) технических устройств, обеспечивающих прием электронных средств платежа, на территорию иностранного государства или предоставление доступа к такой информации с территории иностранного государства, за исключением случаев осуществления трансграничного перевода денежных средств.

6. В случае привлечения банковского платежного агента для осуществления операций платежного агрегатора, предусматривающих участие в переводе денежных средств в пользу юридических лиц и индивидуальных предпринимателей по операциям с использованием электронных средств платежа, должно обеспечиваться зачисление указанных денежных средств на отдельный специальный банковский счет, открытый банковскому платежному агенту у привлекшего его оператора по переводу денежных средств.

7. По специальному банковскому счету, предусмотренному частью 6 настоящей статьи, могут осуществляться только следующие операции:

1) зачисление денежных средств, переводимых по операциям с использованием электронных средств платежа в пользу юридических лиц и индивидуальных предпринимателей, с которыми банковским платежным агентом заключены договоры о приеме электронных средств платежа и (или) об участии в переводе денежных средств;

2) зачисление денежных средств, возвращаемых плательщикам в случае отмены операций с использованием электронных средств платежа;

3) списание денежных средств на банковские счета юридических лиц и индивидуальных предпринимателей, с которыми банковским платежным агентом заключены договоры о приеме электронных средств платежа и (или) об участии в переводе денежных средств;

4) списание сумм вознаграждения банковского платежного агента;

5) списание денежных средств в пользу оператора по переводу денежных средств, включая вознаграждение.

8. Осуществление иных операций, помимо указанных в части 7 настоящей статьи, по специальному банковскому счету, предусмотренному частью 6 настоящей статьи, не допускается.

9. По долгам банковского платежного агента не может быть наложен арест на денежные средства, находящиеся на его специальном банковском счете, предусмотренном частью 6 настоящей статьи, а также не могут быть приостановлены операции по указанному специальному банковскому счету.

10. На денежные средства, находящиеся на специальном банковском счете банковского платежного агента, предусмотренном частью 6 настоящей статьи, не может быть обращено взыскание по обязательствам банковского платежного агента.

11. Сведения о банковских платежных агентах, осуществляющих операции платежных агрегаторов, включаются в перечень банковских платежных агентов, осуществляющих операции платежных агрегаторов, ведение которого осуществляется Банком России в установленном им порядке.

12. Операторы по переводу денежных средств обязаны предоставлять Банку России сведения о банковских платежных агентах, осуществляющих операции платежных агрегаторов, необходимые для ведения перечня банковских платежных агентов, осуществляющих операции платежных агрегаторов. Порядок, форма, состав и срок предоставления операторами по переводу денежных средств сведений о банковских платежных агентах, осуществляющих операции платежных агрегаторов, устанавливаются Банком России.

Порядок, форма, состав и срок предоставления операторами по переводу денежных средств сведений о банковских платежных агентах, осуществляющих операции платежных агрегаторов, устанавливаются Банком России.

13. Положения настоящей статьи распространяются также на случаи заключения банковскими платежными агентами, осуществляющими операции платежных агрегаторов, договоров о приеме электронных средств платежа и (или) об участии в переводе денежных средств с нотариусами, занимающимися частной практикой, адвокатами, учредившими адвокатские кабинеты, медиаторами, арбитражными управляющими, оценщиками, патентными поверенными и иными лицами, занимающимися в установленном законодательством Российской Федерации порядке частной практикой, а также физическими лицами, применяющими специальный налоговый режим «Налог на профессиональный доход».

Статья 14. Требования к привлечению банковского платежного агента (субагента) оператором по переводу денежных средств

Статья 14. 2. Порядок осуществления контроля за деятельностью банковских платежных агентов (субагентов)

2. Порядок осуществления контроля за деятельностью банковских платежных агентов (субагентов)

Что такое платежный агрегатор? (или «торговый агрегатор»)

Одной из самых неуклюжих операций в торговле являются финансы. Это связано с километрами бумажной работы и запутанными процессами, которые могут вывести компанию из бизнеса. Поставщики услуг цифровых платежей теперь обрабатывают онлайн-платежи и оптимизируют обработку кредитных карт. Компания может сократить количество банковских счетов, необходимых для транзакций.

По оценкам, к 2040 году 95 % всех покупок в мире будут совершаться через электронную коммерцию. Если вы еще не придумали самый простой способ принять деньги от клиента, начните с надежного платежного процессора.

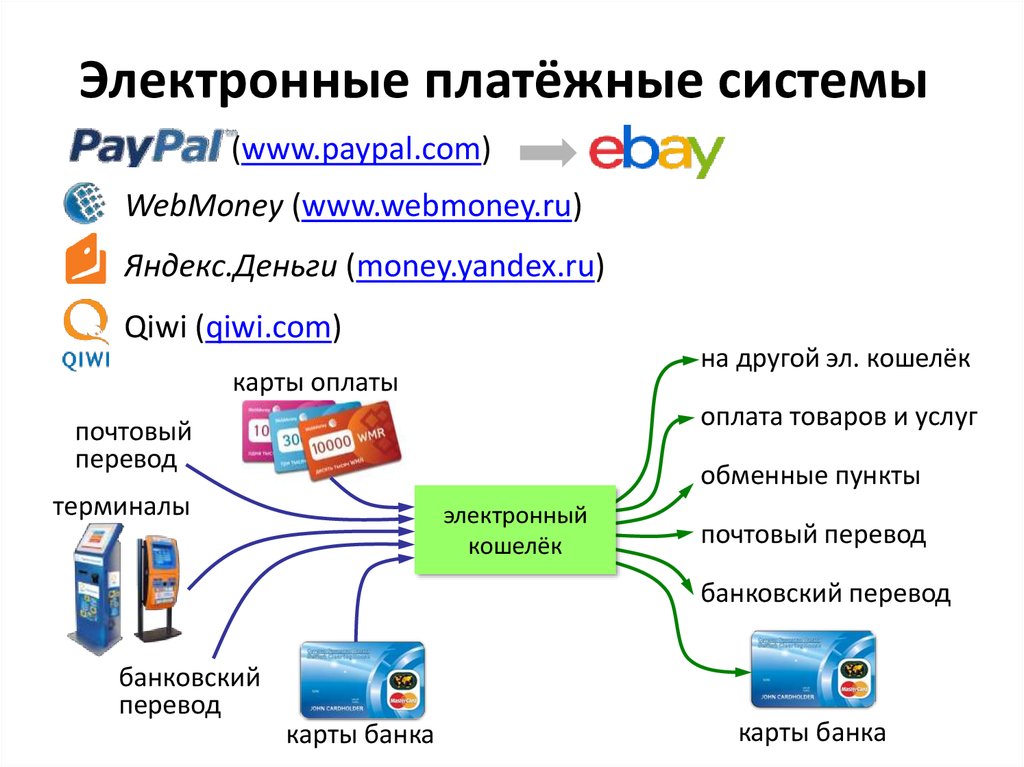

Что такое Агрегатор платежей ? Платежный агрегатор (или поставщик платежных услуг) — это третья сторона, которая управляет и обрабатывает онлайн-транзакции продавцов с потребителями, позволяя продавцам быть более независимыми в процессе оплаты. Агрегатор платежей позволяет продавцам принимать различные варианты оплаты без предварительной работы, будь то оплата кредитной картой, дебетовой картой, электронным кошельком или банковским переводом.

Агрегатор платежей позволяет продавцам принимать различные варианты оплаты без предварительной работы, будь то оплата кредитной картой, дебетовой картой, электронным кошельком или банковским переводом.

Это простой и дешевый способ приема платежей, который может помочь малому бизнесу быстрее начать работу. Нет дней ожидания или месяцев, чтобы начать транзакции. Одной из единственных целей агрегатора платежей является предоставление упрощенного платежного решения, которое отличается от традиционных способов оплаты.

Агрегатор — это то, что облегчает оплату от потребителя с помощью кредитных карт, банковских переводов или счетов с хранимой стоимостью. Каждый бренд отличается подходом к агрегации платежей, предоставляемыми услугами и комиссией за обработку, связанную с транзакцией. Продавец должен провести исследование, прежде чем совершать платежи в любом агрегаторе платежей. Не говоря уже о том, что они запрашивают финансовые данные, поэтому лучше перестраховаться и провести тщательное расследование.

Агрегация – это средство оплаты, отличающееся от традиционной модели. Вот почему малые предприятия получают наибольшую выгоду от этих провайдеров платежей. Главный аккаунт продавца – это множество суб-аккаунтов продавца. При традиционном методе каждому продавцу предоставляется только один торговый счет. Начинающая компания может быть перегружена более высокими комиссиями, объемами транзакций и возвратными платежами по старому пути.

Преимущества Платежный агрегаторКак и любая технология, платежный агрегатор имеет преимущества и недостатки для эквайра.

Плюсы Экономичность Модель агрегатора платежей — это рентабельный и эффективный подход к большому объему небольших транзакций. Вот почему они хорошо работают на рынке. Это обеспечивает ускорение обработки электронного кошелька и кредитной или дебетовой карты с минимальными сборами или фиксированными затратами.

Это намного проще, чем открыть собственный торговый счет. Он предлагает быстрый вход в мир малого бизнеса. Нет необходимости официально подавать документы или садиться в банк. Компания может начать обработку платежей по кредитным картам почти сразу.

Мгновенный доступПлатежный агрегатор настраивается быстро и легко. Все, что нужно, это зарегистрироваться для обработки платежа электронной коммерции. Это создает возможности для выхода на рынок дополнительных талантов и дает потребителям больше возможностей для покупки.

Минусы Задержка на счете Платежный шлюз, который допускает мгновенную обработку, означает более высокий риск возвратных платежей. Агрегаторы могут быть немного параноидальными в отношении удержаний аккаунтов. Даже малейший намек на нерегулярную активность может привести к блокировке вашей учетной записи. Эта крайняя осторожность может помешать бизнесу совершить продажу, если время будет выбрано неправильно.

В конечном итоге агрегатор сам решает, как долго он будет хранить ваши средства. У них есть свои ежемесячные платежи, поэтому, если им нужно будет разместить ваши деньги, они это сделают. Большинству продавцов платят в течение 1-3 рабочих дней с момента транзакции, но это не что-то незыблемое. Они могут своевременно выводить средства, а некоторые могут удерживать ваши деньги до 30 дней. Однако это не обычная практика, потому что большинство из них не хотят терять клиентов.

Нижние пределыАгрегаторы обычно взимают плату за общий объем обработки. Это означает, что они передают лимиты торговцам. Если вы используете этот метод, ваши лимиты обработки будут ниже, чем при использовании отдельной учетной записи продавца.

Power Why Why Partner Swithouts Operations

98%

Удовлетворенность клиентов

$ 36B+

Годовые транзакции

4M+

Партнеры

2500+

4M+

2500+0003

Клиенты

99%

Удержание клиентов

Как работает Агрегатор платежей ? Из-за мошенничества с моделью прямого агрегатора предпочтительным способом организации обработки является субторговый агрегатор. Агрегаторы сильно отличаются от большинства других альтернативных платежных систем. Тем не менее, у каждого бренда есть творческий подход к выполнению одной и той же работы.

Агрегаторы сильно отличаются от большинства других альтернативных платежных систем. Тем не менее, у каждого бренда есть творческий подход к выполнению одной и той же работы.

Некоторые платежные агрегаторы хранят деньги компании так же, как банковский счет. В любое время предмет можно купить или продать, и он вычитается/добавляется, как главная книга. Многие из этих платформ также выпускают пластиковые карты, которые можно использовать в качестве кредитной/дебетовой карты. Вы даже можете вставить его в банкомат. Единственная разница между этой формой финансирования и банковским счетом заключается в том, что агрегатор никогда не будет платить вам проценты. Существуют также различные сборы, связанные с транзакционной деятельностью.

Другие платежные агрегаторы будут безопасно хранить данные кредитной карты или банка компании, чтобы упростить онлайн-покупки. Amazon взимает более высокую комиссию, чем большинство агрегаторов, но этот бренд больше похож на торговую площадку. Компании могут еще больше сэкономить на маркетинге и затратах на веб-разработку, используя такую платформу, как Amazon.

Компании могут еще больше сэкономить на маркетинге и затратах на веб-разработку, используя такую платформу, как Amazon.

Любой онлайн-бизнес может извлечь выгоду из финансового агрегирования. Несколько отраслей, которые часто используют эту форму обработки платежей, включают:

- Программное обеспечение

- Сервис

- B2B

- B2C

- Агентство

- И многое другое…

Эта модель позволяет поставщикам программного обеспечения действовать как поставщики платежных услуг. Все, что требуется, это интеграция платежного процессора.

Какие риски связаны с Агрегация платежей ? Любые финансовые операции в Интернете сопряжены с неотъемлемым риском. Хакеры существуют, и ни одна система не идеальна. Бизнес всегда должен знать это, прежде чем размещать информацию в Интернете. Ни один агрегатор не может на 100% гарантировать безопасность.

Ни один агрегатор не может на 100% гарантировать безопасность.

В таких ситуациях агрегатор платежей обычно получает предпочтительную скорость обработки от основного банка или платежной системы. Это означает, что они берут на себя соответствующий риск и несут финансовую ответственность за весь портфель. Следовательно, они несут ответственность за любые возвратные платежи или мошенничество с транзакциями, связанными с субторговыми точками.

Хорошая новость. Особенно для владельцев малого бизнеса. Это дополнительный уровень финансовой защиты, который позволяет вам продавать сколько душе угодно со спокойным сердцем.

Что такое платежный агрегатор?

В мире, где электронная коммерция находится на подъеме, цифровая обработка платежей также становится все более популярной. Для некоторых компаний использование агрегатора платежей значительно упрощает этот процесс, хотя этот метод может подойти не всем.

По мере того, как электронная коммерция продолжает расти, растет и число продавцов и продавцов, стремящихся выйти на онлайн-рынок. Обработка денежных переводов через Интернет раньше была одним из многих препятствий для владельцев малого бизнеса, желающих начать продавать через Интернет. У человека, который хочет это сделать, будет один вариант — специальный торговый счет. Хотя мы рассмотрим преимущества контроля вашего собственного идентификационного номера продавца (MID), для малого бизнеса это может быстро добавить большую сложность, поскольку владелец начинает переговоры с каждым частным банком, ассоциацией карт и финансовыми службами. провайдер. В 1998 Компания Confinity (переименованная в 2001 г. в PayPal) осознала потребность в централизованном месте для организации, согласования, регулирования и обработки транзакций от имени продавца, запустив одного из первых платежных агрегаторов.

Обработка денежных переводов через Интернет раньше была одним из многих препятствий для владельцев малого бизнеса, желающих начать продавать через Интернет. У человека, который хочет это сделать, будет один вариант — специальный торговый счет. Хотя мы рассмотрим преимущества контроля вашего собственного идентификационного номера продавца (MID), для малого бизнеса это может быстро добавить большую сложность, поскольку владелец начинает переговоры с каждым частным банком, ассоциацией карт и финансовыми службами. провайдер. В 1998 Компания Confinity (переименованная в 2001 г. в PayPal) осознала потребность в централизованном месте для организации, согласования, регулирования и обработки транзакций от имени продавца, запустив одного из первых платежных агрегаторов.

Что такое платежный агрегатор?

Агрегатор платежей — это сторонний поставщик платежных услуг (PSP), который использует один крупный торговый счет для обработки платежей субсчетов, принадлежащих их пользователям. Эта настройка позволяет продавцам, использующим агрегатор, быстро получить доступ к рынку электронной коммерции, значительно сократив объем предварительной работы, необходимой для приема различных форм платежей для всего, от банковских переводов до платежей по кредитным картам. Создав одну учетную запись в агрегаторе платежей, продавец может принимать практически любую форму оплаты без вышеупомянутого бремени создания нескольких учетных записей в каждом банке, дебетовой карте, интернет-банкинге, UPI и типе оплаты, которые продавец хочет принять. Вместо этого агрегатор платежей действует как посредник с их единой основной учетной записью. Примерами платежных агрегаторов являются сервисы Stripe, PayPal и другие стандартные шлюзы онлайн-платежей электронных кошельков.

Эта настройка позволяет продавцам, использующим агрегатор, быстро получить доступ к рынку электронной коммерции, значительно сократив объем предварительной работы, необходимой для приема различных форм платежей для всего, от банковских переводов до платежей по кредитным картам. Создав одну учетную запись в агрегаторе платежей, продавец может принимать практически любую форму оплаты без вышеупомянутого бремени создания нескольких учетных записей в каждом банке, дебетовой карте, интернет-банкинге, UPI и типе оплаты, которые продавец хочет принять. Вместо этого агрегатор платежей действует как посредник с их единой основной учетной записью. Примерами платежных агрегаторов являются сервисы Stripe, PayPal и другие стандартные шлюзы онлайн-платежей электронных кошельков.

Как работает агрегатор платежей?

У каждого банка, карты или другого способа оплаты есть собственный платежный шлюз. Продавцу необходимо договориться с каждым платежным процессором о каждом способе оплаты, который он хочет принять, чтобы использовать эти шлюзы. Агрегаторы ускорили этот процесс, используя свой собственный идентификационный номер продавца (MID) для установления отношений и заключения контрактов с платежными системами. Со временем агрегаторы объединили доступ к этим платежным шлюзам. Этот процесс работает, потому что любой продавец, который регистрируется в агрегаторе, не имеет собственного MID и вместо этого классифицируется как субторговец под зонтиком MID агрегатора. Когда продавец принимает платеж, агрегатор обрабатывает транзакцию под своим MID, отправляет ее выбранному обработчику и после завершения перемещает транзакцию обратно под исходной учетной записью субмерчанта.

Агрегаторы ускорили этот процесс, используя свой собственный идентификационный номер продавца (MID) для установления отношений и заключения контрактов с платежными системами. Со временем агрегаторы объединили доступ к этим платежным шлюзам. Этот процесс работает, потому что любой продавец, который регистрируется в агрегаторе, не имеет собственного MID и вместо этого классифицируется как субторговец под зонтиком MID агрегатора. Когда продавец принимает платеж, агрегатор обрабатывает транзакцию под своим MID, отправляет ее выбранному обработчику и после завершения перемещает транзакцию обратно под исходной учетной записью субмерчанта.

Преимущества платежного агрегатора

Платежные агрегаторы разорились по уважительной причине. И хотя есть некоторые подводные камни, которых следует избегать, преимуществ гораздо больше. Платежные агрегаторы — лучший выбор для небольших предприятий, желающих начать работу без начальных сборов, и в целом они удобнее и дешевле, чем торговый счет.

Мгновенный доступ

Получить платежный агрегатор легко и быстро. Просто создайте учетную запись для их услуг и выполните любые быстрые начальные предварительные соглашения, и все готово. Вам не нужно идти в банк или подавать документы, и часто принятие происходит мгновенно.

Регулируемый и безопасный

В соответствии с Законом о платежных и расчетных системах агрегаторы платежей должны иметь лицензию RBI и лицензию агрегатора платежей и соответствовать стандарту безопасности данных индустрии платежных карт (PCI-DSS). Эти правила и рекомендации помогают обеспечить безопасность компаний и дают им понять, что их деньгами распоряжаются квалифицированные продавцы.

Предсказуемые расчеты

Использование агрегатора платежей означает низкие, предсказуемые сборы за обработку и меньшие фиксированные затраты. Многим агрегаторам не нужны долгосрочные контракты, что уменьшает ваши обязательства и взимает с вас только фиксированную ежемесячную плату. Вы можете легко попробовать новые агрегаторы, когда это необходимо, чтобы сэкономить деньги вашей компании, а деньги, которые вы платите в традиционной модели, часто представляют собой фиксированную плату.

Вы можете легко попробовать новые агрегаторы, когда это необходимо, чтобы сэкономить деньги вашей компании, а деньги, которые вы платите в традиционной модели, часто представляют собой фиксированную плату.

Сборы и цена

Платежный агрегатор лучше всего работает в платежной экосистеме при обработке больших объемов транзакций и транзакций меньшего размера. Хотя не все компании имеют последовательно меньшие размеры транзакций, они все же могут извлечь выгоду из более низких комиссий и легко измеряемых ценовых категорий.

Минусы агрегатора платежей

Агрегаторы платежей хороши для многих компаний, но подходят не для всех ситуаций. Вот несколько причин, по которым вы можете избегать агрегаторов платежей.

Аккаунт заблокирован

Так как платеж обрабатывается немедленно, у вас могут возникнуть проблемы с возвратом средств. Из-за высоких стандартов безопасности, которых придерживаются агрегаторы, это может быстро привести к блокировке аккаунта.

Задержка средств

Технически платежные агрегаторы могут размещать ваши деньги на срок до 30 дней. Хотя большинство из них не будут этого делать, так как не хотят потерять бизнес, даже принципал может увести некоторые компании от платежных агрегаторов. Вы часто получите свои средства в течение 1-4 рабочих дней; однако важно знать, что эти цифры не точны.

Нижние лимиты

Платежные агрегаторы могут устанавливать лимиты на продавцов и участников, что означает, что у вас будут более низкие лимиты обработки, чем при некоторых других методах. У многих малых предприятий с этим не будет проблем, но это может стать препятствием для более крупных компаний, которым нужен большой лимит.

Когда использовать агрегатор платежей

Есть правильное время для использования агрегатора платежей по сравнению с отдельными торговыми счетами, платежными посредниками и другими поставщиками финансовых услуг. Использование торговой учетной записи может быть лучшей идеей для некоторых компаний в зависимости от ваших потребностей и возможностей.

Платежные агрегаторы и торговые счета

В отличие от платежных агрегаторов, торговые счета часто имеют гораздо более высокие лимиты. Кроме того, вы можете договориться о своих собственных ценах и сборах с различными брендами кредитных карт и другими способами оплаты. Используя мерчант-аккаунт, вы можете вести отдельные переговоры с Visa и Mastercard без каких-либо проблем, что не всегда возможно при использовании платежного агрегатора.

Делайте бизнес-платежи проще с маршрутизируемым

Одним из лучших способов упростить платежи B2B (между предприятиями) является внедрение автоматизации. Мощное программное обеспечение для платежей, такое как Routable, может помочь вам оплачивать счета, принимать онлайн-платежи и создавать уведомления в режиме реального времени для вашей команды на каждом этапе пути. Использование автоматизации, которая интегрируется с вашим текущим программным обеспечением для бухгалтерского учета, позволяет вашей команде работать более эффективно без большого количества ошибок или задержек при ручном вводе данных.

Заключение

Использование автоматизированного платежного решения B2B может помочь упростить сложные рабочие процессы платежей, автоматически отслеживать ваши транзакции, чтобы соответствовать требованиям аудита и предотвращать мошенничество, а также экономить время и ресурсы вашей команды. Мы можем сделать процесс платежей быстрее, безопаснее и масштабируемее. Будь то небольшая компания, желающая использовать агрегатор платежей, или крупная компания, нуждающаяся в дополнительной гибкости, Routable может помочь вам сделать ваши платежи эффективными, быстрыми и безболезненными.

Чтобы узнать больше о том, как Routable может революционизировать вашу кредиторскую и дебиторскую задолженность, запланируйте демонстрацию с нами.

Что такое агрегатор платежей

Введение в агрегатор платежей

1. Что такое агрегатор платежей?

а. Руководство по агрегатору платежей

Агрегатор платежей выступает в качестве третьей стороны, ответственной за управление и обработку онлайн-транзакций продавцов. Платежный агрегатор облегчает платежи от потребителей к продавцам, будь то с помощью кредитной карты, дебетовой карты, банковского перевода, электронного кошелька или счета с сохраненной стоимостью, не требуя от продавцов обращения в банк.

Платежный агрегатор облегчает платежи от потребителей к продавцам, будь то с помощью кредитной карты, дебетовой карты, банковского перевода, электронного кошелька или счета с сохраненной стоимостью, не требуя от продавцов обращения в банк.

Платежные агрегаторы, возможно, лучше подходят для малого бизнеса с небольшими объемами транзакций, чем другие поставщики платежных услуг, потому что платежный агрегатор, использующий главный торговый счет, выступает в качестве зонтика для субторговых счетов, в отличие от традиционного метода, согласно которому каждый продавец имеет отдельный торговый счет. Последний легко перегрузит начинающую компанию более высокими комиссионными, объемами транзакций и возвратные платежи.

2. Как работают платежные агрегаторы?

а. Процесс агрегатора платежей

Как упоминалось выше, агрегатор платежей использует модель «главного продавца», которая позволяет ему представлять большое количество мелких субторговцев и облегчать платежи от пользователей. Платежные агрегаторы избавляют продавцов от необходимости открывать торговые счета,

забота о контрактах с различными поставщиками способов оплаты.

Платежные агрегаторы избавляют продавцов от необходимости открывать торговые счета,

забота о контрактах с различными поставщиками способов оплаты.

б. Как работает платежная платформа?

Платежные платформы, также известные как платежные шлюзы, разрешают платежи как для онлайн-, так и для офлайн-компаний. Это программный сервис, облегчающий транзакции электронной коммерции. через веб-сайты или приложения компаний. Платежные шлюзы являются эквивалентом физического терминала в офлайн-магазине. Платежные шлюзы принимают деньги, уплаченные клиент через кредитную карту, дебетовую карту, онлайн-банкинг, электронный кошелек или единый платежный интерфейс к продавцу путем безопасной передачи платежных реквизитов клиента продавцу, а затем между продавцом и банком. Платежный шлюз уведомляет продавца о том, был ли платеж одобрен банком клиента.

Преимущества агрегатора платежей

1. Преимущества агрегатора платежей

Агрегатор платежей экономит время и деньги продавцов. Во-первых, создание учетной записи с агрегатором платежей не требует большого количества документов, в то время как создание учетной записи продавца требует очень много времени, а также требует различных документов. В большинстве случаев,

использование агрегатора платежей позволяет продавцу быстрее начать прием платежей.

Во-первых, создание учетной записи с агрегатором платежей не требует большого количества документов, в то время как создание учетной записи продавца требует очень много времени, а также требует различных документов. В большинстве случаев,

использование агрегатора платежей позволяет продавцу быстрее начать прием платежей.

Кроме того, большинство платежных агрегаторов предлагают свои услуги по фиксированной ставке, что облегчает продавцам управление своим бюджетом и экономит деньги. Более того, большинство платежных агрегаторов принимают краткосрочные контракты. Это также делает его менее дорогим, чем использование торговых счетов в краткосрочной перспективе.

2. Недостатки агрегатора платежей

Несмотря на то, что для настройки требуется меньше времени, использование агрегатора платежей также означает, что платежи должны сначала обрабатываться поставщиками услуг. Это означает, что есть период, когда они контролируют ваши деньги и, таким образом, также могут определить, как скоро вы их получите. Большинство платежных агрегаторов делают деньги доступными в течение 24-48 часов, но это может

иногда дольше.

Большинство платежных агрегаторов делают деньги доступными в течение 24-48 часов, но это может

иногда дольше.

Подозрение в мошенничестве может побудить вашего платежного агрегатора деактивировать вашу учетную запись на некоторое время или, что еще хуже, окончательно удалить ее. Некоторые агрегаторы платежей также ограничивают количество транзакций, которые могут обрабатываться в месяц, ограничивая расширение вашего бизнеса. Наконец, плата, взимаемая с вас, обычно увеличивается по мере роста вашего бизнеса.

3. Бизнес-модель агрегатора платежей

a. Как агрегаторы платежей зарабатывают деньги

Агрегаторы платежей получают выгоду от (1) комиссий за участие в сети, (2) комиссий за обработку данных, (3) комиссий за международные транзакции и (4) доходов от программ вознаграждений, которые банки предлагают держателям карт, услуг консьержа и маркетинговые акции для продавцов, среди прочего.

Платежные агрегаторы и альтернативные решения

1. Платежный агрегатор и мерчант-аккаунт

Платежный агрегатор и мерчант-аккаунт

Настоящий торговый счет — это тип банковского счета, который облегчает получение платежей по кредитным и дебетовым картам. Между тем, платежный агрегатор — это третья сторона, которая помогает продавцам, заботясь о контрактах с различными поставщиками способов оплаты. Платежные агрегаторы в основном быстрее, проще и дешевле для предприятий с небольшими объемами транзакций в краткосрочной перспективе.

2. Платежный агрегатор против платежного посредника

Платежный посредник имеет контракт с банком-эквайером, который обрабатывает платежи клиентов по кредитным картам в пользу продавцов и продавцов на субторговой платформе. Ключевое различие между посредником и агрегатором заключается в том, что первый предоставляет продавцам их собственный идентификатор продавца (MID) под основной учетной записью, а второй регистрирует торговцы непосредственно под своим MID.

3. Платежный агрегатор и платежный шлюз