Оффшорный банкинг и мерчант счет в 2019. Что стоит знать?

Если вы владелец бизнеса, одним из наиболее важных вопросов, который следует решить — это выбор способов оплаты за предоставляемые услуги. Последние 10 лет показали высокую динамику роста карточных транзакций, а проведенные исследования в 2019 году отметили, что 82% потребителей предпочитают расплачиваться дебетовыми и кредитными картами, и всего лишь, 18% людей, которые все еще используют наличные. Чтобы вывести свой бизнес на новый уровень и увеличить прибыль, необходимо открыть мерчант счет, который позволит принимать электронные платежи. Именно торговые услуги, позволяют бизнесу принимать кредитные карты, а также другие электронные методы, такие как дебетовые карты и мобильные платежи. Мерчант счет способен охватить все: начиная от программного до аппаратного обеспечения и конкретных продуктов, с помощью которых и осуществляются продажи через интернет.

Как происходит обработка кредитных карт?

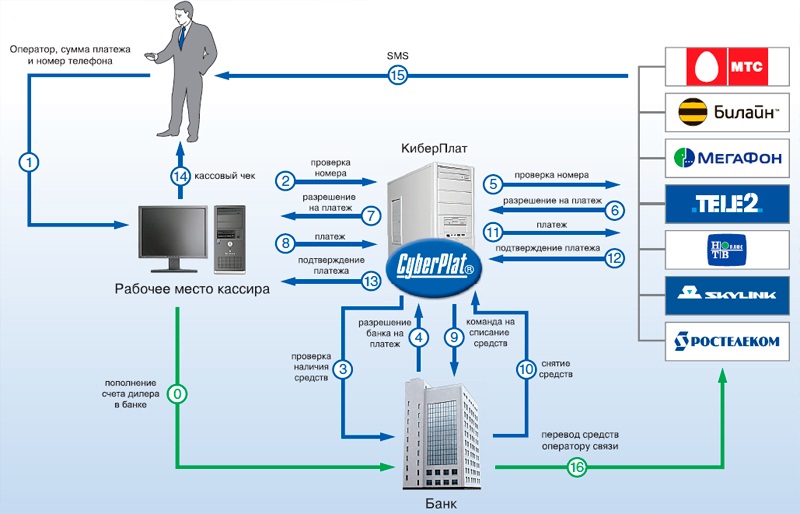

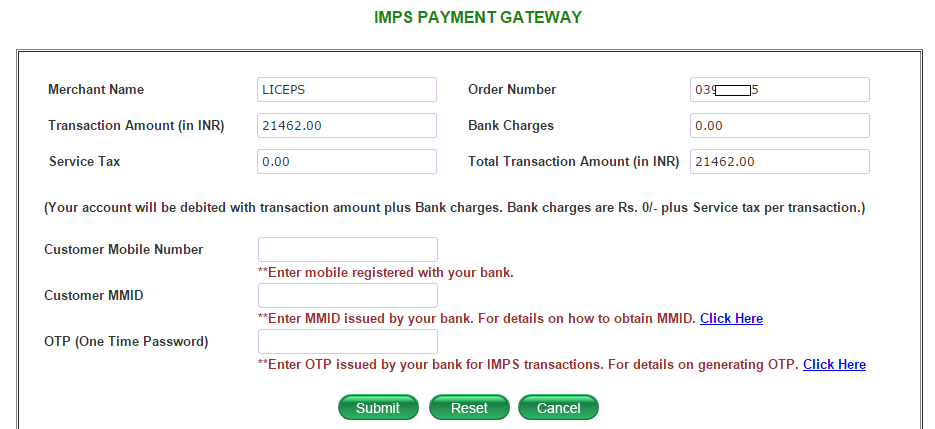

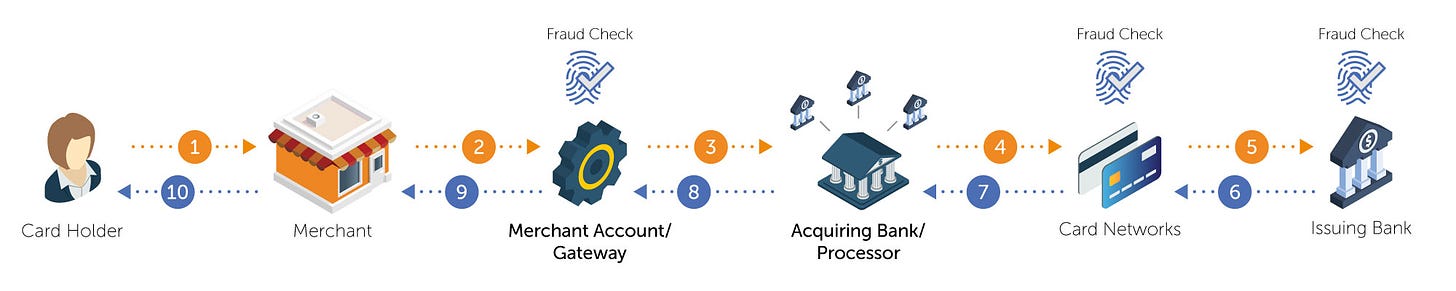

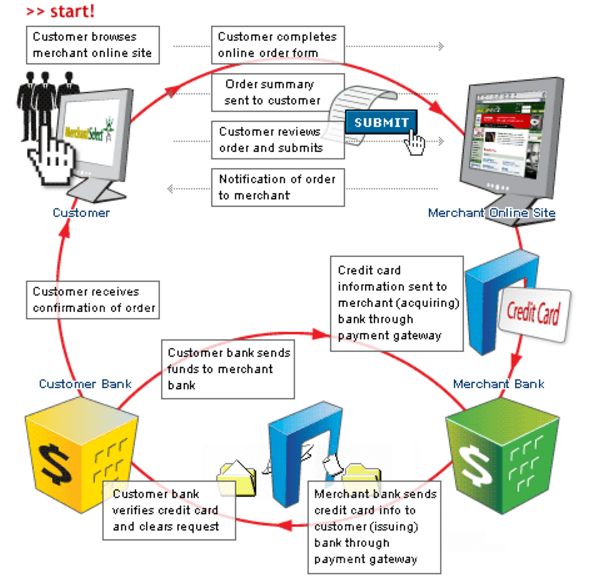

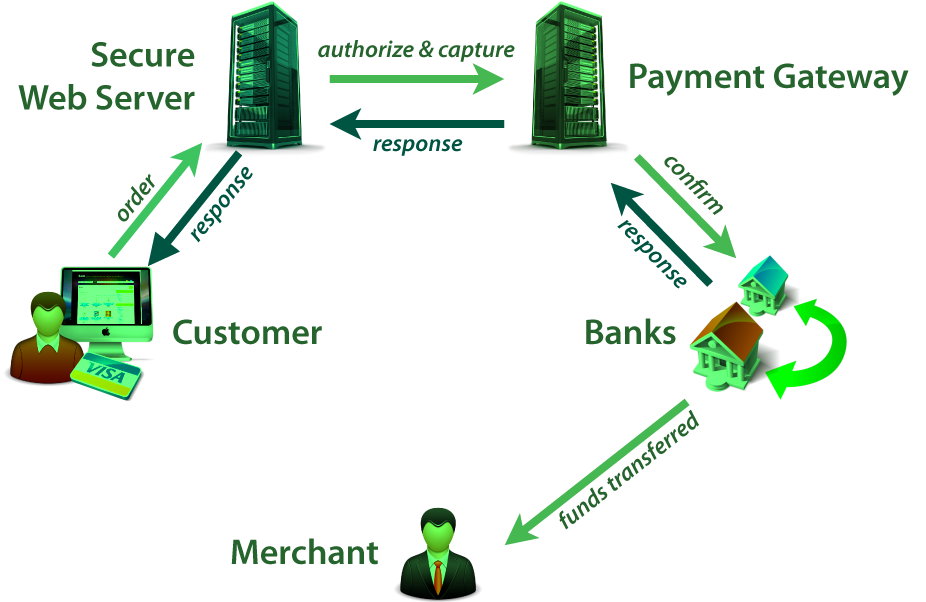

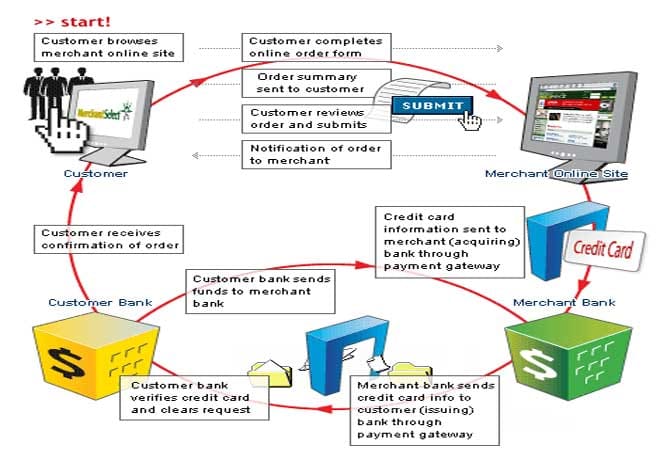

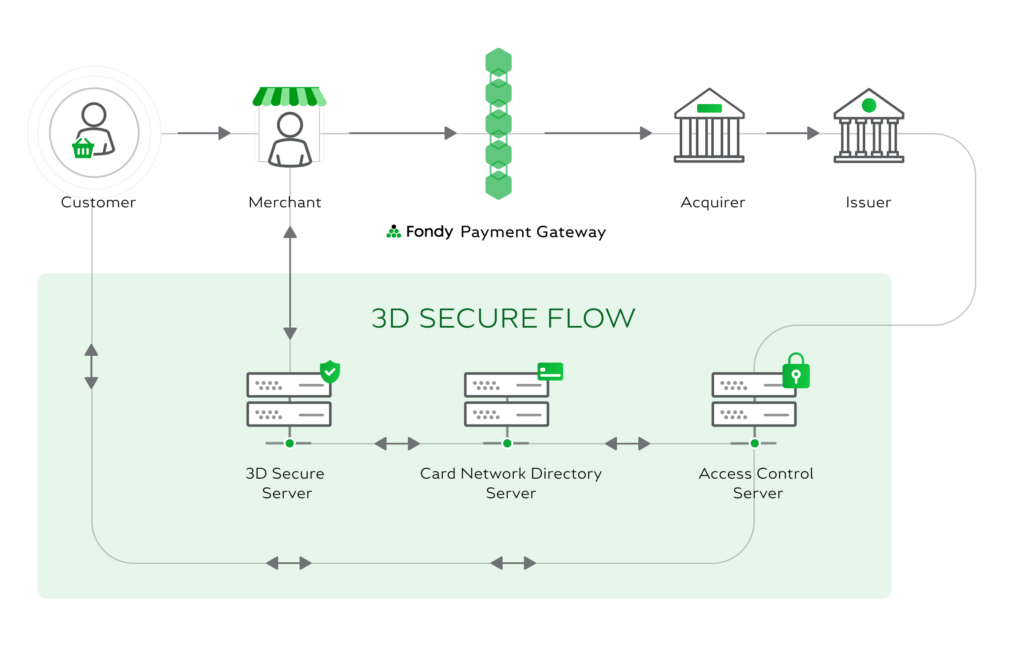

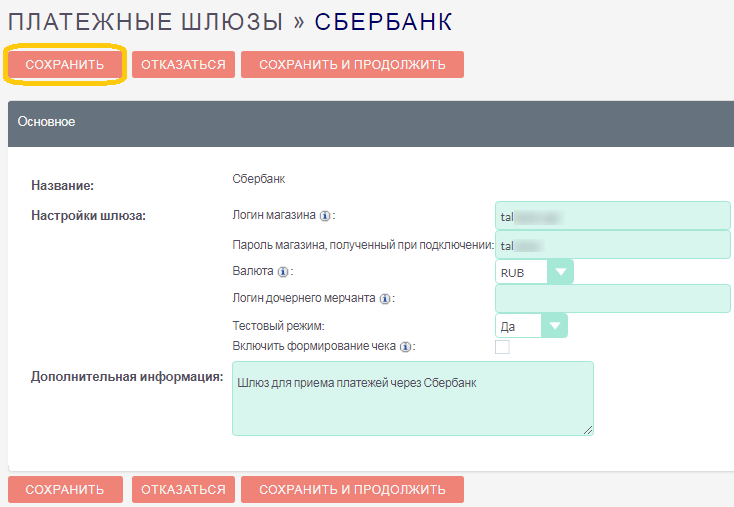

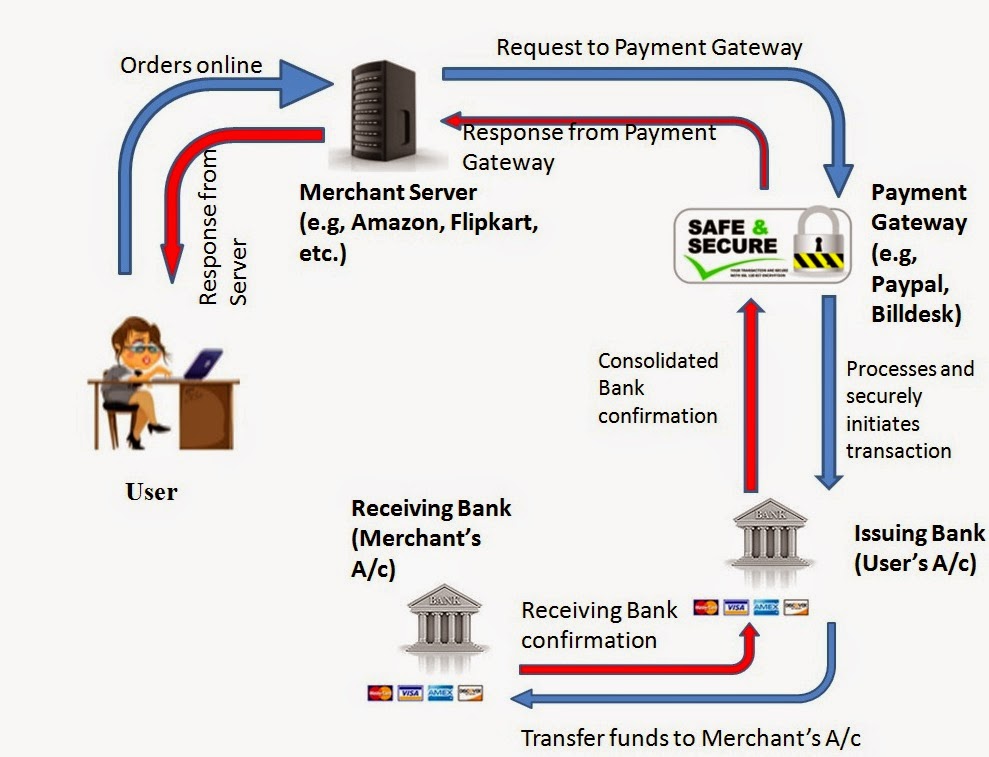

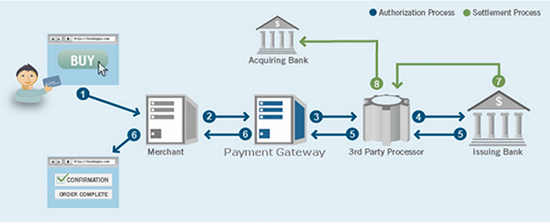

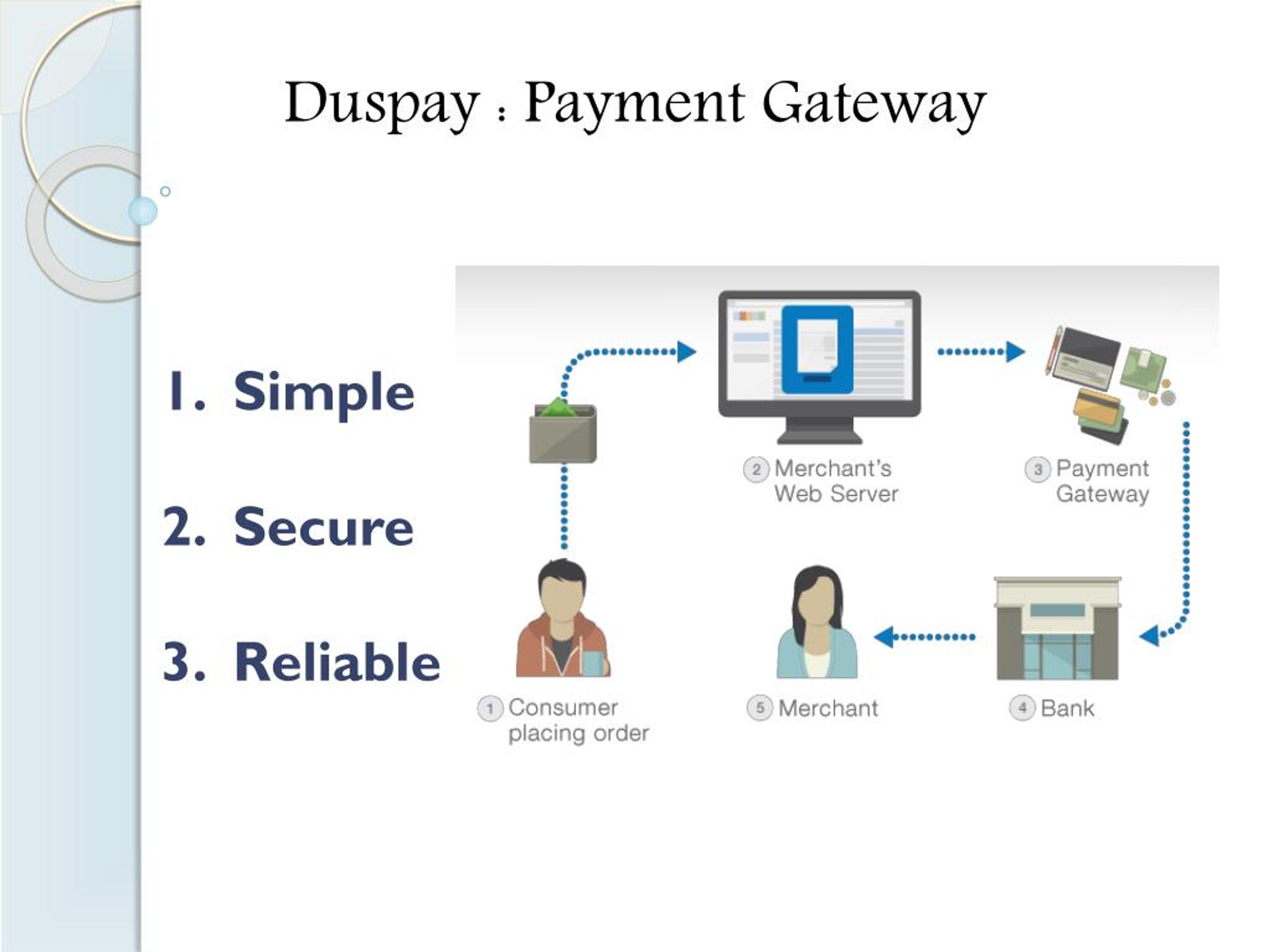

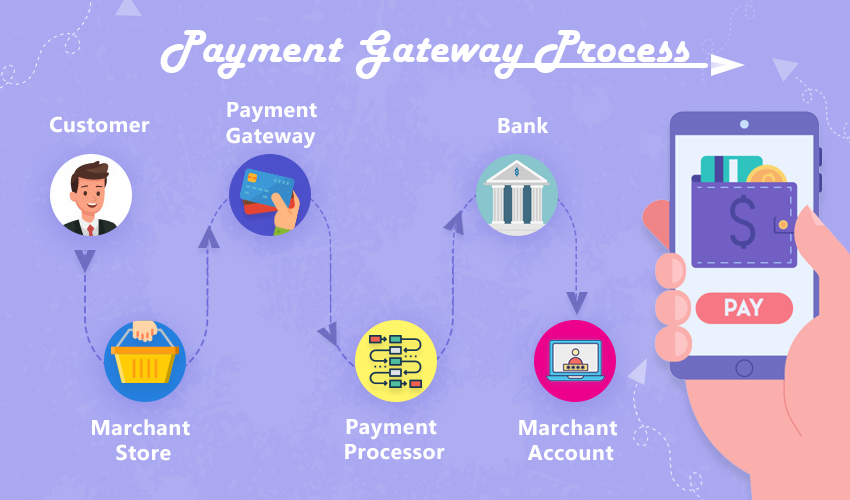

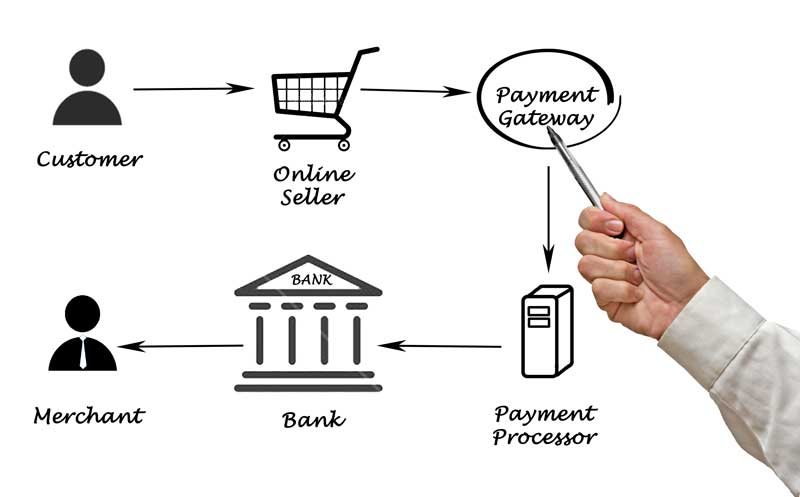

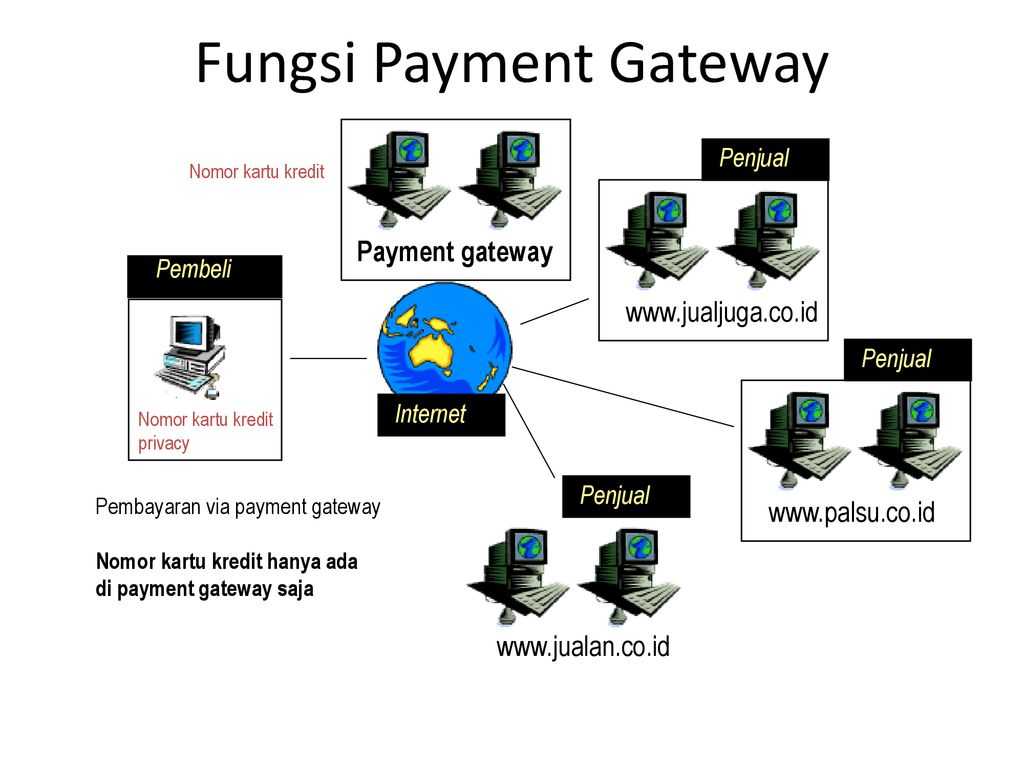

Мерчант счет позволяет сэкономить до 98% на обработке платежей и быстро перевести денежные средства на любой банковский счет нерезидента. Для функциональности торгового счета нужны шлюз и учетная запись продавца. Платежный шлюз обеспечивает безопасный обмен информацией между сайтом и торговым аккаунтом. Процесс работы платежного шлюза связан с мерчант аккаунтом и оффшорным счетом, и такой процесс позволяет выполнять обработку транзакций в течение дня без задержек и ошибок. Как происходит обработка транзакций кредитных карт? Мы постарались максимально просто описать этот процесс обработки платежа:

Для функциональности торгового счета нужны шлюз и учетная запись продавца. Платежный шлюз обеспечивает безопасный обмен информацией между сайтом и торговым аккаунтом. Процесс работы платежного шлюза связан с мерчант аккаунтом и оффшорным счетом, и такой процесс позволяет выполнять обработку транзакций в течение дня без задержек и ошибок. Как происходит обработка транзакций кредитных карт? Мы постарались максимально просто описать этот процесс обработки платежа:

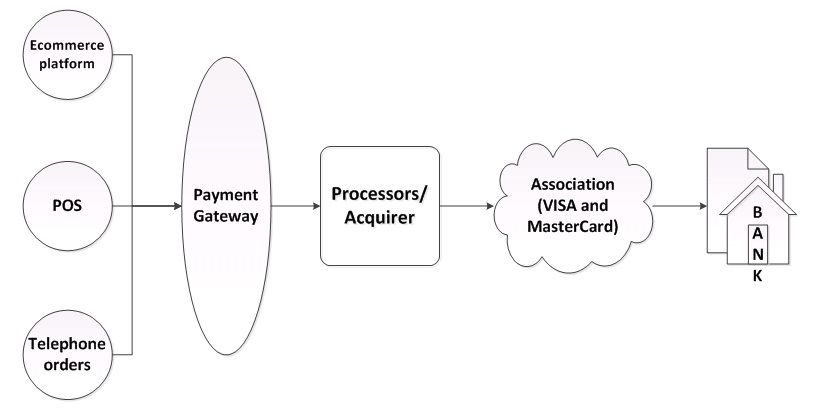

- клиент оплачивает свою покупку, считывая свою карту в терминале вашей кредитной карты;

- терминал отправляет данные в банк-эквайер (также называемый платежным процессором, эквайером или счетом продавца) и запрашивает авторизацию платежа;

- процессор отправляет транзакции в соответствующую ассоциацию карт (Visa, MasterCard и т. д.), которая передает их в банк-эмитент или эмитенту карты;

- банк-эмитент (организация, выпустившая карту для вашего клиента) затем одобряет или отклоняет транзакцию в зависимости от состояния счета вашего клиента;

- после этого сообщение об одобрении или отказе отправляется обратно вам и вашему терминалу.

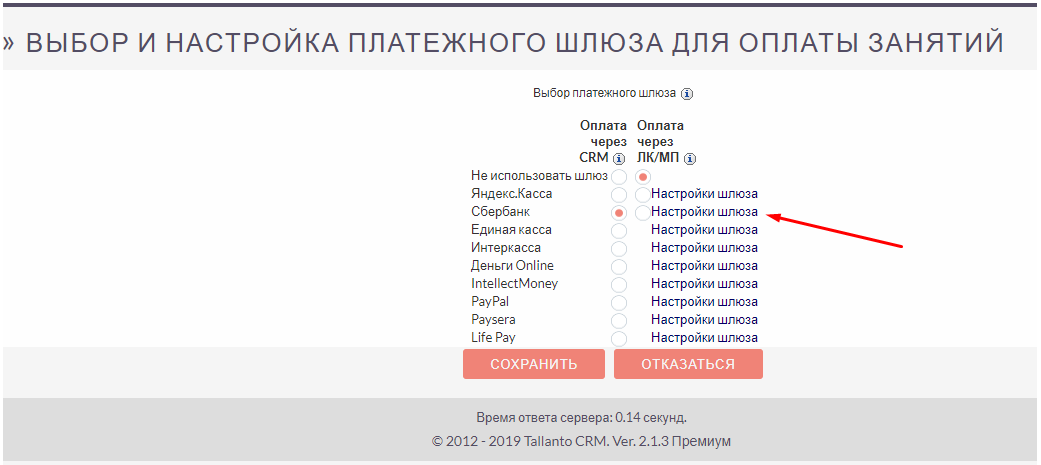

Некоторые платежные шлюзы оставляют настройки торгового аккаунта его владельцу, что не всегда бывает понятно и легко пользователю, поэтому мы рекомендуем найти платежный шлюз, который является поставщиком платежных услуг либо запишитесь к нам на бесплатную консультацию и узнайте больше о преимуществах мерчат счета для бизнеса.

Когда стоит использовать отдельный торговый счет?

Компании, которые хотят принимать кредитные карты напрямую, не используя платежный шлюз, который имеет закулисные торговые услуги, обязаны открывать специальные торговые счета. Платежные шлюзы, которые предлагают самые короткие интервалы времени для перевода денег, и структуры комиссий, которые являются дружественными к большим объемам транзакций, обычно требуют, чтобы вы открыли свой собственный торговый счет — либо у них, либо у утвержденного поставщика торгового счета. Даже если это не требуется, вы можете открыть отдельную учетную запись, чтобы иметь возможность договариваться о пользовательских ставках комиссий и графиках перевода для ваших продаж. Если у вас высокий объем продаж, вы сможете договориться о более выгодных ставках с учреждением, которое обслуживает ваш торговый счет.

Если у вас высокий объем продаж, вы сможете договориться о более выгодных ставках с учреждением, которое обслуживает ваш торговый счет.

Когда стоит использовать объединенный торговый счет?

Для большинства предприятий, принимающих платежи через интернет, отдельный торговый счет не требуется. Небольшая экономия не стоит времени и усилий, связанных с прохождением процесса утверждения. И ставки, которые предлагаются, настолько сложны и запутаны, что трудно подсчитать, сколько вы на самом деле платите, а иногда можно заплатить больше, чем изначально было заявлено. Поэтому, можно легко начать с объединенной учетной записи и позже переключиться на отдельную учетную запись, когда ваш бизнес окрепнет и объем продаж оправдает это изменение.

✓

Открыть оффшорный Merchant account

Преимущества Merchant счета

Инструменты наличных и чеков становятся менее популярными среди клиентов, а вот онлайн-платежи с использованием дебетовых и кредитных карт, наоборот растет ежегодно. Торговый и банковский счет нерезидента, поможет вывести бизнес на новый уровень и увеличит ценность вашей компании в ряде других направлений. Топ 5 преимуществ Merchant аккаунта.

Торговый и банковский счет нерезидента, поможет вывести бизнес на новый уровень и увеличит ценность вашей компании в ряде других направлений. Топ 5 преимуществ Merchant аккаунта.

Лучшее управление капиталом

Прием кредитных карт и переход к онлайн-платежам упрощают обработку транзакций в вашем бизнесе. Вместо того, чтобы считать наличные деньги, электронные платежи помогут вам упорядочить и улучшить управление денежными потоками и их прогнозирование.

Обработка кредитных карт

Одним из наиболее важных преимуществ, которые может принести торговый аккаунт, является возможность принимать кредитные и дебетовые карты. Кредитные и дебетовые карты продолжают расти в предпочтениях среди клиентов, набирая силу как новая «норма». Компании, которые уделяют приоритетное внимание своему опыту работы с клиентами, часто обнаруживают, что устранение любых трений в процессах покупки или приема платежей может помочь привлечь новых клиентов и улучшить поток денежных средств.

Увеличение продаж

Исследование Community Merchants USA показало, что в одном опросе, анонсируемом Intuit, 83% малых предприятий, которые принимали кредитные карты, увидели увеличение продаж уже через неделю.

Возможность принимать платежи в самых разных валютах

Одним из основных преимуществ торговых счетов является то, что вы можете принимать несколько валют одновременно. Это обеспечивает возможность обращаться к клиентам независимо от места проживания, что позволяет им осуществлять платежи в местной валюте. Такой процесс значительно улучшает качество оплаты для этих международных клиентов, и ни для кого не секрет, чем проще клиентам совершать платежи, тем больше вероятность, что они будут рекомендовать вас и возвращаться снова и снова.

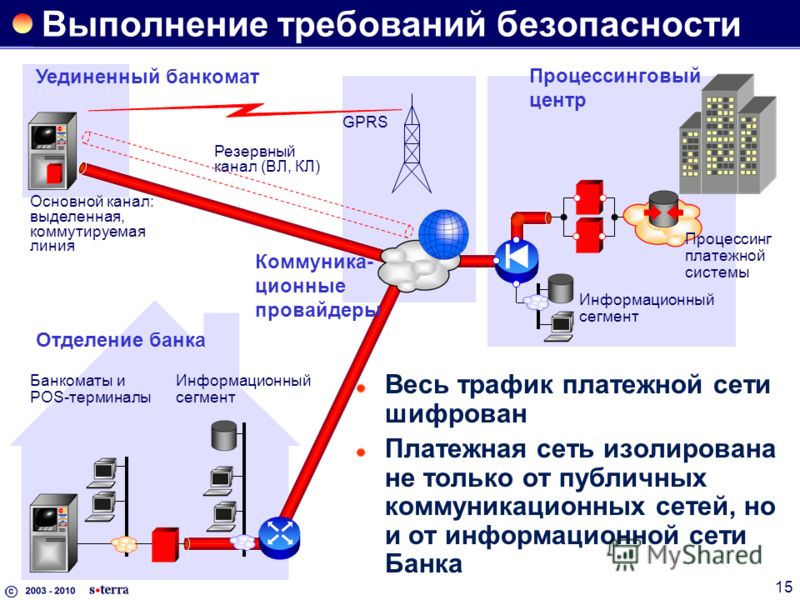

Высокий уровень безопасности

Онлайн-платежи и мерчант аккаунт позволяют исключить отклоненный чек. Отклоненная покупка — это покупка, в которой на платежном балансе нет средств для выполнения транзакции в вашу пользу. В начале 2000-х это был любимый способ мелких преступников обманывать бизнес. Из-за отсутствия более надежной альтернативы было практически невозможно избежать мошеннические операции в продажах. Сегодня именно торговый банковский счет позволяет сразу начать принимать платежи с абсолютной безопасностью для бизнеса.

В начале 2000-х это был любимый способ мелких преступников обманывать бизнес. Из-за отсутствия более надежной альтернативы было практически невозможно избежать мошеннические операции в продажах. Сегодня именно торговый банковский счет позволяет сразу начать принимать платежи с абсолютной безопасностью для бизнеса.

Если вы заинтересованы в том, чтобы привлечь больше клиентов, предложить различные безопасные способы оплаты и с легкостью управлять своими деньгами, самое время открыть торговый счет для вашего бизнеса. Остались вопросы? Напишите нам на электронную почту [email protected] и мы поможем открыть мерчант счет для вашей оффшорной компании.

За что не любят CVV и 3D Secure. И почему разработчик не виноват. Разбор

Случай с белорусским приложением О!плати, которое позволило нам провести платежи c неправильным CVV и без 3D Secure, породил много вопросов — как о работе конкретного сервиса, так и вообще о том, как устроена защита интернет-платежей. Комментарий относительно О!плати готовит сейчас банк-эквайер Белинвестбанк. С теоретическими вопросами dev.by обратился к основателю и директору по развитию бизнеса ООО «ИКомЧардж» Александру Михайловскому. Его компания известна в Беларуси как сервис приёма онлайн-платежей bePaid.

Комментарий относительно О!плати готовит сейчас банк-эквайер Белинвестбанк. С теоретическими вопросами dev.by обратился к основателю и директору по развитию бизнеса ООО «ИКомЧардж» Александру Михайловскому. Его компания известна в Беларуси как сервис приёма онлайн-платежей bePaid.

О неправильном CVV: а был ли код?

Александр, давайте начнём с азов: что такое CVV и зачем нужна его валидация?

CVV (card verification value) — название кода у Visa, СVC (card verification code) — название аналогичного кода у Mastercard, это дополнительная мера безопасности при приеме CNP-транзакций (card not present). Платёж в интернете — это пример CNP-транзакции.

Как и в случае с PIN-кодом, предполагается, что CVV/CVC известен только держателю карты.

Это своего рода пароль, подтверждающий эмитенту, что запрос на списание денег с карты его клиента действительно пришёл от клиента. Со временем, когда стало очевидно, что этот код уже не является достаточно надёжной гарантией аутентичности держателя карты, была придумана технология 3D Secure.

Валидация CVV/CVC обязательна?

Нет. Наличие этого кода не является обязательным условием для проведения CNP-транзакции.

Как вообще происходит валидация CVV/CVC? От чего она зависит — от разработчика, от банка-эквайера, от платежной системы?

От разработчика необходимость валидировать CVV/CVC вообще никак не зависит: разработчик делает то, что ему говорит заказчик. Валидация CVV/CVC зависит от конкретной ситуации, в которой формируется транзакционный запрос от эквайера к эмитенту.

Международные платёжные системы (МПС), заинтересованные в снижении мошеннических транзакций, настоятельно рекомендуют мерчантам запрашивать CVV/CVC у своих клиентов. И как правило, эквайеры требуют от мерчантов эти рекомендации выполнять.

Вместе с тем бывают ситуации, когда CVV/CVC не запрашивается и не передается — например, при рекуррентных (повторяющихся) платежах. И вообще говоря, если эквайер решит не передавать CVV/CVC в запросе эмитенту, ничто не помешает ему это сделать. Если же CVV/CVC был запрошен и передан, эмитент в своём ответе сообщает эквайеру, совпал ли переданный CVV/CVC с оригинальным кодом или нет. И это исключительное право эмитента решать, одобрять ли платёж, если CVV/CVC не совпадает.

Если же CVV/CVC был запрошен и передан, эмитент в своём ответе сообщает эквайеру, совпал ли переданный CVV/CVC с оригинальным кодом или нет. И это исключительное право эмитента решать, одобрять ли платёж, если CVV/CVC не совпадает.

Почему некоторые сервисы не проверяют CVV? Может, это дорого или сложно в разработке?

Передача CVV/CVC — это стандартная процедура. Добавление ещё одного поля в запросе и обработка ответа для этого поля — это недорого и несложно. Правильнее говорить не о сервисах, а о ситуациях или типах транзакций, когда CVV/CVC не требуется или можно обойтись без него. По стандартам безопасности, принятым в платежной индустрии, введённый держателем карты CVV/CVC нельзя хранить ни на стороне процессора платежей, ни на стороне эквайера. Отсюда возникают ситуации, когда CVV/CVC можно не передавать (рекуррентные платежи) или когда он не нужен.

Если эмитент имеет возможность другими способами убедиться в том, что транзакция инициирована держателем карты, то ни CVV/CVC, ни 3D Secure ему не нужны.

А как ещё эмитент может убедиться, если не с помощью CVV/CVC и 3D Secure?

Бывают ситуации, когда эквайер и эмитент — это один и тот же банк, который к тому же проводит идентификацию клиента. Например, в О!плати при регистрации кошелька пользователь проходит идентификацию, следовательно, Белинвестбанк знает, что Иван Иванов, зарегистрировавшийся в приложении — это действительно Иван Иванов. Далее, если Иван Иванов пытается пополнить свой счет в О!плати картой Белинвестбанка, последний и без CVV/CVC и 3D Secure может проверить, действительно ли именно эта карта была выдана им Ивану Иванову.

Да, в такой ситуации отсутствие проверки понятно. Но в случае с О!плати платежи проходили без проверки CVV c карт других банков. Как такое может быть? Белорусские банки-эмитенты не запрашивают CVV/CVC?

Сложно сказать, этот вопрос надо адресовать банкам-эмитентам. Я могу сказать только одно: CVV/CVC известен лишь эмитенту, ни эквайер, ни разработчик ничего о нём не знает. Задача разработчика — принять код от клиента и отправить его на шлюз эквайера. Задача эквайера — сформировать запрос по протоколам Visa и Mastercard и передать в сети МПС. А уже эмитент, знающий, какой CVV/CVC на самом деле, даёт ответ: совпали цифры или нет. Почему проходят платежи с неправильными CVV/CVC? У меня две версии. Либо эмитент разрешил транзакции с неправильными CVV/CVC, и тогда это на совести эмитента. Либо эквайер CVV/CVC не отправляет.

Задача разработчика — принять код от клиента и отправить его на шлюз эквайера. Задача эквайера — сформировать запрос по протоколам Visa и Mastercard и передать в сети МПС. А уже эмитент, знающий, какой CVV/CVC на самом деле, даёт ответ: совпали цифры или нет. Почему проходят платежи с неправильными CVV/CVC? У меня две версии. Либо эмитент разрешил транзакции с неправильными CVV/CVC, и тогда это на совести эмитента. Либо эквайер CVV/CVC не отправляет.

(Вторая догадка Александра оказалась правильной. Наш сотрудник обратился в банк-эмитент карты, участвовавшей в тестировании, с вопросом о некорректном CVV. Пришёл такой ответ: «Банк, обслуживающий данную платформу, не передал нам поле, содержащее значение CVV-кода, введёного вами, соответственно проверки CVV-кода на нашей стороне не было. Согласно правилам международной платёжной системы, авторизовать операцию, мы как эмитент можем и без CVV-кода. По этой причине операция прошла успешно»).

А какая выгода эквайеру не передавать CVV?

Это может быть забота об удобстве плательщиков. Приём платежей в электронной коммерции — это вечный поиск баланса между защитой информации и удобством для клиентов. Например, во многих приложениях карточку можно ввести путём фотографирования — данные распознаются автоматом, но CVV/CVC в этих случаях не считается, так как он указан на обратной стороне карты. Такая практика не так уж и редка. Например, магазин Amazon тоже не запрашивает CVV/CVC — у них просто нет такого поля.

Приём платежей в электронной коммерции — это вечный поиск баланса между защитой информации и удобством для клиентов. Например, во многих приложениях карточку можно ввести путём фотографирования — данные распознаются автоматом, но CVV/CVC в этих случаях не считается, так как он указан на обратной стороне карты. Такая практика не так уж и редка. Например, магазин Amazon тоже не запрашивает CVV/CVC — у них просто нет такого поля.

Но тут-то поле есть. И я всё равно ввожу код!

Можно предположить, что в целях упрощения платежей эквайер отказался от CVV/CVC, но разработчики не успели убрать это поле: оно есть, но данные никуда не передаются. Но это всего лишь моё предположение. Точный ответ знает только Белинвестбанк.

А почему эмитенты не отклоняют транзакции без CVV?

Трудно сказать. Для эмитентов тоже важно найти баланс между защитой своих клиентов от мошенничества и удобством карточных платежей для них же. CVV/CVC — это один из способов верификации держателя карты. Но если этот код не передан, верифицировать нечего. Однако отсутствие кода не обязательно означает, что транзакция — мошенническая.

Но если этот код не передан, верифицировать нечего. Однако отсутствие кода не обязательно означает, что транзакция — мошенническая.

Вот если бы код был передан и не совпал, это был бы сильный аргумент в пользу отклонения платежа. А если кода просто нет…

Принимая решение о том, одобрить или нет платёжную транзакцию, эмитент смотрит не только на наличие-отсутствие CVV/CVC, но и на другие параметры транзакции.

Может, это всё-таки стоит дополнительных денег?

Нет. По крайней мере, здесь нет расходов, которые бы делали экономически целесообразным отказ от CVV/CVC. Это стандартные протоколы, формированием запросов и обработкой ответов занимается специализированное ПО, которое само по себе дорогое, но CVV/CVC входит в его базовый функционал. Для разработчиков добавление поля тоже не представляет никакой сложности.

Давайте резюмируем эту часть: отсутствие валидации CVV/CVC — это нормально?

Это отличается от общепринятых подходов проверки пользователя, которые практикуют другие системы электронных кошельков. Обычно сперва к кошельку привязывается карта с валидацией CVV/CVC и проверкой по 3D Secure, а потом все последующие платежи идут как рекурренты, без каких-либо дополнительных проверок.

Обычно сперва к кошельку привязывается карта с валидацией CVV/CVC и проверкой по 3D Secure, а потом все последующие платежи идут как рекурренты, без каких-либо дополнительных проверок.

Как отсутствие валидации CVV влияет на безопасность платежей? А на риск мошеннических действий с картами?

Конечно же, отсутствие CVV/CVC при CNP-транзакции обычно увеличивает риск того, что кто-то заплатит не своей картой. Номер карты и срок её действия легко подсмотреть, запомнить, украсть. Увидеть CVV/CVC, которые расположены на обратной стороне карты — сложнее. Именно поэтому эмитенты, как правило, отклоняют транзакции, в которых CVV/CVC не совпадает с оригинальным.

Исключение в плане рисков — если банк является и эмитентом, и эквайером для собственных карт, плюс к этому он заранее идентифицировал пользователя как своего клиента — в этом случае проверка CVV/CVC уже не играет роли.

О валидации имени кардхолдера: не нужна?

Отсутствие валидации имени держателя карты — это нормально?

Да, это нормально.

Имя вообще никто и никогда не проверяет?

Я могу ошибаться, но, по-моему, имя держателя обычно не проверяется. Опять же, если кто-то и может его верифицировать, то только эмитент.

А зачем тогда это поле?

С точки зрения процессинговой компании, я бы сказал, что это поле является своего рода источником статистических данных. Если наша система фрод-мониторинга засекает две транзакции с одним номером карты, но разным именем держателя карты, для нас это сигнал о том, что одна из этих транзакций, возможно, мошенническая. Или обе. Обычно настоящие держатели карт пишут свои настоящие имена. Если эмитент решит проверять присылаемые имена и по результатам проверки будет принимать решение одобрять или отклонять транзакцию, это его право.

Опять же, как и в случае с CVV/CVC, если эмитент имеет какой-то иной способ убедиться, что транзакция действительно была инициирована его клиентом, то ему всё равно, что написано в поле «имя держателя карты».

О 3D Secure: почему им пренебрегают

О чём свидетельствует отсутствие СМС с динамическим паролем? О том, что карта или сервис не подключены к 3D Secure?

СМС с OTP (one time password), по идее, должен приходить клиенту от эмитента всякий раз, когда тот проходит проверку по 3D Secure. Отсутствие такой СМС не обязательно означает неучастие карты в программе 3D Secure. У эмитента может банально сбоить сервис проверки. Или может глючить оператор мобильной связи.

Отсутствие такой СМС не обязательно означает неучастие карты в программе 3D Secure. У эмитента может банально сбоить сервис проверки. Или может глючить оператор мобильной связи.

Проверка карты на участие в 3D Secure происходит в момент совершения платежа путём обращения к специальному серверу платежной системы, под брендом которой выпущена карта. МПС отвечает, участвует карта в программе 3D Secure или нет. Если участвует, в ответе указывается URL ACS (access control server) сервера эмитента, куда плательщик перенаправляется для ввода OTP. Если карта не участвует в программе 3D Secure или ACS-сервер недоступен, запрос на авторизацию передаётся эмитенту.

Если ACS-сервер доступен, но СМС не приходит из-за проблем с сотовой связи, то через 15 минут сессия закрывается и транзакция автоматически считается неуспешной.

А если карта участвует в 3D Secure, но СМС не приходит и платёж при этом успешен, значит, платёжный сервис не участвует в программе?

Да, бывает и такое. Это значит, что эквайер сервиса позволил мерчанту принимать платежи без проверки транзакций по 3D Secure. Почему он разрешил? Потому что мерчант каким-то образом гарантировал ему возмещение убытков по фрод-транзакциям. Вторая возможная причина — ACS-сервер в момент прохождения платежа был недоступен. В этом случае платёж тоже пропустят.

Это значит, что эквайер сервиса позволил мерчанту принимать платежи без проверки транзакций по 3D Secure. Почему он разрешил? Потому что мерчант каким-то образом гарантировал ему возмещение убытков по фрод-транзакциям. Вторая возможная причина — ACS-сервер в момент прохождения платежа был недоступен. В этом случае платёж тоже пропустят.

Почему некоторые сервисы не подключены к 3D Secure? Это сложно, дорого? Как и между кем происходят расчёты за эту услугу?

Трудно сказать почему, в каждом конкретном случае есть своя причина. Использование 3D Secure уже стало стандартом в платёжной индустрии. Международные платёжные системы создали такие условия, когда эмитенты стремятся включить все свои карты в программу 3D Secure. Дело в том, что если карта не участвует в этой программе, то ответственность за мошеннический платеж по такой карте, согласно правилам МПС, возлагается на эмитента. А кому хочется терять деньги?

Однако, если эквайер соглашается отправить эмитенту запрос на авторизацию по карте, участвующей в 3D Secure, без проверки транзакции по этому протоколу, ответственность за мошенническую транзакцию по такой карте переносится на эквайера. Если эквайер по каким-либо причинам готов принять на себя такую ответственность, он будет принимать и проводить платежи без 3D Secure.

Если эквайер по каким-либо причинам готов принять на себя такую ответственность, он будет принимать и проводить платежи без 3D Secure.

Эквайер как-нибудь экономит, согласившись на отказ от 3D Secure? Кто платит за СМС с подтверждающим кодом?

За СМС платит эмитент, но мне кажется, что расходы там не такие уж большие. Эквайер за счёт отказа от 3D Secure никак не экономит — более того, он рискует.

Это просто, ничего не стоит, убирает риски — в чём тогда смысл отказа от защиты?

В том, чтобы клиентам мерчанта было удобнее и приятнее делать платежи, чтобы они не зависели от СМС. Как правило, отказ разрешается крупным мерчантам — мелким мерчантам такое не позволяется.

Для эквайера смысл в том, чтобы угодить крупному клиенту. Допустим, есть сервис, который обслуживает крупных мерчантов. Если крупный мерчант убеждается, что без 3D Secure объём платежей увеличивается на 5-10%, то он, конечно, захочет отказаться от защиты. Он подписывает допсоглашение с эквайером о том, что гарантирует покрытие всех убытков банка, связанных с мошенничеством.

Так как Белинвестбанк в описанном случае является и мерчантом, и эквайером (и эмитентом для некоторых транзакций), то понятно желание банка сделать пользование кошельком простым и приятным.

Но отсутствие проверки CVV и 3D Secure это, конечно, недосмотр. Он увеличивает риск того, что какой-нибудь жулик воспользуется приложением, соберёт ворованные карты и начнёт ездить в маршрутках налево и направо.

Это обычная история, мошенники в Беларуси склонны к странным поступкам: они воруют карты, платят ими в кафе и ресторанах, потом попадаются и идут в тюрьму.

В комментарии под материалом dev.by вы выразили мнение, что отсутствие проверки — зона ответственности банков, а не разработчика. Ответственности разработчика вообще нет?

Мы — сами разработчики и имеем опыт интеграций с сотней разных банков-эквайеров по всему миру. Разработчик делает то, что сказано в API, который он получает от эквайера. Сказано в API передавать значение CVV/CVC — разработчик будет запрашивать его у плательщика и передавать эквайеру. Но валидировать это значение может только эмитент, и никто другой. Соответственно разработчик за валидацию CVV/CVC отвечать никак не может. Решение о том, одобрять ли транзакцию с некорректным CVV/CVC, принимает эмитент. А решение о том, проводить ли такую транзакцию, принимает эквайер на основе ответа по валидации от эмитента. Так же, как и решение о том, передавать ли вообще CVV/CVC эмитенту. Как видите, разработчик здесь ни на что не влияет.

Разработчик делает то, что сказано в API, который он получает от эквайера. Сказано в API передавать значение CVV/CVC — разработчик будет запрашивать его у плательщика и передавать эквайеру. Но валидировать это значение может только эмитент, и никто другой. Соответственно разработчик за валидацию CVV/CVC отвечать никак не может. Решение о том, одобрять ли транзакцию с некорректным CVV/CVC, принимает эмитент. А решение о том, проводить ли такую транзакцию, принимает эквайер на основе ответа по валидации от эмитента. Так же, как и решение о том, передавать ли вообще CVV/CVC эмитенту. Как видите, разработчик здесь ни на что не влияет.

UX мобильных приложений. Семь шагов до правильного экрана оплаты — Boodet.online

480 auto

Юзабилити

Как на практике использовать принцип «дать, чтобы потом взять»

IT GIRL 10

Post Views: 108

UX мобильных приложений. Семь шагов до правильного экрана оплаты

Блог

2021-03-11

ru

UX мобильных приложений. Семь шагов до правильного экрана оплаты

Семь шагов до правильного экрана оплаты

Блог

2021-03-11

ru

UX мобильных приложений. Семь шагов до правильного экрана оплаты

286 104

Boodet Online +7 (499) 649 09 90 123022, Москва, ул. Рочдельская, дом 15, строение 15

UX мобильных приложений. Семь шагов до правильного экрана оплаты

286 104

Boodet Online

+7 499 649 09 90

123022,

Москва,

ул. Рочдельская, дом 15, строение 15

Рочдельская, дом 15, строение 15

Поделиться

Твинтнуть

Поделиться

Запинить

Отправить

Если хотите, чтобы пользователи что-то сделали, например, оценили приложение, разрешили уведомления или купили, сначала нужно дать им ценность. Какое место в приложении лучше всего иллюстрирует этот принцип? Правильно: экран оплаты.

Если пользователь собирается ввести номер банковской карты и нажать кнопку «Оплатить», ему не просто нужно хотеть купить товар — это лишь первый шаг. Клиент должен чувствовать, что данные карты в безопасности, и что приложению можно доверять.

Кроме того, опыт пользователя должен быть идеальным, без сбоев производительности или ошибок в UX и UI, иначе есть риск вообще потерять его. Но последнее, что вы хотите сделать, это провести пользователя через весь путь к экрану оплаты, чтобы отпугнуть его на этом этапе. Вот несколько принципов, которые вы можете применить, если хотите получить рабочий экран оплаты.

#1. Начните краш-тесты и охоту на баги

Самый раздражающий глюк в платежном экране, это когда ничего не загружается или вылетает бесконечный цикл сообщений об ошибках. И это случается, когда вы думаете, что пользователю ничего ен мешает найти и оплатить товары.

Когда нужно проверять такие вещи?

- До запуска приложения.

- Всегда.

Инструменты мобильной аналитики помогут вашей команде разработчиков выследить и зафиксить все баги, которые могут беспокоить пользователей, когда те хотят купить. После запуска, вы должны убедиться, что у вас есть надежный инструмент аварийного оповещения, чтобы знать сразу, что с экраном оплаты что-то не так.

Совет: Топ разработчиков из таких брендов, как eBay используют записи пользовательских сессий, чтобы визуализировать события, произошедшие перед багом, чтобы эффективнее его исправить.#2. Обеспечьте безопасность данных

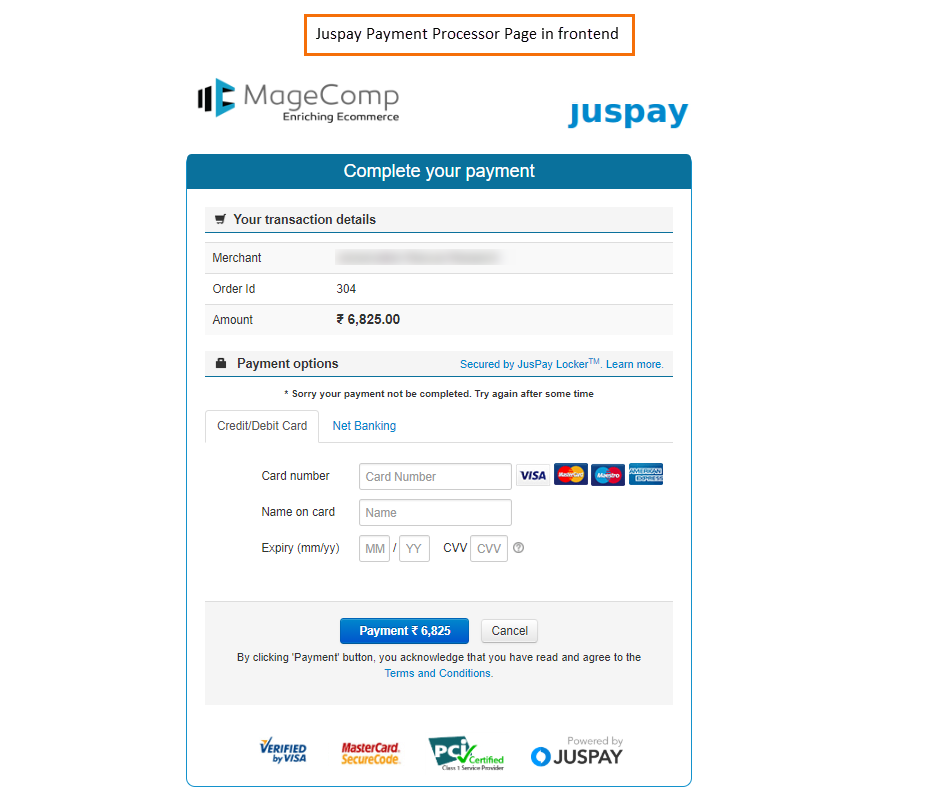

Вы могли бы использовать мобильный платежный шлюз, который перечислит деньги и делает транзакций от пользователей вашего приложения. Вы уже знаете некоторые из них: Робо-касса, Киви, PayPal и многие другие.

Вы уже знаете некоторые из них: Робо-касса, Киви, PayPal и многие другие.

Первое правило для этих инструментов: выбирайте с умом. Любой шлюз, с которым вы решите работать, будет хранить все данные банковских карт ваших пользователей. Вы должны быть уверены, что компания надежна и работает быстро. Пользователь не должен сидеть и кусать ногти в те секунды (и ни в коем случае не минуты), пока проходит платеж.

#3. Дайте полную видимость безопасности

Задумайтесь на секунду: концепция раздачи своих кредитных карт через интернет немного безумна. Всего один талантливый хакер может обчистить любой банковский счет! Именно поэтому обеспечение безопасности и конфиденциальности вашего платежного пакета — это всего лишь первый шаг.

Во-вторых, убедитесь, что пользователи знают, что платежные данные в полной безопасности, особенно на этапе оплаты. Вы можете сделать это, просто показав значок, указывающий на безопасное соединение: зеленую галочку или значок замка в адресной строке. Это принесет пользователям дополнительное чувство безопасности.

Это принесет пользователям дополнительное чувство безопасности.

#4. Побудьте в шкуре пользователя

Точно зная, что именно пользователи чувствуют на экране оплаты, вы поймете, как сделать этот опыт лучше. Сочетание эмпатии, исследований, работы с отзывами и мобильной аналитики даст понять поведение пользователя. В результате вы сможете принимать более взвешенные решения по поводу экрана оплаты.

Лучший способ понять, удобно ли пользователю платить, — анализировать данные о его поведении.

Используйте записи сеансов и вы получите не только цифры, но и подсмотрите за опытом общения пользователя с вашим приложением. Таким образом, многие проблемы в юзабилити на ваших платежных экранах станут как на ладони, что позволит быстро и уверенно их решать.

Читайте так же: Какие пункты исправить на сайте, чтобы не терять клиентов.#5. Тестируйте на разных устройствах и экранах

С сегодняшним разнообразием устройств и размеров на рынке расцветают и проблемы с UX. Иногда разница в размерах экрана заставляет кнопку или текстовое поле уходить за пределы экрана. Иногда ломается прокрутка.

Иногда разница в размерах экрана заставляет кнопку или текстовое поле уходить за пределы экрана. Иногда ломается прокрутка.

Это можно исправить, протестировав экран оплаты на максимально доступном числе устройств и убедившись, что каждое отображает его корректно. С помощью сенсорной карты можно найти большинство проблем, таких как исчезновение элементов или нечитаемый текст. Вы можете понять, какие кнопки нажимают пользователи вместо тех, которые вы для них приготовили для конкретного действия.

#6. Упрощайте

Заполнение данных кредитной карты в приложении должно занять всего пару минут. Чем дольше это происходит, тем скорее пользователь получит негативный опыт и изменит мнение о покупке. Есть несколько небольших, легких исправлений, которые сделают вашу форму более удобной.

- Убедитесь, что экран оплаты автоматически форматирует номер банковской карты (проставляет пробелы или тире между каждыми четырьмя цифрами) и его срок действия (мм/гг или мм/ггг?).

- Убедитесь, что на экране пользователя всплывает правильная клавиатура для каждого поля: цифровая для номеров карт, выбор колесика прокрутки для дат и полная клавиатура для имен владельцев карт.

- Рекомендуется, чтобы курсор автоматически перемещался из одного поля в другое, как только пользователь заканчивает заполнять каждое из них. Это позволит избежать дополнительных нажатий.

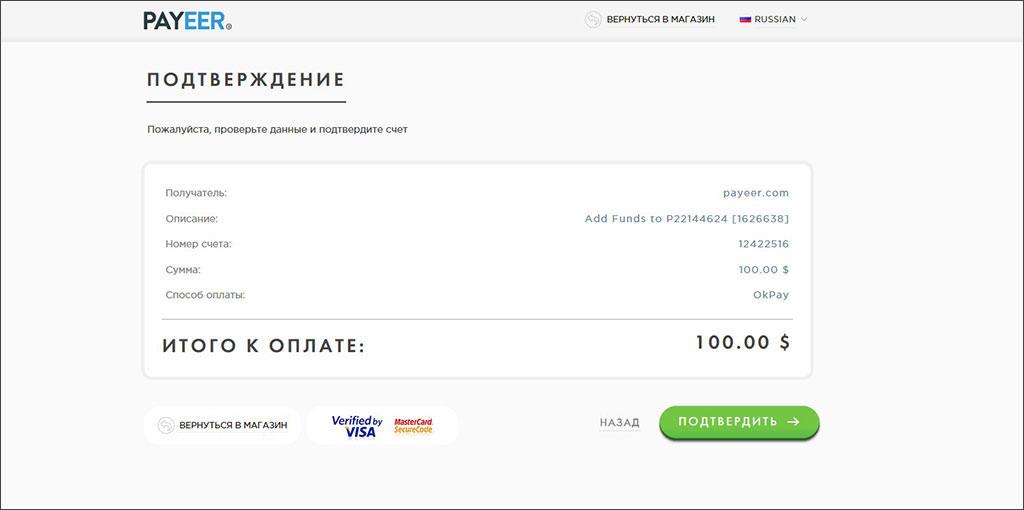

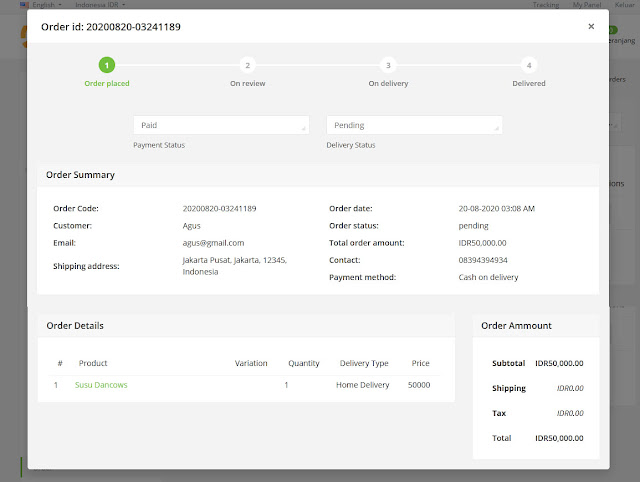

#7. Отображайте разбивку счета на всех этапах заказа

Глупейшие ошибки в оплате часто связаны с неверной суммой. Возможно, пользователь случайно бросил в корзину два одинаковых продукта. Или не посмотрел стоимость доставки и удивился, увидев значительную сумму, на которую он не рассчитывал. Человеческий фактор неумолим.

Подходящий способ предотвратить эти проблемы — отображать детали заказа, адрес доставки и общую цену на экране на всех этапах. Таким образом, пользователи точно узнают, что находится в их корзине и куда доставят товар, и смогут отредактировать заказ, прежде чем нажать кнопку «Купить». Вот хороший пример:

Вот хороший пример:

Оригинал.

UXUIдизайнмобильный маркетинг

Поделиться

Твинтнуть

Поделиться

Запинить

Отправить

Facebook

YouTube

Telegram

Почему моя транзакция была отклонена?

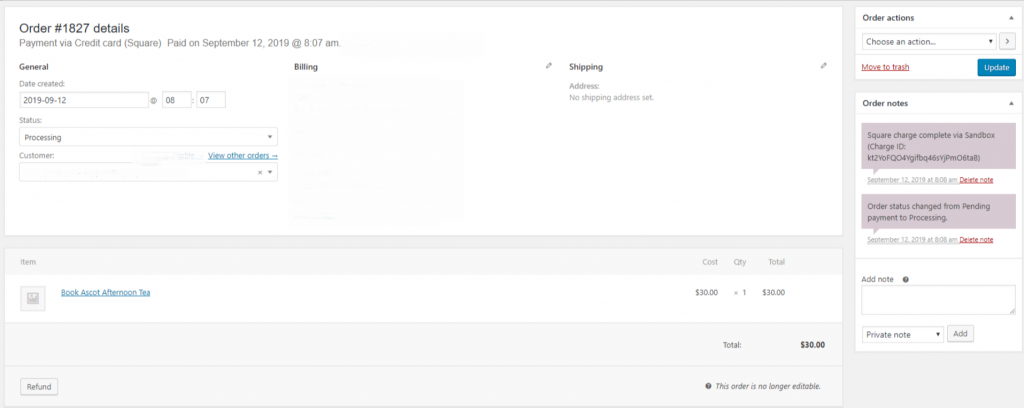

Операции по кредитным картам могут быть отклонены по ряду причин. Чтобы определить причину отклонения, вам необходимо просмотреть ответ на транзакцию из учетной записи платежного шлюза.

Для просмотра сведений о транзакции:

- Войдите в свой торговый интерфейс.

- Нажмите Поиск транзакций на главной панели инструментов.

- Введите применимые критерии поиска для поиска транзакции.

- Нажмите Найдите внизу страницы.

- Щелкните соответствующий идентификатор транзакции, чтобы просмотреть сведения о транзакции.

На странице сведений о транзакции статус транзакции Отклонено отображается непосредственно под идентификатором транзакции. В скобках может быть указана краткая причина отказа.

В скобках может быть указана краткая причина отказа.

Ниже приведен список распространенных сообщений об отклонении и информация о типах отклонения:

Отклонено (Карта отклонена эмитентом – свяжитесь с эмитентом карты, чтобы определить причину.)

Обычно это происходит по одной из двух причин:

- Банк-эмитент кредитной карты клиента не одобрил транзакцию. Это может быть связано с недостатком средств, замороженным статусом счета, недействительным номером кредитной карты или сроком действия и т. д. К сожалению, банк-эмитент карты не предоставляет дополнительных сведений о причине отказа. Клиенту необходимо связаться с банком-эмитентом карты для получения дополнительной информации. Один из способов распознать отклонение банка — посмотреть статус транзакции в службе проверки адресов (AVS) в разделе «Информация об авторизации» на странице «Сведения о транзакции». Если он показывает AVS Not Applicable (P) . Как правило, это означает, что проверка информации об адресе не была инициирована, поскольку транзакция была отклонена заранее.

- Транзакция могла быть отклонена вашим процессором из-за лимитов транзакций, установленных вашим поставщиком торговых услуг (MSP). Ваш MSP устанавливает лимиты как на транзакцию, так и на ежемесячную сумму транзакции для обработки вашей транзакции. Если у вас есть вопросы относительно лимитов транзакций, обратитесь к своему MSP. Номер телефона вашего MSP должен быть указан в вашем последнем отчете о финансировании

- Транзакция могла быть отклонена из-за того, что учетная запись шлюза и учетная запись продавца (настроенная MSP) не настроены для одинаковых типов транзакций, например. Шлюз настроен как учетная запись «Карта отсутствует», а учетная запись продавца настроена как учетная запись «карта присутствует». В этом случае вам нужно будет обратиться к своему MSP, чтобы подтвердить типы транзакций, которые вы настроены принимать.

Отклонено (Свяжитесь с эмитентом карты для завершения транзакции.)

Получено направление в центр голосовой авторизации. Пожалуйста, позвоните по указанному ниже номеру голосовой авторизации для используемого типа карты:

Пожалуйста, позвоните по указанному ниже номеру голосовой авторизации для используемого типа карты:

- American Express: (800) 528-2121

- Visa/MasterCard: (800) 228-1122

- Дискавери/Новус: (800) 347-1111

- Diners Club: (800) 525-9040

- JCB: (800) 522-9345

Для международных продавцов (Великобритания и Австралия):

Чтобы получить голосовую авторизацию:

- Пожалуйста, свяжитесь с поставщиком торговых услуг (MSP)

- Если вашим MSP является WorldPay, позвоните по номеру 0845 7 600 530 .

После выдачи авторизации вы можете отправить транзакцию через виртуальный терминал как транзакцию только для захвата. Для этого необходим полный номер кредитной карты и срок действия.

Отклонено (Сообщается, что карта утеряна или украдена — обратитесь к эмитенту карты для решения проблемы.)

Статус транзакции означает, что кредитная карта была заявлена как потерянная или украденная. Компания-эмитент кредитной карты сообщает вам как продавцу, что эта карта должна быть изъята у покупателя и уничтожена. Мы понимаем, что это невозможно, если транзакция была совершена через Интернет. В любом случае вы можете связаться с клиентом, чтобы сообщить ему о статусе карты и найти другой способ оплаты.

Компания-эмитент кредитной карты сообщает вам как продавцу, что эта карта должна быть изъята у покупателя и уничтожена. Мы понимаем, что это невозможно, если транзакция была совершена через Интернет. В любом случае вы можете связаться с клиентом, чтобы сообщить ему о статусе карты и найти другой способ оплаты.

Отклонено (несоответствие AVS) или (несоответствие кода карты)

Это означает, что транзакция была отклонена из-за результатов службы проверки адреса (AVS) или проверки кода карты (CCV). AVS сравнивает платежный адрес (числовые части), указанный в транзакции, с адресом держателя карты, указанным в файле банка-эмитента кредитной карты. CCV сравнивает код карты (трех- или четырехзначный код безопасности, напечатанный на кредитной карте), указанный в транзакции, с кодом карты, хранящимся в файле банка-эмитента кредитной карты. При включении обе службы возвращают платежному шлюзу код с указанием результатов проверки. Вы можете настроить параметры AVS и CCV в Merchant Interface, чтобы отклонять транзакции на основе этих кодов.

Важно отметить, что транзакция, отклоненная платежным шлюзом для AVS или CCV, все еще была одобрена банком-эмитентом карты, а это означает, что запрошенные средства будут заблокированы, что уменьшит доступный кредит клиента. Это не фактическое списание средств с кредитной карты, и банк вернет средства на карту после истечения срока авторизации (обычно в течение двух недель, но до одного месяца в зависимости от банка-эмитента кредитной карты). По запросу удержание может быть аннулировано путем обращения в банк-эмитент кредитной карты клиента.

Если вы звоните в банк-эмитент кредитной карты, чтобы запросить аннулирование, у вас должен быть код авторизации транзакции (предоставляется вместе с деталями транзакции в интерфейсе продавца), тип кредитной карты, которая использовалась для транзакции, и ваш связанный номер продавца. с этой ассоциацией карты (например, Visa). Если вы не знаете свой номер продавца, позвоните своему поставщику услуг продавца (MSP).

Отклонено (Транзакция была отклонена в результате срабатывания фильтра Fraud Detection Suite. )

)

Если для учетной записи включен пакет обнаружения мошенничества™ (FDS) или расширенный пакет обнаружения мошенничества™ (AFDS), вы можете настроить платежный шлюз на отклонение транзакций, которые активируют определенные фильтры FDS. Чтобы определить, является ли AFDS причиной отклонения, вы можете просмотреть раздел «Информация о мошенничестве» на странице «Сведения о транзакции». В поле Fraud Filter будет отображаться, какой фильтр был активирован. Вы также можете нажать Fraud Detection Suite в разделе Инструменты в главном меню слева в интерфейсе продавца. На этой странице вы можете увидеть, какие фильтры FDS в настоящее время включены для учетной записи, и перейти к отчетам о транзакциях, которые активировали каждый фильтр за последние 30 дней.

Сбой онлайн-платежей: почему это происходит и как этого избежать

Платежные технологии| 17 июня 2021 г.

Источник изображения: Unsplash

Никому из нас не нравится видеть сообщение об ошибке онлайн-платежа после того, как мы потратили время на ввод всех наших платежных реквизитов при оформлении заказа. Повторное прохождение платежного процесса не займет много времени, но неудачная транзакция также может заставить вас усомниться в надежности интернет-магазина. В конечном итоге это приводит к потере продаж для продавцов.

Повторное прохождение платежного процесса не займет много времени, но неудачная транзакция также может заставить вас усомниться в надежности интернет-магазина. В конечном итоге это приводит к потере продаж для продавцов.

На самом деле, онлайн-продавцы теряют 62% клиентов, у которых произошла неудачная транзакция.

Цифровые платежи по-прежнему являются наиболее распространенным способом совершения и получения платежей. Как владелец бизнеса электронной коммерции, сбои онлайн-платежей — это проблема, которой нельзя пренебрегать. Это может привести к ухудшению качества обслуживания клиентов, большему количеству заброшенных карт и потере дохода от продаж.

Почему не проходят онлайн-платежи?

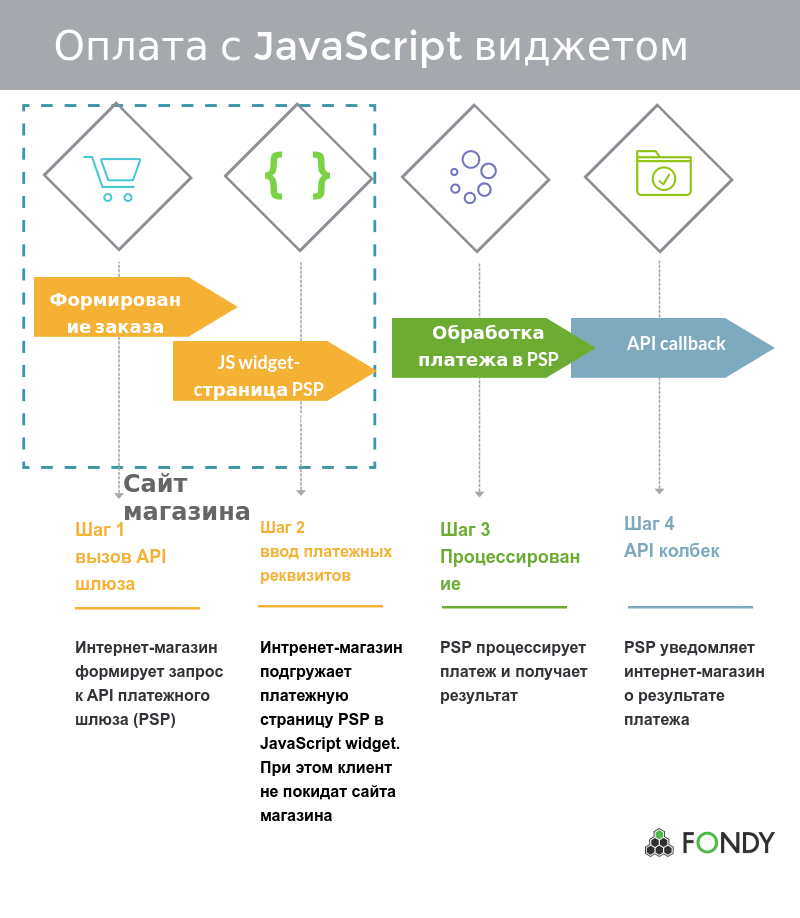

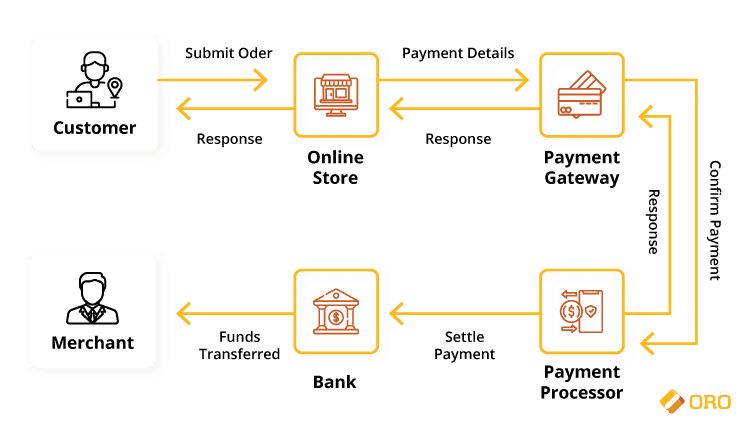

Самый простой способ понять, почему онлайн-платежи не работают, — это сначала взглянуть на процесс онлайн-платежей.

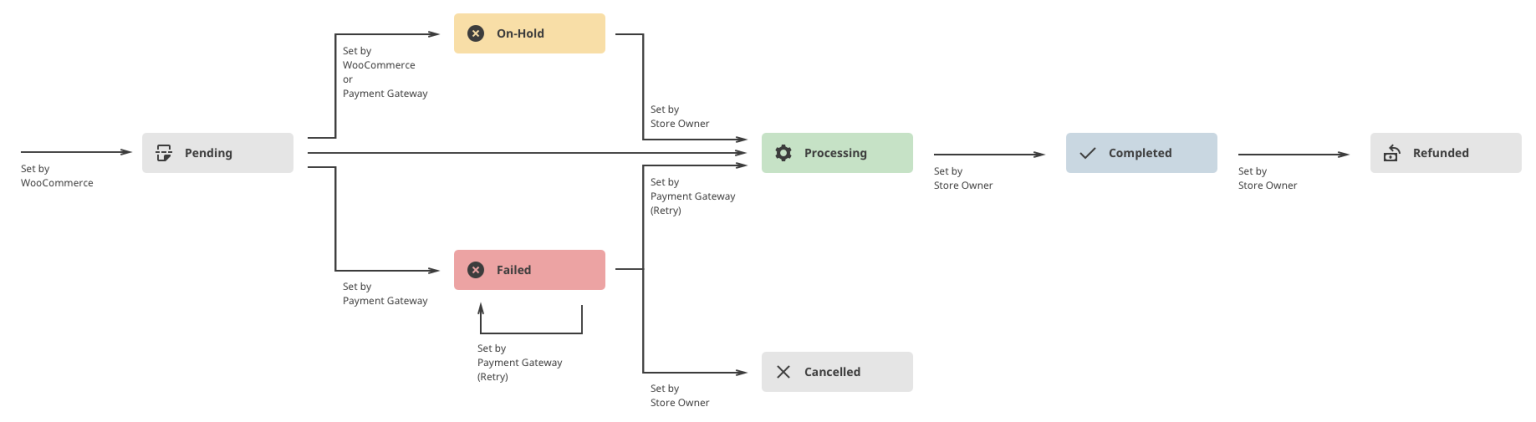

Когда потребитель начинает онлайн-транзакцию, платежный шлюз упрощает маршрут к платежному процессору и обратно. После проверки на мошенничество и подтверждения 3D Secure данные карты отправляются в банк-эквайер (также известный как продавец-эквайер). Затем банк-эквайер безопасно отправляет платежную информацию в схемы карт. Также известны как карточные сети (например, Visa, Mastercard UnionPay, JCB и American Express). После очередной проверки безопасности платеж отправляется в банк-эмитент, где он либо утверждается, либо отклоняется. Затем сообщение отправляется обратно эквайеру и, наконец, сообщение об одобрении или отклонении платежа отправляется продавцу. Все эти шаги происходят за миллисекунды.

Затем банк-эквайер безопасно отправляет платежную информацию в схемы карт. Также известны как карточные сети (например, Visa, Mastercard UnionPay, JCB и American Express). После очередной проверки безопасности платеж отправляется в банк-эмитент, где он либо утверждается, либо отклоняется. Затем сообщение отправляется обратно эквайеру и, наконец, сообщение об одобрении или отклонении платежа отправляется продавцу. Все эти шаги происходят за миллисекунды.

📚 Дополнительная литература: 23 обязательных веб-сайта электронной коммерции, которые помогут вам продавать больше

Какие существуют типы сбоев при оплате?

Сбои платежей можно разделить на разные типы в зависимости от ситуации.

Вот несколько типов сбоев в онлайн-платежах:

- Сбой в онлайн-платежах со стороны потребителя. Ошибки такого типа могут возникать, когда клиент указывает неверные данные карты, неправильный одноразовый пароль (OTP) или на его счете недостаточно средств.

Это также называется неполным платежом.

Это также называется неполным платежом. - Ошибка онлайн-платежа со стороны продавца. Сбои такого типа могут происходить при наличии технологической ошибки или ошибки безопасности, за которую несет ответственность продавец.

- Сбой онлайн-платежа при ошибке передачи данных. Это происходит, когда клиент получает сообщение об ошибке платежа, но платеж в конечном итоге проходит, и со счета держателя карты списывается сумма.

- Ошибка онлайн-платежа, когда сумма не снята. Это означает, что платеж не прошел, и средства со счета клиента не были списаны.

Что вызывает сбой онлайн-платежей?

Существуют различные факторы, которые могут способствовать сбою онлайн-платежей. Как мы уже упоминали, несостоявшиеся платежи со стороны клиента иногда связаны с предоставлением неверных реквизитов или нехваткой средств.

Со стороны продавца причины сбоя онлайн-платежей более сложны, поэтому важно разобраться в причинах более подробно.

Вот основные причины сбоя онлайн-платежей со стороны продавца:

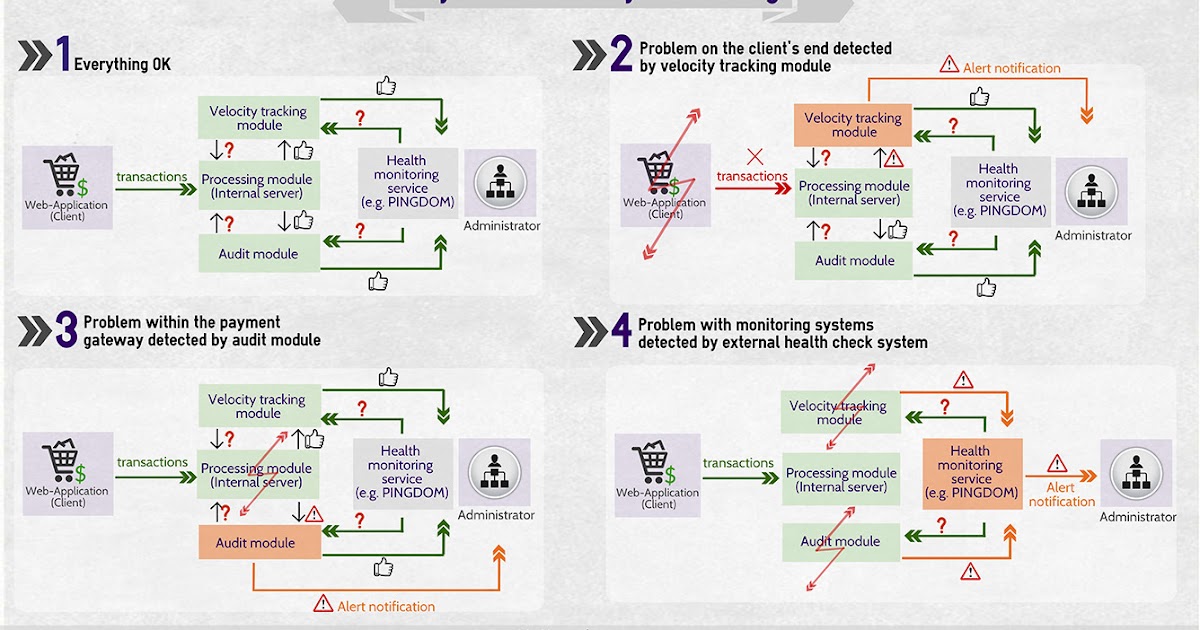

Простой системы

В процесс обработки онлайн-платежей вовлечены платежный шлюз, обработчик платежей, банк-эквайер и банк-эмитент. Эти стороны испытывают свои собственные простои, независимо от того, запланированы они или нет.

Если какой-либо из ключевых игроков в процессе онлайн-платежей испытывает простои во время транзакции, сервер не может получить для этого одобрение. Когда это происходит, транзакция не может быть завершена, и это приводит к сбою онлайн-платежа.

Дополнительная литература: Ваше руководство по платежной терминологии

Платежная технология дает сбой

Давайте еще раз взглянем на инфографику потока онлайн-платежей выше. Обработка платежа включает в себя значительное количество шагов для списания платежа со счета клиента и зачисления его на счет продавца.

Когда ваш клиент начинает процесс оплаты, ему необходимо выбрать способ оплаты (кредитная карта, Apple Pay, Google Pay, Bizum, платежи в рассрочку и т. д.), а после выбора варианта оплаты ему необходимо ввести платежные реквизиты. Например, их имя, номер кредитной карты и CVV (то есть код безопасности кредитной карты).

д.), а после выбора варианта оплаты ему необходимо ввести платежные реквизиты. Например, их имя, номер кредитной карты и CVV (то есть код безопасности кредитной карты).

Затем платежные данные отправляются платежному шлюзу, чтобы он мог передать их в карточную сеть. После проверки деталей и авторизации транзакции сумма отправляется эквайреру, а затем переводится на счет мерчанта.

Сбой онлайн-платежа может произойти, если на любом из этих шагов в процессе оплаты произойдет небольшой сбой.

Безопасность нарушена

Практически каждый игрок, участвующий в обработке онлайн-платежей, обязан соблюдать требования безопасности для обнаружения и предотвращения мошенничества с онлайн-платежами.

Банки, в том числе эмитенты, оснащены передовыми технологиями, которые обнаруживают и анализируют мошенничество.

Эти мошеннические инструменты проверяют и анализируют, аутентифицируются ли онлайн-переходы на основе предыдущих моделей расходов. Если что-то кажется неуместным, транзакция блокируется и отклоняется.

Существует несколько распространенных красных флажков, которые приводят к блокировке или отклонению транзакций:

- Идентификационный номер банка (БИН) занесен в черный список. Транзакция может быть отклонена, если БИН на карте занесен в черный список. Внесение в черный список отслеживает и записывает держателей карт, проявляющих непостоянную активность. Затем система использует фильтры для выявления клиентов, которые не заслуживают доверия. Если есть какие-либо красные флажки, проверяется подлинность транзакции покупателя.

- Превышен максимальный лимит транзакций. Некоторые продавцы устанавливают максимальную сумму транзакции, и если лимит превышен, транзакция может быть отклонена платежным шлюзом.

- Угроза безопасности. Подозрительные действия со стороны банка-эмитента, угрожающие безопасности, могут привести к блокировке или отклонению транзакции.

Дополнительные причины сбоя при онлайн-платеже Давайте посмотрим на них здесь:

- Аккаунт продавца блокирует транзакцию

- Срок действия кредитной или дебетовой карты истек или срок ее действия аннулирован

- Платежный адрес недействителен

- Банк пометил счет держателя карты

- Кредитная карта клиента исчерпана

- Платежный шлюз не настроен правильно

- Аккаунт потребителя приостановлен или закрыт

- Платежный шлюз не поддерживает метод онлайн-платежей, выбранный потребителем

📚 Читайте также: Простое руководство по приему платежей кредитными картами без учетной записи продавца вопросы.

Вот наиболее распространенные сообщения об ошибках онлайн-платежей, о которых следует знать:

- Транзакция не может быть авторизована. Это сообщение об ошибке обычно появляется, если пароль или одноразовый пароль неверны.

- Ошибка проверки подписи. Это сообщение об ошибке появляется, если 3D-подпись неверна. Для подтверждения транзакции от держателя карты требуется 3D-подпись.

- Платеж не зафиксирован. Это сообщение об ошибке появляется, когда у клиента недостаточно средств на счету или если он вводит неправильный код безопасности кредитной карты (CVV).

4 совета, которые помогут сократить количество сбоев при онлайн-платежах

В электронной коммерции неизбежны сбои при оплате через Интернет. Но использование поставщика платежных услуг (PSP), который является безопасным, имеет расширенные функции и позволяет принимать многие типы способов оплаты, может помочь вам сократить количество неудачных онлайн-платежей.

1. Используйте платежный шлюз, который направляет транзакции к нескольким платежным системам

В процессе онлайн-платежей транзакции отправляются различным сторонам, включая платежную систему. Если ваш платежный шлюз позволяет направлять платежи только на один процессор, вероятность простоя системы и неудачных платежей выше.

Используйте оркестрацию платежей для отправки транзакций нескольким платежным системам. Таким образом, если один из них не работает, ваши клиенты не получат сразу сообщение об ошибке платежа. Вместо этого вы можете настроить правила маршрутизации для отправки платежа другому обработчику. Вы одобрите больше платежей, улучшите качество обслуживания клиентов и повысите коэффициент конверсии.

2. Найдите платежную платформу для электронной коммерции с расширенными функциями

Обработка платежей может занять несколько секунд, но работа, выполняемая за кулисами, сложна. Выбор базовых функций цифровых платежей может оказаться нецелесообразным по мере роста вашего бизнеса.

Наша технология оплаты не ограничивается тем, чтобы помочь вам принимать онлайн-заказы. Его бессерверная архитектура позволяет масштабировать и обрабатывать большие объемы транзакций без сбоев системы или технологических сбоев.

3. Приоритет безопасности онлайн-платежей

Соблюдение правил безопасности онлайн-платежей не только защищает ваших клиентов, но и защищает ваш бизнес от мошенников и других угроз безопасности.

Но выяснение того, какие шаги нужно предпринять, чтобы соответствовать требованиям, может оказаться непосильной задачей, когда вы создаете бренд.

Мы уже предприняли необходимые шаги для соблюдения правил безопасности платежей. Таким образом, вы можете оставить безопасность своих платежей на наше усмотрение — мы соответствуем стандарту PCI DSS Level 1. Это гарантирует, что данные кредитной карты ваших клиентов и ваша бизнес-информация всегда в безопасности. Как продавец MONEI, вам никогда не придется беспокоиться о компрометации конфиденциальных платежных данных.

Дополнительная литература: Объяснение соответствия требованиям PCI

4. Принимайте широкий спектр онлайн-платежей

Использование платежного шлюза, который позволяет вам принимать широкий спектр способов оплаты, является верным способом привлечь больше клиентов по всему миру. мир и продавать больше. Вот почему мы объединяем все основные, альтернативные и локальные способы оплаты в единую платежную платформу. Мы стремимся упростить вам управление цифровыми платежами с централизованной панели управления.

Подведение итогов

Хотя невозможно полностью избежать сбоев при онлайн-платежах, понимание причин их возникновения может помочь вам решить проблемы, которые могут их вызвать. Это также поможет вам упростить процесс и сделать его более понятным для ваших клиентов. Таким образом, вы можете избежать неудачных транзакций, которые происходят из-за ошибок клиентов. И когда случаются сбои в онлайн-платежах, вы будете знать, как с ними справиться.

Вы также можете прочитать:

- Что такое ссылка для оплаты по электронной почте? [+Как использовать их для приема платежей в любом месте]

- MONEI получает лицензию платежной организации от Banco de España

- Платежный шлюз и платежный процессор

Что такое платежный шлюз? Определение, принцип работы и пример

Что такое платежный шлюз?

Платежный шлюз — это технология, используемая продавцами для приема покупок дебетовой или кредитной картой от клиентов. Этот термин включает в себя не только физические устройства для чтения карт, которые можно найти в обычных розничных магазинах, но и порталы обработки платежей, которые можно найти в интернет-магазинах. Однако в последние годы обычные платежные шлюзы начали принимать платежи по телефону с использованием QR-кодов или технологии Near Field Communication (NFC).

Key Takeaways

- Платежные шлюзы — это ориентированные на потребителя интерфейсы, используемые для сбора платежной информации.

- В физических магазинах платежные шлюзы состоят из POS-терминалов, используемых для приема информации о кредитной карте с помощью карты или смартфона.

- В интернет-магазинах платежные шлюзы — это порталы «кассы», используемые для ввода данных кредитной карты или учетных данных для таких услуг, как PayPal.

- Платежные шлюзы отличаются от платежных систем, которые используют информацию о клиентах для сбора платежей от имени продавца.

- Существуют также платежные шлюзы для облегчения оплаты в криптовалютах, таких как биткойн.

Как работают платежные шлюзы

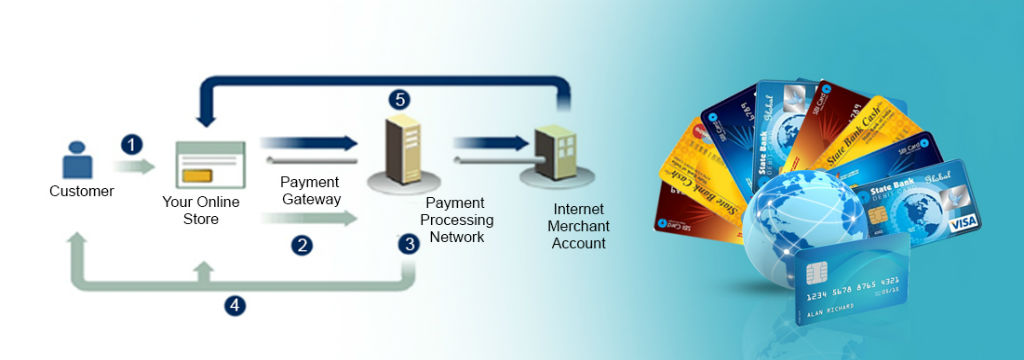

Платежный шлюз является ключевым компонентом системы обработки электронных платежей, поскольку это интерфейсная технология, отвечающая за отправку информации о клиенте в банк-эквайер, где затем обрабатывается транзакция.

Технологии платежных шлюзов постоянно развиваются, отражая новые потребительские вкусы и технические возможности. В прошлом терминалы принимали кредитные карты с использованием магнитных полос и требовали бумажных подписей от клиентов. С развитием чиповых технологий фаза подписи может быть удалена в пользу персонального идентификационного номера (ПИН-кода), который вводится непосредственно в аппаратное обеспечение платежного шлюза. Сегодня также доступны бесконтактные покупки, и многие клиенты теперь используют свои телефоны в качестве платежного устройства вместо пластиковых кредитных карт.

С развитием чиповых технологий фаза подписи может быть удалена в пользу персонального идентификационного номера (ПИН-кода), который вводится непосредственно в аппаратное обеспечение платежного шлюза. Сегодня также доступны бесконтактные покупки, и многие клиенты теперь используют свои телефоны в качестве платежного устройства вместо пластиковых кредитных карт.

Архитектура платежного шлюза будет различаться в зависимости от того, является ли он шлюзом в магазине или порталом онлайн-платежей. Шлюзам онлайн-платежей потребуются интерфейсы прикладного программирования (API), которые позволяют рассматриваемому веб-сайту взаимодействовать с базовой сетью обработки платежей. Платежные шлюзы в магазине будут использовать POS-терминал, который подключается к сети обработки платежей в электронном виде, используя либо телефонную линию, либо подключение к Интернету.

Платежный шлюз и платежная система

Платежный шлюз отличается от платежного процессора, услуги, которая соединяет банк клиента со счетом продавца и облегчает фактическое движение денег. Вы можете думать об этом как о двух частях транзакции: платежный шлюз собирает информацию о клиенте для оплаты, а платежный процессор использует эту информацию для связи с банком клиента и счетом продавца, дебетуя один счет и кредитуя другой.

Вы можете думать об этом как о двух частях транзакции: платежный шлюз собирает информацию о клиенте для оплаты, а платежный процессор использует эту информацию для связи с банком клиента и счетом продавца, дебетуя один счет и кредитуя другой.

Определения

A платежный шлюз собирает информацию о карте клиента и шифрует ее для последующей обработки.

Платежный процессор использует эту информацию для взимания платы с банка клиента или поставщика кредитной карты.

Пример платежного шлюза

Продавцы могут получить доступ к системам платежных шлюзов через партнерские отношения с торговыми банками-эквайерами, или же они могут выбрать свою собственную систему платежных шлюзов. Крупные банки, такие как Bank of America (BAC) и JPMorgan Chase (JPM), имеют сложные системы платежных шлюзов, которые они предлагают клиентам вместе с собственными банковскими услугами торгового эквайринга. В конечном счете, продавцы могут выбирать различные технологии платежных шлюзов, если они совместимы с банком-эквайером продавца, который используется для обработки платежей.

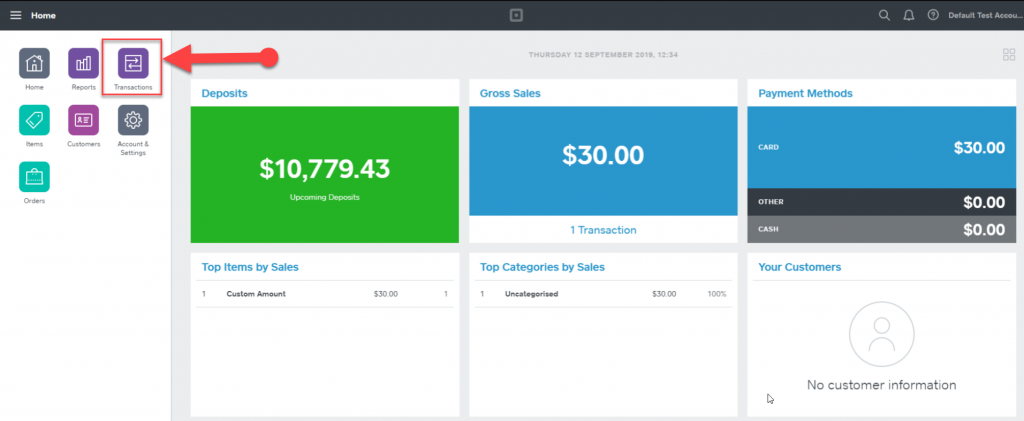

Одним из недавних примеров платежного шлюза является Square (SQ), в котором особое внимание уделяется гибким мобильным платежам для розничных предприятий. Технология Square Reader компании позволяет клиентам легко принимать платежи в специальных местах, таких как конгрессы или фермерские рынки, или через перемещающиеся витрины, такие как продовольственные грузовики.

С помощью технологии платежного шлюза Square Reader продавец может подключить к своему мобильному телефону небольшое устройство, которое позволяет покупателю проводить платежную карту для обработки через электронное соединение мобильного телефона. Square Reader отправляет платежную информацию в банк-эквайер продавца, который затем моментально обрабатывает информацию для продавца.

Вполне вероятно, что новые продукты продолжат повышать универсальность и скорость платежных шлюзов. В последние годы блокчейн-стартапы даже представили платежные шлюзы для криптовалют.

Часто задаваемые вопросы о платежном шлюзе

Сколько стоит платежный шлюз?

Платежные шлюзы обычно взимают комиссию за первоначальную настройку, фиксированную ежемесячную плату и небольшую комиссию за каждую транзакцию. Некоторые шлюзы также могут взимать часть стоимости каждой покупки. Например, Square взимает комиссию в десять центов за большинство карточных транзакций, а также 2,6% от суммы платежа. Полоса заряда 2.9% плюс тридцать центов за транзакцию. Также может взиматься плата за оборудование и установку.

Некоторые шлюзы также могут взимать часть стоимости каждой покупки. Например, Square взимает комиссию в десять центов за большинство карточных транзакций, а также 2,6% от суммы платежа. Полоса заряда 2.9% плюс тридцать центов за транзакцию. Также может взиматься плата за оборудование и установку.

Что такое платежный шлюз White Label?

Платежный шлюз с белой этикеткой — это платежный шлюз, брендинг которого можно настроить в соответствии с предпочтениями клиента. Это позволяет продавцам получать платежи через сторонние сервисы, используя свое имя и бренд.

Могу ли я создать свой собственный платежный шлюз?

Хотя вы можете создать платежный шлюз с нуля, это, вероятно, будет слишком дорого, чтобы иметь смысл. По оценкам Softjourn, создание минимального шлюза для обработки транзакций по кредитным и дебетовым картам может стоить четверть миллиона долларов, не говоря уже о дополнительных проблемах, связанных с международными транзакциями, иностранной валютой и соблюдением нормативных требований.

Это также называется неполным платежом.

Это также называется неполным платежом.